El legendario gestor de fondos Li Lu (al que apoyó Charlie Munger) dijo una vez: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino si vas a sufrir una pérdida permanente de capital". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando un negocio se hunde. Como muchas otras empresas, Central Garden & Pet Company(NASDAQ:CENT) recurre a la deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Por qué conlleva riesgo la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, una situación más habitual (pero aún costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio barato de las acciones simplemente para tener la deuda bajo control. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Cuando examinamos los niveles de deuda, primero consideramos los niveles de tesorería y de deuda, conjuntamente.

Consulte nuestro último análisis de Central Garden & Pet

¿Cuál es la deuda neta de Central Garden & Pet?

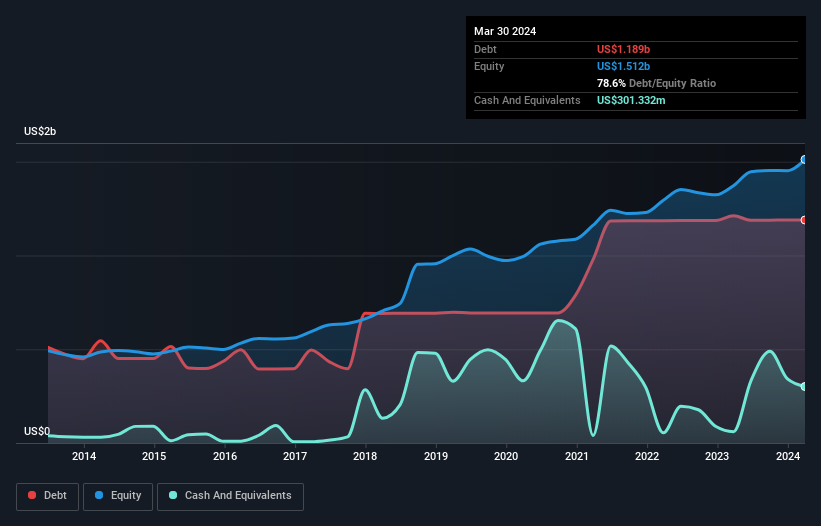

Como puede ver a continuación, Central Garden & Pet tenía 1.190 millones de dólares de deuda a marzo de 2024, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Sin embargo, como tiene una reserva de efectivo de 301,3 millones de dólares, su deuda neta es menor, de unos 887,9 millones de dólares.

¿Cómo de sano es el balance de Central Garden & Pet?

Los últimos datos del balance muestran que Central Garden & Pet tenía pasivos por valor de 556,5 millones de dólares que vencían dentro de un año, y pasivos por valor de 1.470 millones de dólares que vencían después. Como contrapartida, disponía de 301,3 millones de dólares en efectivo y 578,2 millones de dólares en cuentas a cobrar que vencían en un plazo de 12 meses. Por lo tanto, el pasivo es superior en 1.150 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Este déficit no es tan grave porque Central Garden & Pet tiene un valor de 2.340 millones de dólares, por lo que probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Pero debemos estar atentos a cualquier indicio de que su deuda entrañe demasiados riesgos.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Central Garden & Pet tiene un ratio deuda/EBITDA de 2,5 veces y su EBIT cubre sus gastos financieros 6,1 veces. En conjunto, esto implica que, aunque no nos gustaría que aumentaran los niveles de deuda, creemos que puede manejar su apalancamiento actual. También es relevante el hecho de que Central Garden & Pet ha aumentado su EBIT en un muy respetable 26% en el último año, mejorando así su capacidad para pagar la deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Central Garden & Pet para mantener un balance saneado en el futuro. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa sólo puede pagar su deuda con dinero en efectivo, no con beneficios contables. Así que merece la pena comprobar qué parte de ese EBIT está respaldado por el flujo de caja libre. En los tres últimos años, Central Garden & Pet ha generado un flujo de caja libre sólido equivalente al 54% de su EBIT, más o menos lo que cabría esperar. Este flujo de caja libre coloca a la empresa en una buena posición para amortizar deuda, cuando proceda.

Nuestra opinión

Según nuestro análisis, la tasa de crecimiento del EBIT de Central Garden & Pet debería indicar que no tendrá demasiados problemas con su deuda. Pero los demás factores que hemos señalado no son tan alentadores. Por ejemplo, parece que tiene que luchar un poco para hacer frente a su pasivo total. Teniendo en cuenta esta serie de datos, creemos que Central Garden & Pet está en una buena posición para gestionar sus niveles de deuda. Pero una advertencia: creemos que los niveles de deuda son lo suficientemente altos como para justificar una supervisión continua. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Un ejemplo: Hemos detectado 2 señales de alerta en Central Garden & Pet que debería tener en cuenta.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de este tipo de empresas (todas ellas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Central Garden & Pet puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.