Las ganancias de ResMed Inc. (NYSE:RMD) no han escapado a la atención de los inversores

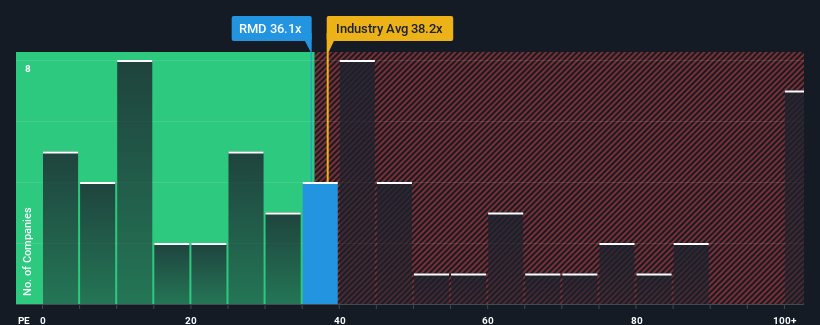

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficio (o "PER") inferiores a 17x, es posible que considere ResMed Inc.(NYSE:RMD) como una acción a evitar por completo con su PER de 36,1x. Sin embargo, el PER podría ser bastante alto por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Los últimos tiempos han sido agradables para ResMed, ya que sus beneficios han aumentado a pesar de que los beneficios del mercado han retrocedido. El PER es probablemente alto porque los inversores creen que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Si no es así, los accionistas actuales podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Consulte nuestro último análisis de ResMed

¿Hay suficiente crecimiento para ResMed?

El único momento en el que uno se sentiría realmente cómodo viendo un PER tan elevado como el de ResMed es cuando el crecimiento de la empresa va camino de eclipsar decididamente al mercado.

En retrospectiva, el año pasado la empresa obtuvo una ganancia decente del 14% en su cuenta de resultados. Esto se vio respaldado por un excelente periodo anterior en el que el BPA aumentó un 113% en total durante los tres últimos años. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

De cara al futuro, las estimaciones de los analistas que cubren la compañía sugieren que los beneficios deberían crecer un 15% cada año durante los próximos tres años. Mientras tanto, se prevé que el resto del mercado crezca sólo un 10% cada año, lo que resulta notablemente menos atractivo.

Con esta información, podemos ver por qué ResMed cotiza a un PER tan alto en comparación con el mercado. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

Conclusión sobre el PER de ResMed

Utilizar únicamente la relación precio/beneficios para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica para las perspectivas futuras de la empresa.

Hemos comprobado que ResMed mantiene su elevado PER porque sus previsiones de crecimiento son superiores a las del mercado en general, tal y como se espera. En estos momentos, los accionistas se sienten cómodos con el PER, ya que confían plenamente en que los beneficios futuros no están amenazados. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

También vale la pena señalar que hemos encontrado 1 señal de advertencia para ResMed que debe tener en cuenta.

Si los ratios PER le interesan, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si ResMed puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene comentarios sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.