David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Es natural tener en cuenta el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Como muchas otras empresas, DaVita Inc.(NYSE:DVA) recurre a la deuda. Pero la verdadera pregunta es si esta deuda está haciendo que la empresa sea arriesgada.

¿Qué riesgo conlleva la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. Lo primero que hay que hacer a la hora de considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de DaVita

¿Cuál es la deuda neta de DaVita?

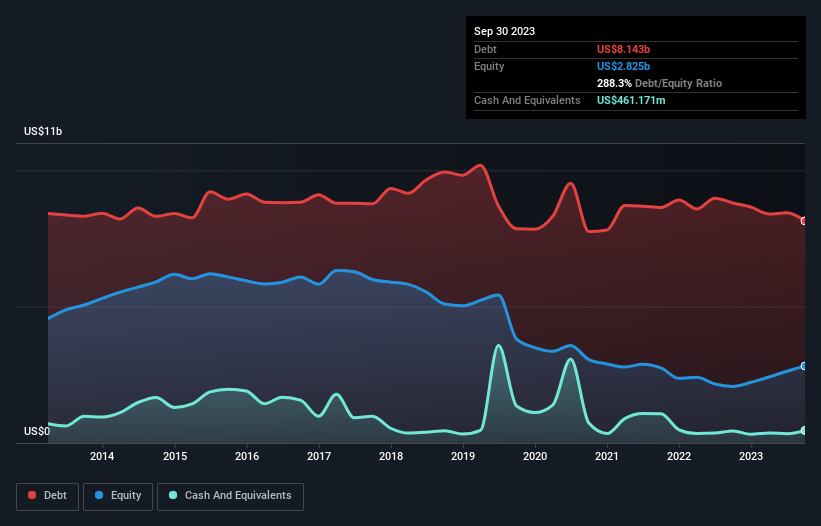

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que DaVita tenía 8.140 millones de dólares de deuda en septiembre de 2023, por debajo de los 8.800 millones de un año antes. Sin embargo, cuenta con 461,2 millones de dólares en efectivo para compensar esta cifra, lo que supone una deuda neta de unos 7.680 millones de dólares.

¿Cuál es la salud del balance de DaVita?

Podemos ver en el balance más reciente que DaVita tenía pasivos por valor de 2.540 millones de dólares que vencían dentro de un año, y pasivos por valor de 11.600 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de un efectivo de 461,2 millones de dólares, así como de cuentas por cobrar valoradas en 2.380 millones de dólares con vencimiento a 12 meses. Así pues, su pasivo supera en 11.300 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Si tenemos en cuenta que este déficit supera la enorme capitalización bursátil de 10.200 millones de dólares de la empresa, podríamos inclinarnos a revisar el balance con atención. Hipotéticamente, sería necesaria una dilución extremadamente fuerte si la empresa se viera obligada a pagar su pasivo mediante una ampliación de capital al precio actual de las acciones.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). De este modo, se considera tanto la cuantía absoluta de la deuda como los tipos de interés que se pagan por ella.

DaVita tiene un ratio deuda/EBITDA de 3,5 y su EBIT cubre sus gastos por intereses 3,0 veces. En conjunto, esto implica que, aunque no nos gustaría que aumentaran los niveles de deuda, creemos que puede manejar su apalancamiento actual. Dada la carga de la deuda, no es ideal que el EBIT de DaVita haya sido bastante plano en los últimos doce meses. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura del negocio decidirá si DaVita puede reforzar su balance con el tiempo. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Así que el paso lógico es analizar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los tres últimos años, DaVita ha registrado un flujo de caja libre equivalente al 78% de su EBIT, lo que es más o menos normal, dado que el flujo de caja libre excluye intereses e impuestos. Esta liquidez le permite reducir su deuda cuando lo desea.

Nuestra opinión

En nuestra opinión, el nivel de pasivo total y la cobertura de intereses de DaVita suponen un lastre. Pero la buena noticia es que parece capaz de convertir el EBIT en flujo de caja libre con facilidad. También debemos señalar que las empresas del sector sanitario como DaVita suelen utilizar la deuda sin problemas. Creemos que la deuda de DaVita la hace un poco arriesgada, después de considerar conjuntamente los puntos de datos antes mencionados. Esto no es necesariamente malo, ya que el apalancamiento puede aumentar la rentabilidad de los recursos propios, pero es algo que hay que tener en cuenta. A la hora de analizar los niveles de endeudamiento, el balance es el lugar obvio para empezar. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Tenga en cuenta que DaVita muestra 1 señal de advertencia en nuestro análisis de inversión, que debería conocer...

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si DaVita puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.