CONMED Corporation (NYSE:CNMD) podría no estar tan mal valorada como parece tras desplomarse un 26%.

El precio de las acciones de CONMED Corporation(NYSE:CNMD) no ha tenido un buen comportamiento en el último mes, con una caída sustancial del 26%. La caída de los últimos 30 días ha puesto la guinda a un año difícil para los accionistas, en el que la cotización ha caído un 16%.

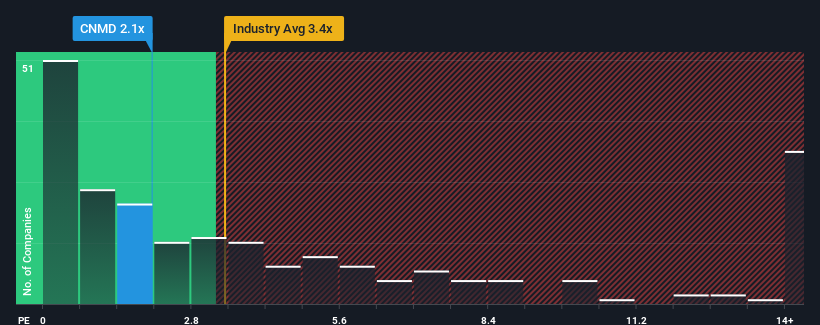

A pesar de la fuerte caída del precio, CONMED todavía puede estar enviando señales alcistas en este momento con su relación precio-ventas (o "P/S") de 2,1x, ya que casi la mitad de todas las empresas de la industria de Equipos Médicos en los Estados Unidos tienen relaciones P/S superiores a 3,4x e incluso P/S superiores a 8x no son inusuales. Aunque no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Vea nuestro último análisis de CONMED

¿Cómo es el rendimiento reciente de CONMED?

CONMED ciertamente ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las otras compañías. Una posibilidad es que el ratio P/S sea bajo porque los inversores piensan que este fuerte rendimiento de los ingresos podría ser menos impresionante en el futuro. Si te gusta la empresa, esperas que no sea así para poder comprar algunas acciones mientras está en baja.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre CONMED.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de CONMED se consideren razonables.

Si echamos la vista atrás, vemos que la empresa aumentó sus ingresos en un impresionante 19% el año pasado. Además, los ingresos han aumentado un 44% en conjunto desde hace tres años, gracias al crecimiento de los últimos 12 meses. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

De cara al futuro, se prevé que los ingresos aumenten un 8,4% cada año durante los próximos tres años, según los ocho analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del sector crezca un 9,7% cada año, lo que no supone una diferencia sustancial.

Teniendo esto en cuenta, nos parece intrigante que el P/S de CONMED esté por detrás de sus homólogos del sector. Es posible que la mayoría de los inversores no estén convencidos de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

La última palabra

La relación precio/ventas de CONMED ha caído a la par que su cotización. Utilizar la relación precio/ventas por sí sola para determinar si debe vender sus acciones no es sensato, sin embargo puede ser una guía práctica de las perspectivas futuras de la empresa.

Nos parece que las cifras de P/S de CONMED siguen siendo bajas a pesar de que se espera un crecimiento en línea con el de otras empresas del sector. La baja P/S podría ser un indicio de que las estimaciones de crecimiento de los ingresos están siendo cuestionadas por el mercado. Sin embargo, si está de acuerdo con las previsiones de los analistas, podría adquirir la acción a un precio atractivo.

No queremos aguar la fiesta demasiado, pero también encontramos una señal de advertencia para CONMED que debe tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre CONMED, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si CONMED puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.