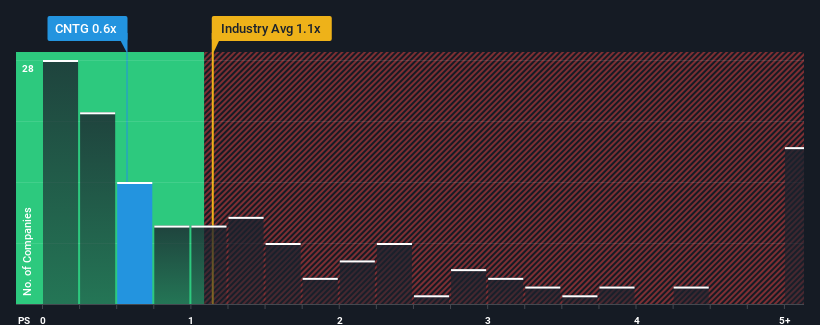

Cuando cerca de la mitad de las empresas que operan en el sector de la Sanidad en Estados Unidos tienen ratios precio/ventas (o "P/S") superiores a 1,1x, puede considerar Centogene N.V.(NASDAQ:CNTG) como una inversión atractiva con su ratio P/S de 0,6x. No obstante, tendríamos que indagar un poco más para determinar si existe una base racional para el reducido P/S.

Consulte nuestro último análisis de Centogene

¿Cómo se ha comportado Centogene recientemente?

No cabe duda de que Centogene ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Puede ser que muchos esperen que el fuerte rendimiento de los ingresos se degrade sustancialmente, lo que ha reprimido el precio de las acciones y, por tanto, el ratio P/S. Si no es así, los accionistas actuales tienen motivos para ser optimistas sobre la evolución futura de la cotización.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Centogene.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de Centogene se consideren razonables.

Si echamos la vista atrás, vemos que los ingresos de la empresa experimentaron un crecimiento desenfrenado en los últimos 12 meses. Aun así, los ingresos apenas han aumentado en total desde hace tres años, lo que no es ideal. En consecuencia, los accionistas probablemente no estarían demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

De cara al futuro, se prevé que los ingresos aumenten un 11% durante el próximo año, según el único analista que sigue a la empresa. Esta previsión es muy superior al 7,6% previsto para el sector en general.

Con esta información, nos parece extraño que Centogene cotice a un PER inferior al del sector. Parece que la mayoría de los inversores no están convencidos en absoluto de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

La clave

Aunque la relación precio/ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Las previsiones de los analistas de Centogene revelaron que sus perspectivas de ingresos superiores no están contribuyendo a su P/V ni de lejos tanto como habríamos predicho. La razón de esta baja P/S podría encontrarse en los riesgos que el mercado está valorando. Parece que el mercado podría estar anticipando la inestabilidad de los ingresos, ya que estas condiciones normalmente deberían impulsar el precio de la acción.

No queremos aguar demasiado la fiesta, pero también hemos encontrado 7 señales de advertencia para Centogene (¡3 nos incomodan!) que debe tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Centogene puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.