Greenfire Resources Ltd. (NYSE:GFR) debe mejorar sus ingresos (NYSE:GFR) encuentren su sitio

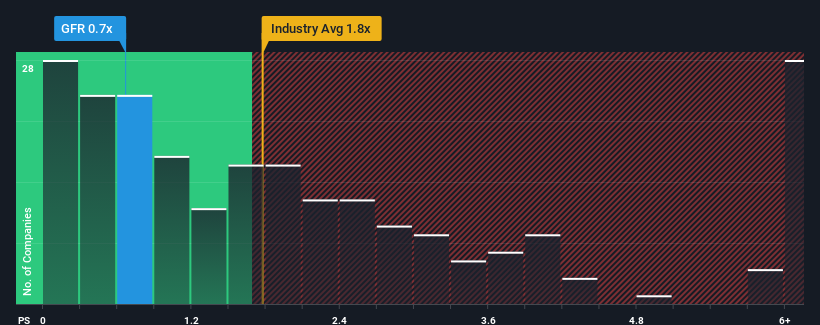

Cuando cerca de la mitad de las empresas que operan en el sector del petróleo y el gas en Estados Unidos tienen ratios precio/ventas (o "P/S") superiores a 1,8x, puede considerar Greenfire Resources Ltd. (NYSE:GFR) como una inversión atractiva con su ratio P/S de 0,7x.(NYSE:GFR) como una inversión atractiva con su ratio P/S de 0,7x. Sin embargo, el P/S podría ser bajo por alguna razón y requiere más investigación para determinar si está justificado.

Consulte nuestro último análisis de Greenfire Resources

Cómo se ha comportado Greenfire Resources

Por ejemplo, consideremos que los resultados financieros de Greenfire Resources han sido malos últimamente, ya que sus ingresos han disminuido. Una posibilidad es que el P/S sea bajo porque los inversores piensan que la empresa no hará lo suficiente para evitar un rendimiento inferior al del sector en general en un futuro próximo. Sin embargo, si esto no sucede, es posible que los actuales accionistas se sientan optimistas sobre la futura evolución de la cotización.

No tenemos previsiones de los analistas, pero puede ver cómo las tendencias recientes están preparando a la empresa para el futuro consultando nuestro informegratuito sobre los beneficios, los ingresos y el flujo de caja de Greenfire Resources.¿Se prevé un crecimiento de los ingresos de Greenfire Resources?

Hay una suposición inherente de que una empresa debe tener un rendimiento inferior a la industria para que las relaciones P / S como la de Greenfire Resources se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 14% en los ingresos de la empresa. Desgraciadamente, esto la ha devuelto al punto de partida hace tres años, con un crecimiento de los ingresos prácticamente inexistente en general durante ese tiempo. Por lo tanto, es justo decir que el crecimiento de los ingresos ha sido inconsistente recientemente para la empresa.

Si se comparan las tendencias recientes de los ingresos a medio plazo con la previsión de crecimiento del sector a un año, del 4,8%, se observa que es notablemente menos atractiva.

Con esta información, podemos ver por qué Greenfire Resources cotiza a un P/S inferior al del sector. Al parecer, muchos accionistas no se sentían cómodos manteniendo algo que creen que continuará a la zaga de la industria en general.

La clave

En general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

En consonancia con las expectativas, Greenfire Resources mantiene su baja relación precio/ventas debido a que su reciente crecimiento a tres años es inferior a las previsiones del sector en general. En esta fase, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. A menos que mejoren las recientes condiciones a medio plazo, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

También vale la pena señalar que hemos encontrado 3 señales de advertencia para Greenfire Resources que debe tener en cuenta.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que si el crecimiento de la rentabilidad se alinea con su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un bajo PER).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Greenfire Resources puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.