David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Como muchas otras empresas, Atlas Energy Solutions Inc.(NYSE:AESI) recurre a la deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Qué riesgo conlleva la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, es más frecuente (aunque costoso) que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Consulte nuestro último análisis de Atlas Energy Solutions

¿Cuánta deuda tiene Atlas Energy Solutions?

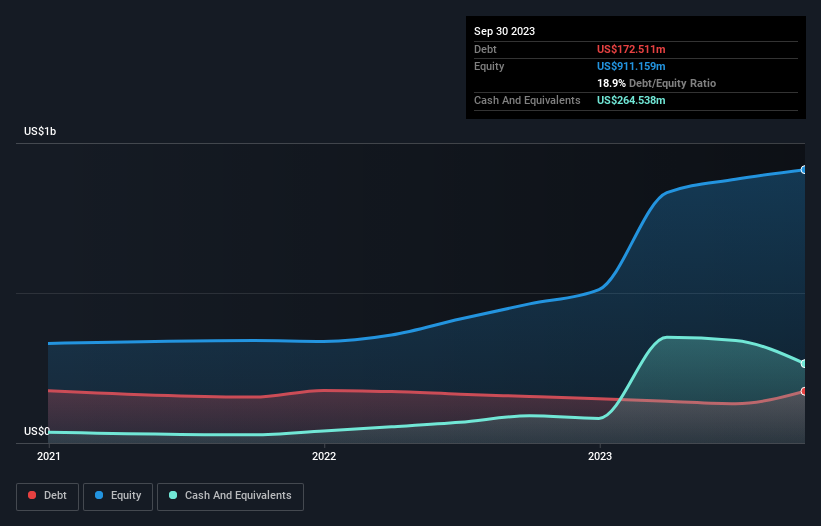

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en septiembre de 2023 Atlas Energy Solutions tenía 172,5 millones de dólares de deuda, un aumento de 155,0 millones de dólares en un año. Sin embargo, cuenta con 264,5 millones de dólares en efectivo para compensar esta deuda, lo que supone una tesorería neta de 92,0 millones de dólares.

¿Cuál es la salud del balance de Atlas Energy Solutions?

Según el último balance, Atlas Energy Solutions tenía pasivos por valor de 100,6 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 227,6 millones de dólares con vencimiento a más de 12 meses. Como contrapartida, disponía de 264,5 millones de dólares en efectivo y 102,2 millones de dólares en cuentas por cobrar con vencimiento a menos de 12 meses. Por tanto, tiene 38,7 millones de dólares más de activos líquidos que de pasivos totales.

Esta liquidez a corto plazo es un indicio de que Atlas Energy Solutions probablemente podría saldar su deuda con facilidad, ya que su balance dista mucho de ser tenso. En pocas palabras, el hecho de que Atlas Energy Solutions tenga más liquidez que deuda es un buen indicio de que puede gestionar su deuda con seguridad.

Además, nos complace informar de que Atlas Energy Solutions ha incrementado su EBIT en un 58%, reduciendo así el espectro de futuros reembolsos de deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Atlas Energy Solutions para mantener un balance saneado en el futuro. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Puede que Atlas Energy Solutions tenga efectivo neto en el balance, pero sigue siendo interesante observar cómo convierte la empresa sus beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, porque eso influirá tanto en su necesidad de deuda como en su capacidad para gestionarla. En los tres últimos años, Atlas Energy Solutions generó un flujo de caja libre equivalente al 18% de su EBIT, un resultado poco alentador. Este escaso nivel de conversión de efectivo socava su capacidad para gestionar y amortizar la deuda.

En resumen

Aunque siempre es sensato investigar la deuda de una empresa, en este caso Atlas Energy Solutions cuenta con 92,0 millones de dólares de tesorería neta y un balance de aspecto decente. Y nos ha impresionado con su crecimiento del EBIT del 58% durante el último año. Por tanto, no creemos que el uso de la deuda por parte de Atlas Energy Solutions sea arriesgado. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, Atlas Energy Solutions tiene 3 señales de advertencia (y 1 que es un poco preocupante) que creemos que debería conocer.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Atlas Energy Solutions puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.