¿Debería la división del liderazgo de Berkshire Hathaway (BRK.A) llevar a los inversores a reevaluar la sucesión y la estabilidad?

Revisado por Sasha Jovanovic

- El 30 de septiembre de 2025, el consejo de administración de Berkshire Hathaway modificó sus estatutos para separar formalmente los cargos de presidente y consejero delegado, confirmando que Warren Buffett seguirá siendo presidente mientras que Greg Abel se convertirá en consejero delegado a partir del 1 de enero de 2026.

- Esta medida marca un cambio significativo en la estructura de gobierno de Berkshire Hathaway, respondiendo directamente al interés de los inversores por un plan de sucesión claro más allá del mandato de Warren Buffett.

- Examinaremos cómo la separación formal de los roles de liderazgo da forma a la narrativa de inversión de Berkshire Hathaway y a las percepciones de continuidad de la gestión.

Encontraremos empresas con un potencial de flujo de caja prometedor pero que cotizan por debajo de su valor razonable.

¿Cuál es la narrativa de inversión de Berkshire Hathaway?

Para Berkshire Hathaway, la visión de conjunto consiste en creer en una empresa construida para capear los ciclos del mercado mediante un enfoque de gestión descentralizado y sin intervención y un balance similar a una fortaleza. La separación formal de las funciones de Presidente y Consejero Delegado, con Greg Abel como Consejero Delegado y Warren Buffett como Presidente, representa el cambio estructural más significativo en décadas. Sin embargo, para la mayoría de los inversores, esta transición supone una continuidad, no una perturbación: la reacción inicial del mercado ha sido moderada y el tamaño de Berkshire significa que el panorama general sigue siendo prácticamente el mismo. A corto plazo, la continua claridad del plan de sucesión tranquiliza a los accionistas a largo plazo, sobre todo porque se espera que los beneficios de Berkshire se contraigan mientras que el crecimiento de los ingresos se mantiene moderado. Los principales riesgos siguen girando en torno a la presión sobre los beneficios, la lentitud de los rendimientos del mercado en relación con los índices estadounidenses, y si la empresa puede mantener su disciplina histórica y su cohesión cultural a medida que evoluciona el liderazgo. Esta actualización de los estatutos resuelve una incertidumbre de larga duración, pero dado el suave traspaso y la profunda experiencia de Abel bajo la dirección de Buffett, los catalizadores y riesgos a corto plazo para las acciones de Berkshire Hathaway permanecen prácticamente inalterados por ahora.

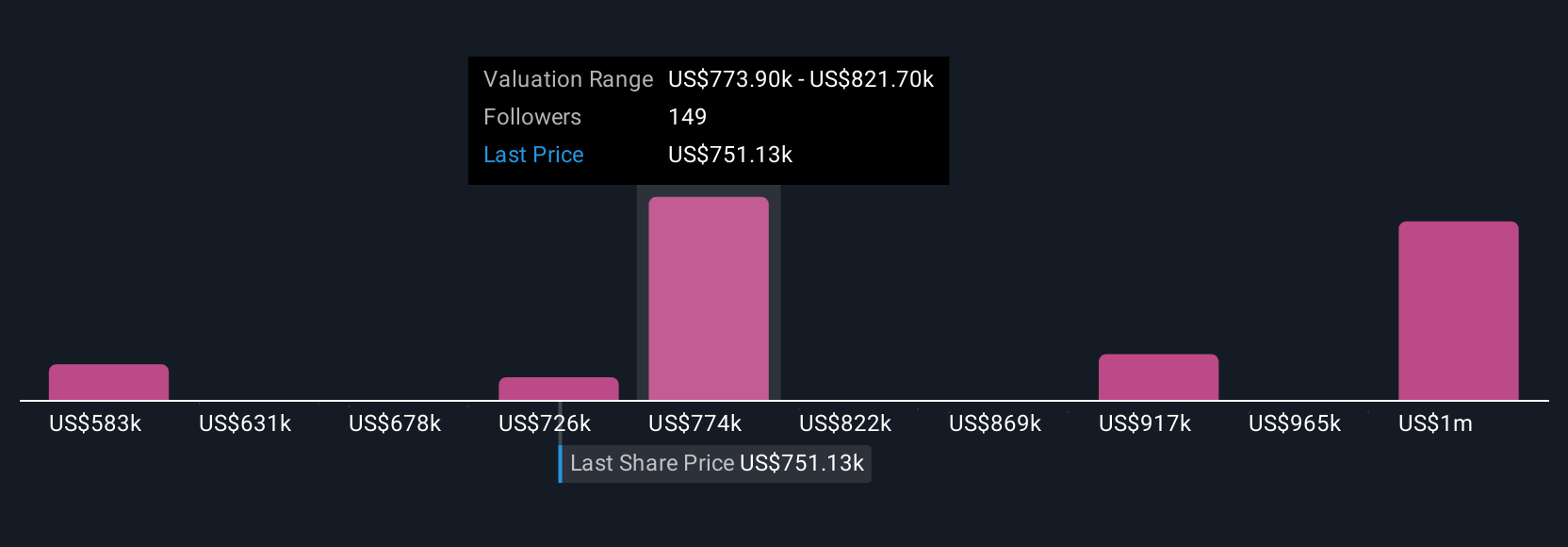

Pero, ¿podrá el enfoque conservador de Berkshire soportar la presión si las expectativas de crecimiento del mercado siguen aumentando? A pesar de retroceder, las acciones de Berkshire Hathaway podrían seguir cotizando un 30% por encima de su valor razonable. Descubra aquí el potencial bajista.Explorando otras perspectivas

Explora otras 29 estimaciones del valor razonable de Berkshire Hathaway: ¡por qué las acciones podrían valer hasta un 44% más que el precio actual!

Construye tu propia narrativa de Berkshire Hathaway

¿No estás de acuerdo con las narrativas existentes? Cree la suya propia en menos de 3 minutos: los rendimientos extraordinarios de las inversiones rara vez se obtienen siguiendo al rebaño.

- Un buen punto de partida para su investigación sobre Berkshire Hathaway es nuestro análisis que destaca 1 recompensa clave y 1 señal de advertencia importante que podrían afectar a su decisión de inversión.

- Nuestro informe de investigación gratuito sobre Berkshire Hathaway proporciona un análisis fundamental exhaustivo resumido en una única imagen, el copo de nieve, que facilita la evaluación de la salud financiera general de Berkshire Hathaway de un vistazo.

¿Preparado para un enfoque diferente?

Los mercados cambian rápidamente. Estos valores no permanecerán ocultos mucho tiempo. Consigue la lista mientras importa:

- Las últimas GPU necesitan un tipo de metal de tierras raras llamado Disprosio y sólo hay 35 empresas en el mundo que lo exploren o produzcan. Encuentre la lista gratis.

- La IA está a punto de cambiar la asistencia sanitaria. Estos 32 valores están trabajando en todo, desde el diagnóstico precoz hasta el descubrimiento de fármacos. Lo mejor de todo es que todas ellas tienen una capitalización inferior a 10.000 millones de dólares.

- Trump ha prometido "liberar" el petróleo y el gas estadounidenses, y estos 22 valores de EE. UU. tienen desarrollos que están a punto de beneficiarse.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis centrado en el largo plazo y basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Berkshire Hathaway puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.