Berkshire Hathaway Inc. (NYSE:BRK.A) goza del favor de los propietarios institucionales, que poseen el 55% de la empresa

Principales datos

- La elevada participación institucional implica que el precio de las acciones de Berkshire Hathaway es sensible a sus operaciones.

- Un total de 25 inversores tienen una participación mayoritaria en la empresa, con un 49%.

- La participación de inversores en Berkshire Hathaway es del 15%.

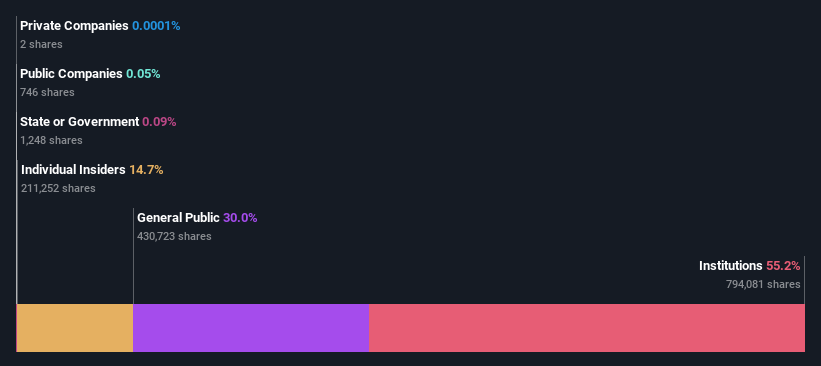

Un vistazo a los accionistas de Berkshire Hathaway Inc.(NYSE:BRK.A) puede indicarnos qué grupo es el más poderoso. El grupo que posee el mayor número de acciones de la empresa, en torno al 55% para ser exactos, es el de las instituciones. Dicho de otro modo, el grupo se enfrenta al máximo potencial alcista (o riesgo bajista).

Dado que los propietarios institucionales disponen de una enorme reserva de recursos y liquidez, sus decisiones de inversión suelen tener mucho peso, especialmente entre los inversores particulares. Por lo tanto, una buena parte del dinero institucional invertido en la empresa suele ser un enorme voto de confianza en su futuro.

Profundicemos en cada tipo de propietario de Berkshire Hathaway, empezando por el siguiente gráfico.

Vea nuestro último análisis de Berkshire Hathaway

¿Qué nos dice la propiedad institucional sobre Berkshire Hathaway?

Muchas instituciones miden su rendimiento con respecto a un índice que se aproxima al mercado local. Por lo tanto, suelen prestar más atención a las empresas incluidas en los principales índices.

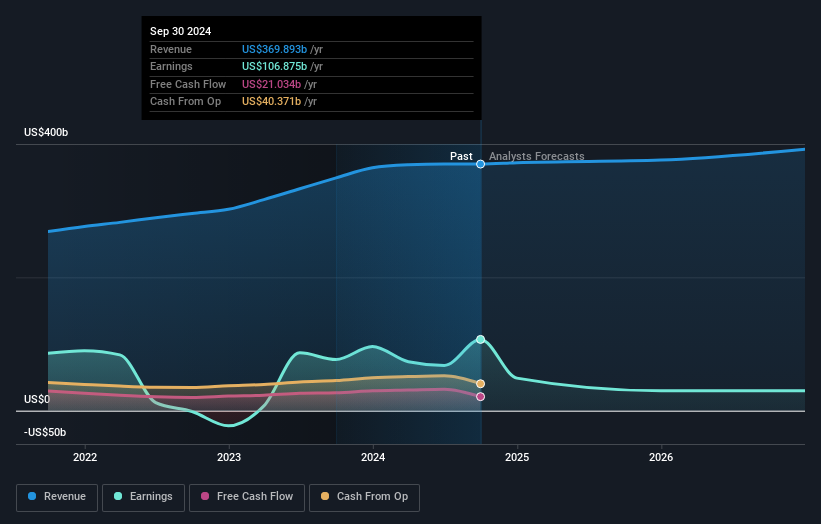

Como puede ver, los inversores institucionales tienen una participación considerable en Berkshire Hathaway. Esto sugiere cierta credibilidad entre los inversores profesionales. Pero no podemos fiarnos sólo de ese hecho, ya que las instituciones a veces hacen malas inversiones, como todo el mundo. Si varias instituciones cambian su opinión sobre un valor al mismo tiempo, el precio de la acción podría caer rápidamente. Por lo tanto, merece la pena echar un vistazo al historial de beneficios de Berkshire Hathaway. Por supuesto, el futuro es lo que realmente importa.

Los inversores institucionales poseen más del 50% de la empresa, por lo que juntos probablemente pueden influir mucho en las decisiones del consejo de administración. Observamos que los fondos de cobertura no tienen una inversión significativa en Berkshire Hathaway. El consejero delegado de la empresa, Warren Buffett, es el mayor accionista, con un 14% de las acciones en circulación. A modo de contexto, el segundo mayor accionista posee alrededor del 7,1% de las acciones en circulación, seguido de una participación del 5,2% por parte del tercer mayor accionista.

Nuestros estudios sugieren que los 25 principales accionistas controlan colectivamente menos de la mitad de las acciones de la empresa, lo que significa que las acciones de la empresa están muy repartidas y que no existe un accionista dominante.

Aunque el estudio de la propiedad institucional de una empresa puede añadir valor a su investigación, también es una buena práctica investigar las recomendaciones de los analistas para obtener una comprensión más profunda del rendimiento esperado de una acción. Hay un número razonable de analistas que cubren el valor, por lo que puede ser útil conocer su opinión agregada sobre el futuro.

Información privilegiada sobre Berkshire Hathaway

La definición de información privilegiada puede variar ligeramente de un país a otro, pero los miembros del consejo de administración siempre cuentan. La dirección de la empresa responde ante el consejo y éste debe representar los intereses de los accionistas. En particular, a veces los propios directivos de alto nivel forman parte del consejo.

La mayoría considera positiva la participación de personas con información privilegiada porque puede indicar que el consejo está bien alineado con los demás accionistas. Sin embargo, en algunas ocasiones se concentra demasiado poder en este grupo.

Nuestra información sugiere que los insiders mantienen una participación significativa en Berkshire Hathaway Inc. Es muy interesante ver que las personas con información privilegiada tienen una participación significativa de 144.000 millones de dólares en esta empresa de 982.000 millones de dólares. La mayoría estaría encantada de ver que el consejo invierte junto a ellos. Si lo desea, puede acceder a este gráfico gratuito que muestra las últimas operaciones realizadas por personas con información privilegiada.

Participación del público en general

El público en general, que suele ser un inversor individual, posee una participación del 30% en Berkshire Hathaway. Este tamaño de la propiedad, aunque considerable, puede no ser suficiente para cambiar la política de la empresa si la decisión no está en sintonía con otros grandes accionistas.

Próximos pasos:

Aunque merece la pena tener en cuenta los diferentes grupos que poseen una empresa, hay otros factores que son aún más importantes. Pensemos, por ejemplo, en el siempre presente espectro del riesgo de inversión. Hemos identificado 1 señal de advertencia con Berkshire Hathaway , y entenderlas debería formar parte de su proceso de inversión.

Si prefiere descubrir qué predicen los analistas en términos de crecimiento futuro, no se pierda este informe gratuito sobre las previsiones de los analistas.

NB: Las cifras de este artículo se calculan utilizando datos de los últimos doce meses, que se refieren al periodo de 12 meses que finaliza en la última fecha del mes en que está fechado el estado financiero. Esto puede no coincidir con las cifras del informe anual completo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Berkshire Hathaway puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.