Las cosas pintan mal para Open Lending Corporation (NASDAQ:LPRO) tras la rebaja de la calificación de hoy

La última cobertura de los analistas podría presagiar un mal día para Open Lending Corporation(NASDAQ:LPRO), con recortes generalizados de sus estimaciones estatutarias que podrían dejar a los accionistas un poco conmocionados. Las previsiones de ingresos y beneficios por acción (BPA) se han revisado a la baja, y los analistas ven nubes grises en el horizonte.

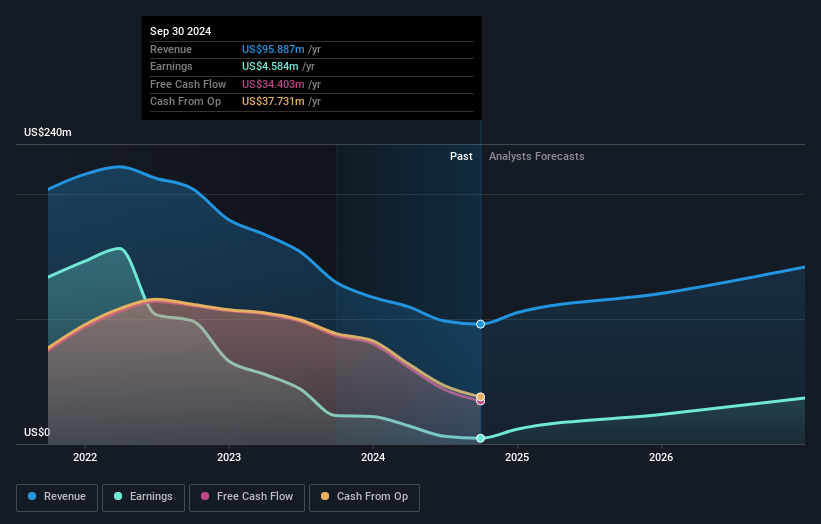

Tras esta rebaja, los diez analistas de Open Lending prevén ahora unos ingresos de 120 millones de dólares en 2025. Esto supondría una enorme mejora del 26% en las ventas en comparación con los últimos 12 meses. Se espera que el beneficio por acción se dispare un 413%, hasta los 0,20 dólares. Antes de esta actualización, los analistas preveían unos ingresos de 134 millones de dólares y un beneficio por acción (BPA) de 0,26 dólares en 2025. De hecho, podemos ver que los analistas son mucho más pesimistas sobre las perspectivas de Open Lending, ya que han recortado considerablemente las estimaciones de ingresos y han recortado las estimaciones de beneficios por acción.

Consulte nuestro último análisis de Open Lending

A pesar de los recortes en las previsiones de beneficios, no se produjo ningún cambio real en el precio objetivo de 7,25 dólares, lo que demuestra que los analistas no creen que los cambios tengan un impacto significativo en su valor intrínseco.

Estas estimaciones son interesantes, pero puede ser útil trazar algunas líneas más generales para ver cómo se comparan las previsiones, tanto con los resultados anteriores de Open Lending como con los de sus homólogas del mismo sector. Los analistas esperan sin duda que el crecimiento de Open Lending se acelere, con una previsión de crecimiento anualizado del 20% hasta finales de 2025 que se sitúa favorablemente junto al crecimiento histórico del 2,1% anual en los últimos cinco años. Compárese con otras empresas del mismo sector, para las que se prevé un crecimiento anual de los ingresos del 5,7%. Teniendo en cuenta la aceleración prevista de los ingresos, está bastante claro que se espera que Open Lending crezca mucho más rápido que su sector.

Conclusión

Lo más importante es que los analistas recortaron sus estimaciones de beneficios por acción, a la espera de un claro deterioro de las condiciones empresariales. Lamentablemente, los analistas también rebajaron sus estimaciones de ingresos, aunque nuestros datos indican que se espera que los ingresos se comporten mejor que el mercado en general. La ausencia de cambios en el precio objetivo resulta desconcertante a la luz de la rebaja, pero, teniendo en cuenta que se espera un descenso importante el año que viene, no nos sorprendería que los inversores desconfiaran un poco de Open Lending.

Aún así, las perspectivas a largo plazo del negocio son mucho más relevantes que los beneficios del próximo año. Tenemos estimaciones -de múltiples analistas de Open Lending- que llegan hasta 2026, y puede verlas gratis en nuestra plataforma aquí.

Por supuesto, ver cómo la dirección de la empresa invierte grandes sumas de dinero en una acción puede ser tan útil como saber si los analistas están rebajando sus estimaciones. Así que también puede buscar en estalista gratuita de valores con una alta participación de información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Open Lending puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.