El bajo P/S de Bright Scholar Education Holdings Limited (NYSE:BEDU) no es motivo de entusiasmo

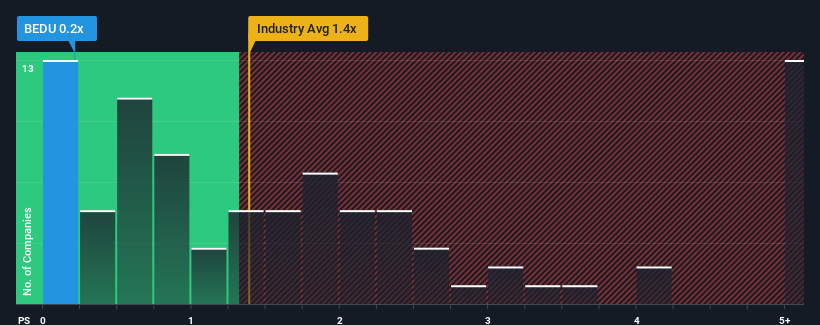

Cuando se observa que casi la mitad de las empresas del sector de servicios de consumo en Estados Unidos tienen ratios precio/ventas (o "P/S") superiores a 1,4x, Bright Scholar Education Holdings Limited(NYSE:BEDU) parece emitir algunas señales de compra con su ratio P/S de 0,2x. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Bright Scholar Education Holdings

¿Qué significa la relación precio/ventas de Bright Scholar Education Holdings para los accionistas?

Bright Scholar Education Holdings ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando los ingresos a un ritmo sólido. Tal vez el mercado esté esperando que este aceptable rendimiento de los ingresos caiga en picado, lo que ha mantenido la P/S contenida. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras está en baja.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre Bright Scholar Education Holdings le ayudará a arrojar luz sobre su rendimiento histórico.¿Se prevé un crecimiento de los ingresos de Bright Scholar Education Holdings?

La única vez que se sentiría realmente cómodo viendo un P / S tan bajo como el de Bright Scholar Education Holdings es cuando el crecimiento de la compañía está en camino de ir a la zaga de la industria.

En retrospectiva, el año pasado la empresa registró un aumento excepcional del 23% en sus beneficios. A pesar de este fuerte crecimiento reciente, sigue luchando por ponerse al día, ya que sus ingresos de tres años se redujeron frustrantemente en un 31% en general. Por lo tanto, es justo decir que el crecimiento de los ingresos en los últimos tiempos no ha sido deseable para la empresa.

Sopesar esa trayectoria de ingresos a medio plazo con la previsión de expansión a un año del sector más amplio, del 15%, muestra que es un panorama desagradable.

Con esta información, no nos sorprende que Bright Scholar Education Holdings cotice a un PER inferior al del sector. No obstante, no hay garantía de que la P/S haya alcanzado un suelo todavía con los ingresos en retroceso. Existe la posibilidad de que la PER caiga a niveles aún más bajos si la empresa no mejora el crecimiento de sus ingresos.

¿Qué significa la relación precio/valor de Bright Scholar Education Holdings para los inversores?

Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Nuestro examen de Bright Scholar Education Holdings confirma que la disminución de los ingresos de la empresa en el último medio plazo es un factor clave de su baja relación precio/ventas, dado que se prevé que el sector crezca. En estos momentos, los accionistas aceptan el bajo P/V porque admiten que los ingresos futuros probablemente tampoco deparen sorpresas agradables. Dadas las circunstancias actuales, parece poco probable que la cotización experimente un movimiento significativo en cualquier dirección en un futuro próximo si persisten las recientes tendencias de ingresos a medio plazo.

Hay que tomar nota de los riesgos, por ejemplo: Bright Scholar Education Holdings tiene 2 señales de advertencia (y 1 que no nos gusta demasiado) que creemos que debería conocer.

Si le interesan las empresas sólidas que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Bright Scholar Education Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.