El legendario gestor de fondos Li Lu (al que apoyó Charlie Munger) dijo una vez: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino si sufrirá una pérdida permanente de capital". Así que puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de una acción determinada, porque demasiada deuda puede hundir a una empresa. Como muchas otras empresas, Aramark(NYSE:ARMK) recurre a la deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Por qué la deuda conlleva riesgos?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Lo primero que hay que hacer al considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de Aramark

¿Cuánta deuda tiene Aramark?

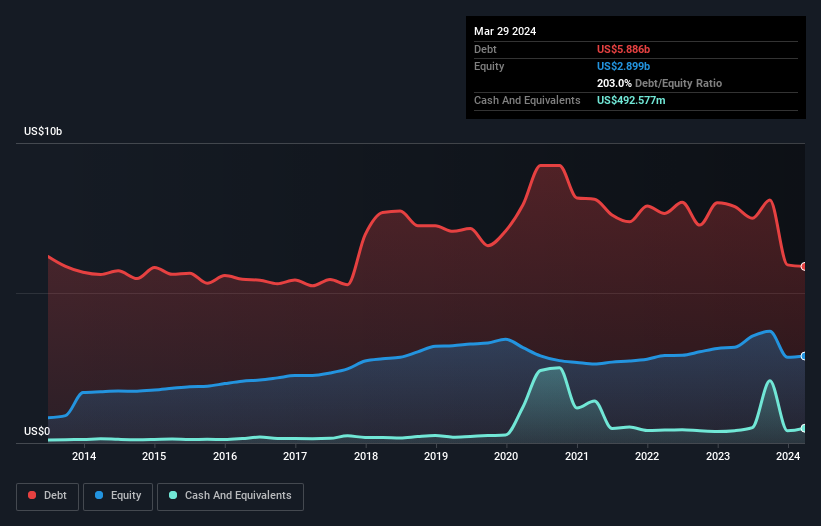

Como se puede ver a continuación, Aramark tenía 5.890 millones de dólares de deuda en marzo de 2024, por debajo de los 7.880 millones de dólares del año anterior. Sin embargo, también tenía 492,6 millones de dólares en efectivo, por lo que su deuda neta es de 5.390 millones de dólares.

¿Cuál es la solidez del balance de Aramark?

Los últimos datos del balance muestran que Aramark tenía pasivos por valor de 2.660 millones de USD con vencimiento dentro de un año, y pasivos por valor de 7.000 millones de USD con vencimiento posterior. Por otro lado, disponía de 492,6 millones de dólares en efectivo y 2.220 millones de dólares en cuentas por cobrar que vencían dentro de un año. Por tanto, su pasivo supera en 6.950 millones de dólares la suma de su tesorería y sus créditos (a corto plazo).

Se trata de una montaña de apalancamiento en relación con su capitalización bursátil de 8 650 millones de dólares. Si sus prestamistas le exigieran que sanease su balance, los accionistas probablemente se enfrentarían a una fuerte dilución.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios analizando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con la que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con deuda neta a EBITDA) como los gastos por intereses reales asociados a esa deuda (con su ratio de cobertura de intereses).

Aramark tiene un ratio deuda/EBITDA de 3,3 y su EBIT cubrió sus gastos por intereses 2,7 veces. Esto sugiere que, aunque los niveles de deuda son significativos, no los calificaríamos de problemáticos. Mirando el lado positivo, Aramark aumentó su EBIT en un sedoso 79% en el último año. Como la leche de la bondad humana, ese tipo de crecimiento aumenta la resistencia, haciendo que la empresa sea más capaz de gestionar la deuda. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Aramark puede reforzar su balance con el paso del tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Por tanto, hay que ver si ese EBIT se traduce en un flujo de caja libre. En los últimos tres años, Aramark creó un flujo de caja libre equivalente al 6,7% de su EBIT, un rendimiento poco inspirador. Para nosotros, una conversión de efectivo tan baja despierta un poco de paranoia sobre su capacidad para extinguir la deuda.

Nuestra opinión

La cobertura de intereses de Aramark y la conversión del EBIT en flujo de caja libre pesan definitivamente en su contra, en nuestra opinión. Pero la buena noticia es que parece capaz de hacer crecer su EBIT con facilidad. Teniendo en cuenta todos los factores mencionados, creemos que la deuda de Aramark plantea algunos riesgos para la empresa. Aunque la deuda puede aumentar la rentabilidad, creemos que la empresa ya tiene suficiente apalancamiento. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, toda empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos identificado 3 señales de advertencia para Aramark (2 no se pueden ignorar) que deberías tener en cuenta.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Aramark puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.