17 Education & Technology Group Inc. (NASDAQ:YQ) no escapa a la debilidad de sus ingresos pese a una subida del 39% de su cotización

A los accionistas de 17 Education & Technology Group Inc.(NASDAQ:YQ) sin duda les complace ver que el precio de la acción ha repuntado un 39% en el último mes, aunque sigue luchando por recuperar el terreno perdido recientemente. Pero el mes pasado hizo muy poco por mejorar la caída del 76% del precio de la acción en el último año.

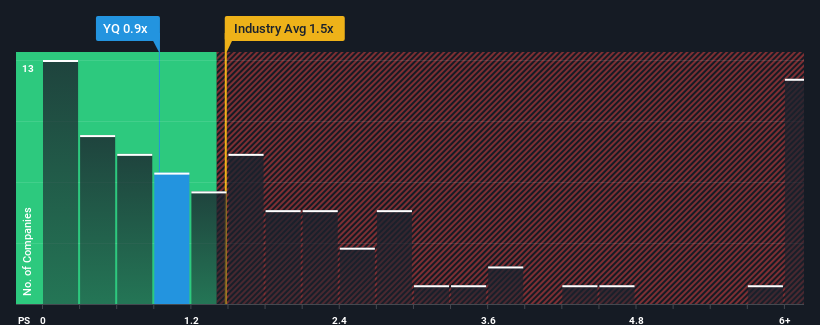

Incluso después de un salto tan grande en el precio, teniendo en cuenta que alrededor de la mitad de las empresas que operan en la industria de Servicios al Consumidor de Estados Unidos tienen relaciones precio-ventas (o "P/S") por encima de 1,5x, usted todavía puede considerar 17 Education & Technology Group como una sólida oportunidad de inversión con su relación P/S de 0,9x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el reducido P/S.

Vea nuestro último análisis de 17 Education & Technology Group

Cómo ha evolucionado 17 Education & Technology Group

Por ejemplo, el retroceso de los ingresos de 17 Education & Technology Group en los últimos tiempos tendría que dar que pensar. Una posibilidad es que el P/S sea bajo porque los inversores piensan que la empresa no hará lo suficiente para evitar un rendimiento inferior al del sector en general en un futuro próximo. Sin embargo, si esto no sucede, es posible que los actuales accionistas se sientan optimistas sobre la futura evolución de la cotización.

Aunque no hay estimaciones de analistas disponibles para 17 Education & Technology Group, eche un vistazo a esta visualizacióngratuita rica en datos para ver cómo se posiciona la empresa en cuanto a beneficios, ingresos y flujo de caja.¿Qué nos dicen las métricas de crecimiento de los ingresos sobre el bajo PER?

El ratio P/S de 17 Education & Technology Group sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del sector.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 84%. En consecuencia, los ingresos de hace tres años también han caído un 84% en conjunto. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

En contraste con la empresa, se espera que el resto de la industria crezca un 13% durante el próximo año, lo que realmente pone en perspectiva el reciente descenso de los ingresos a medio plazo de la empresa.

En vista de ello, es comprensible que el PER de 17 Education & Technology Group se sitúe por debajo de la mayoría de las demás empresas. No obstante, no hay garantía de que la PER haya tocado suelo aún con los ingresos en retroceso. Existe la posibilidad de que la PER caiga a niveles aún más bajos si la empresa no mejora el crecimiento de sus ingresos.

¿Qué significa la PER de 17 Education & Technology Group para los inversores?

La última subida del precio de la acción no fue suficiente para elevar el PER de 17 Education & Technology Group cerca de la media del sector. Diríamos que el poder de la relación precio/ventas no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Nuestro examen de 17 Education & Technology Group confirma que la disminución de los ingresos de la empresa en el último medio plazo es un factor clave de su baja relación precio/ventas, dado que se prevé que el sector crezca. En estos momentos, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/V más elevado. A menos que mejoren las condiciones recientes a medio plazo, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 2 señales de advertencia para 17 Education & Technology Group que debería conocer.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que si el crecimiento de la rentabilidad se ajusta a su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si 17 Education & Technology Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.