Ha bajado un 27%, pero XWELL, Inc. (NASDAQ:XWEL) podría ser más arriesgada de lo que parece

Las acciones de XWELL, Inc.(NASDAQ:XWEL) han tenido un mes horrible, perdiendo un 27% tras un periodo anterior relativamente bueno. Para cualquier accionista a largo plazo, el último mes pone fin a un año para olvidar al encerrar una caída del 77% en el precio de las acciones.

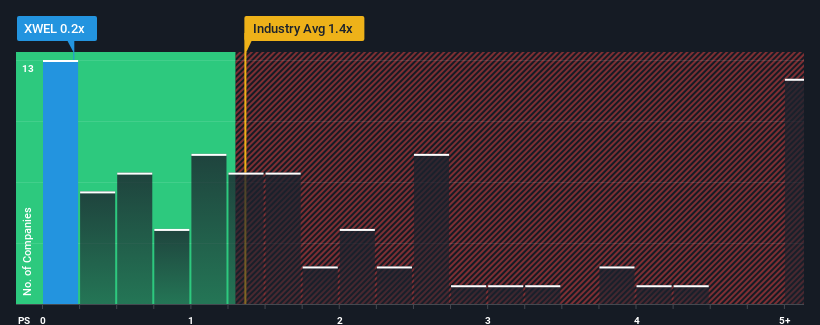

Tras la fuerte caída del precio, cuando cerca de la mitad de las empresas que operan en el sector de los servicios de consumo de Estados Unidos tienen ratios precio-ventas (o "P/S") superiores a 1,4x, puede considerar XWELL como una acción atractiva a la que echar un vistazo con su ratio P/S de 0,2x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para la reducida relación P/V.

Consulte nuestro último análisis de XWELL

¿Cómo es el rendimiento reciente de XWELL?

Por ejemplo, el retroceso de los ingresos de XWELL en los últimos tiempos tendría que dar que pensar. Tal vez el mercado crea que el rendimiento reciente de los ingresos no es lo suficientemente bueno como para seguir el ritmo del sector, lo que hace que el ratio P/S se resienta. Si le gusta la empresa, esperaría que este no fuera el caso para poder adquirir acciones mientras no goza de una buena acogida.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre XWELL le ayudará a arrojar luz sobre su rendimiento histórico.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de XWELL se consideren razonables.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 61%. Sin embargo, unos años anteriores muy buenos le permitieron aumentar sus ingresos en un impresionante 71% en total durante los tres últimos años. Así que podemos empezar confirmando que la empresa ha hecho en general un muy buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

Si comparamos esa trayectoria reciente de ingresos a medio plazo con la previsión de crecimiento del sector a un año, del 16%, vemos que es notablemente más atractiva.

En vista de ello, resulta curioso que el PER de XWELL se sitúe por debajo de la mayoría de las demás empresas. Al parecer, algunos accionistas creen que el rendimiento reciente ha sobrepasado sus límites y han estado aceptando precios de venta significativamente más bajos.

La conclusión sobre la P/S de XWELL

La reciente debilidad de la cotización de XWELL ha vuelto a situar su PER por debajo de otras empresas de servicios al consumidor. Diríamos que el poder de la relación precio/ventas no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Nos sorprende mucho ver que XWELL cotiza actualmente con un PER muy inferior al previsto, ya que su reciente crecimiento a tres años es superior a las previsiones generales del sector. Cuando vemos unos ingresos elevados con un crecimiento superior al del sector, suponemos que existen algunos riesgos subyacentes significativos para la capacidad de la empresa de ganar dinero, lo que ejerce una presión a la baja sobre el ratio P/S". Parece que muchos están anticipando la inestabilidad de los ingresos, porque la persistencia de estas condiciones recientes a medio plazo normalmente daría un impulso al precio de las acciones.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 3 señales de alarma en XWELL (al menos 2 que no nos gustan demasiado), y comprenderlas debería formar parte de su proceso de inversión.

Si le interesan las empresas sólidas que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si XWELL puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.