Los accionistas de Starbucks (NASDAQ:SBUX) están en números rojos si invirtieron hace tres años

Para justificar el esfuerzo de seleccionar valores individuales, merece la pena esforzarse por batir los rendimientos de un fondo índice de mercado. Pero el riesgo de la selección de valores es que probablemente se compren empresas de bajo rendimiento. Lamentamos informar que los accionistas a largo plazo de Starbucks Corporation(NASDAQ:SBUX) han tenido esa experiencia, con una caída del precio de la acción del 27% en tres años, frente a una rentabilidad del mercado de alrededor del 22%. Los accionistas han tenido una racha aún más dura últimamente, con una caída del precio de la acción del 12% en los últimos 90 días.

Teniendo esto en cuenta, vale la pena ver si los fundamentos subyacentes de la empresa han sido el motor del rendimiento a largo plazo, o si hay algunas discrepancias.

Vea nuestro último análisis de Starbucks

En su ensayo Los superinversores de Graham y Doddsville, Warren Buffett describió cómo los precios de las acciones no siempre reflejan racionalmente el valor de una empresa. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

Durante los desafortunados tres años de caída del precio de las acciones, Starbucks vio en realidad cómo sus beneficios por acción (BPA) mejoraban un 63% al año. Dada la reacción del precio de la acción, se podría sospechar que el BPA no es una buena guía del rendimiento del negocio durante el periodo (quizás debido a una pérdida o ganancia puntual). O bien que la empresa fue sobrevalorada en el pasado, por lo que su crecimiento ha decepcionado.

Dado que la variación del BPA no parece correlacionarse con la variación del precio de la acción, merece la pena echar un vistazo a otras métricas.

Observamos que, en tres años, los ingresos han crecido en realidad a una tasa anual del 12%, por lo que no parece ser una razón para vender acciones. Probablemente merezca la pena investigar más a fondo Starbucks; aunque puede que nos estemos perdiendo algo en este análisis, también podría haber una oportunidad.

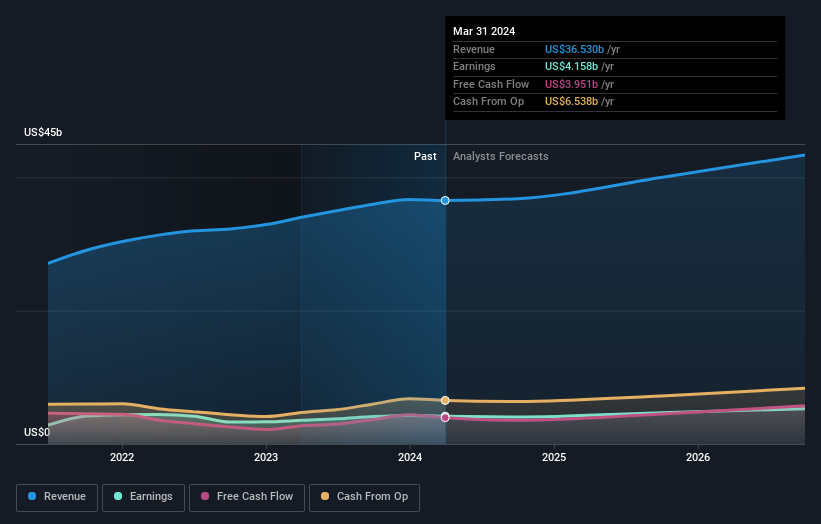

Los ingresos y beneficios de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Starbucks es bien conocida por los inversores, y un montón de analistas inteligentes han tratado de predecir los futuros niveles de beneficios. Puede ver lo que los analistas predicen para Starbucks en este gráfico interactivo de estimaciones de beneficios futuros.

¿Qué pasa con los dividendos?

Es importante tener en cuenta la rentabilidad total para el accionista, así como la rentabilidad del precio de la acción, para cualquier acción. El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, basándose en el supuesto de que los dividendos se reinvierten. Es justo decir que el TSR ofrece una imagen más completa de los valores que pagan dividendos. El TSR de Starbucks en los últimos 3 años ha sido del -22%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Los accionistas de Starbucks han perdido un 20% en el año (incluso incluyendo los dividendos), pero el propio mercado ha subido un 23%. Sin embargo, hay que tener en cuenta que incluso los mejores valores a veces obtienen peores resultados que el mercado en un periodo de doce meses. Los inversores a largo plazo no estarían tan disgustados, ya que habrían ganado un 1,1%, cada año, durante cinco años. Es posible que la reciente liquidación sea una oportunidad, por lo que puede merecer la pena comprobar los datos fundamentales en busca de indicios de una tendencia de crecimiento a largo plazo. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para entender mejor Starbucks, tenemos que considerar muchos otros factores. Tomemos los riesgos, por ejemplo: Starbucks tiene 2 señales de advertencia (y 1 que es un poco desagradable) que creemos que debería conocer.

Si prefiere echar un vistazo a otra empresa, una con una situación financiera potencialmente superior, no se pierda esta lista gratuita de empresas que han demostrado que pueden aumentar sus beneficios.

Tenga en cuenta que los rendimientos del mercado que se citan en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Starbucks puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.