El legendario gestor de fondos Li Lu (al que apoyó Charlie Munger) dijo una vez: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino si vas a sufrir una pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Observamos que Taylor Morrison Home Corporation(NYSE:TMHC) tiene deuda en su balance. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos el efectivo y la deuda juntos.

Vea nuestro último análisis de Taylor Morrison Home

¿Cuánta deuda tiene Taylor Morrison Home?

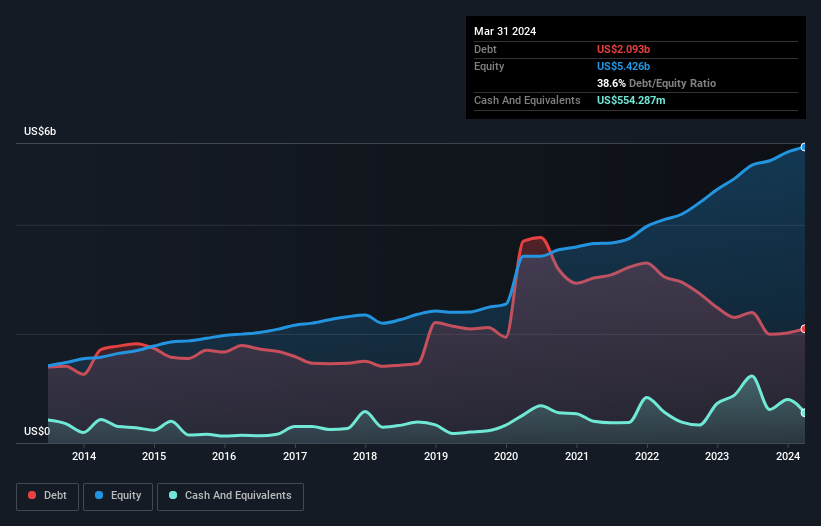

Como se puede ver a continuación, Taylor Morrison Home tenía 2.090 millones de dólares de deuda en marzo de 2024, por debajo de los 2.300 millones de dólares del año anterior. Sin embargo, también tenía 554,3 millones de dólares en efectivo, por lo que su deuda neta es de 1.540 millones de dólares.

¿Cómo de sano es el balance de Taylor Morrison Home?

Podemos ver en el balance más reciente que Taylor Morrison Home tenía pasivos por valor de 918,5 millones de dólares que vencían dentro de un año, y pasivos por valor de 2.570 millones de dólares que vencían después. Como contrapartida, contaba con 554,3 millones de dólares en efectivo y 189,8 millones de dólares en cuentas por cobrar con vencimiento a menos de 12 meses. Por lo tanto, el pasivo es superior en 2.740 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Este déficit no es tan grave porque Taylor Morrison Home tiene un valor de 5.870 millones de dólares y, por tanto, probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Sin embargo, sigue mereciendo la pena examinar de cerca su capacidad para pagar la deuda.

Para calibrar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con deuda neta a EBITDA) como los gastos por intereses reales asociados a esa deuda (con su ratio de cobertura de intereses).

Taylor Morrison Home tiene un bajo ratio de deuda sobre EBITDA, de sólo 1,4. Pero lo realmente interesante es que en realidad consiguió recibir más intereses de los que pagó, en el último año. Así que no hay duda de que esta empresa puede endeudarse y mantenerse fresca como una lechuga. La modestia de su carga de deuda puede llegar a ser crucial para Taylor Morrison Home si la dirección no puede evitar que se repita el recorte del 25% del EBIT en el último año. La caída de los beneficios (si continúa la tendencia) podría hacer que incluso un endeudamiento modesto resultara bastante arriesgado. No hay duda de que lo que más nos dice sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Taylor Morrison Home para mantener un balance saneado en el futuro. Así que si te centras en el futuro puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que tenemos que ver claramente si ese EBIT se traduce en el correspondiente flujo de caja libre. En los tres últimos años, Taylor Morrison Home ha generado un flujo de caja libre equivalente al 63% de su EBIT, más o menos lo que cabría esperar. Esta liquidez significa que puede reducir su deuda cuando lo desee.

Nuestra opinión

Ni la capacidad de Taylor Morrison Home para aumentar su EBIT ni su nivel de pasivo total nos hacen confiar en su capacidad para endeudarse más. Pero su cobertura de intereses cuenta una historia muy diferente, y sugiere cierta resistencia. Creemos que la deuda de Taylor Morrison Home la hace un poco arriesgada, tras considerar conjuntamente los datos mencionados. Esto no es necesariamente malo, ya que el apalancamiento puede aumentar la rentabilidad de los recursos propios, pero es algo que hay que tener en cuenta. Dadas nuestras dudas sobre el valor, sería bueno saber si las personas con información privilegiada de Taylor Morrison Home han vendido acciones recientemente. Haga clic aquí para saber si las personas con información privilegiada han vendido recientemente.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

If you're looking to trade Taylor Morrison Home, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Taylor Morrison Home puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.