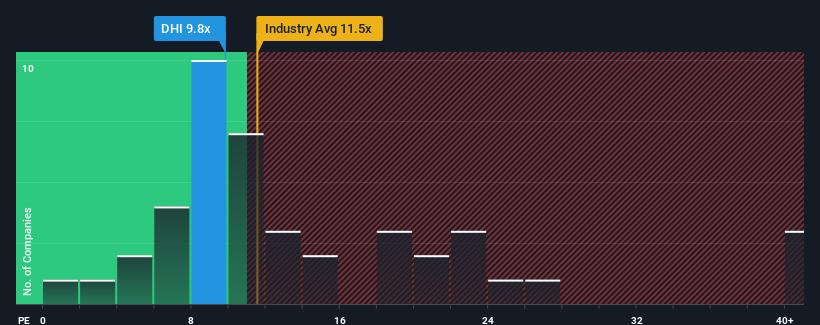

La relación precio/beneficios (o "PER") de 9,8 veces de D.R. Horton, Inc.(NYSE:DHI) podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 18 veces e incluso los PER superiores a 32 veces son bastante comunes. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el PER reducido.

La reciente reducción de los beneficios de D.R. Horton ha estado en consonancia con el mercado. Una posibilidad es que el PER sea bajo porque los inversores piensan que los beneficios de la empresa pueden empezar a caer aún más rápido. Si uno sigue creyendo en el negocio, preferiría que la empresa no perdiera beneficios. Dicho esto, los accionistas actuales pueden tener esperanzas en el precio de las acciones si los beneficios de la empresa siguen la estela del mercado.

Vea nuestro último análisis de D.R. Horton

¿Corresponde el crecimiento al bajo PER?

Para justificar su PER, D.R. Horton tendría que registrar un crecimiento lento, inferior al del mercado.

Si repasamos el último año de beneficios, resulta desalentador que las ganancias de la empresa cayeran un 1,1%. Aun así, el último trienio ha registrado un excelente aumento global del 72% en el BPA, a pesar de su insatisfactorio rendimiento a corto plazo. Aunque ha sido un camino lleno de baches, es justo decir que el crecimiento de los beneficios en los últimos tiempos ha sido más que adecuado para la empresa.

De cara al futuro, se prevé que el BPA aumente un 7,3% anual durante los próximos tres años, según los analistas que siguen a la empresa. Dado que se prevé que el mercado registre un crecimiento del 9,9% anual, la empresa se posiciona para un resultado de beneficios más débil.

Con esta información, podemos ver por qué D.R. Horton cotiza a un PER inferior al del mercado. Parece que la mayoría de los inversores esperan ver un crecimiento futuro limitado y sólo están dispuestos a pagar una cantidad reducida por las acciones.

¿Qué podemos aprender del PER de D.R. Horton?

Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/beneficios a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Hemos establecido que D.R. Horton mantiene su bajo PER debido a que su previsión de crecimiento es inferior a la del mercado en general, como se esperaba. En este momento, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

También vale la pena señalar que hemos encontrado 1 señal de advertencia para D.R. Horton que hay que tener en cuenta.

Es importante que se asegure de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si D.R. Horton puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.