Algunos dicen que la volatilidad, más que la deuda, es la mejor manera de pensar en el riesgo como inversor, pero Warren Buffett dijo célebremente que "la volatilidad está lejos de ser sinónimo de riesgo". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Observamos que Century Communities, Inc.(NYSE:CCS) tiene deuda en su balance. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, una situación más habitual (pero igualmente cara) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Lo primero que hay que hacer a la hora de considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Century Communities

¿Cuánta deuda tiene Century Communities?

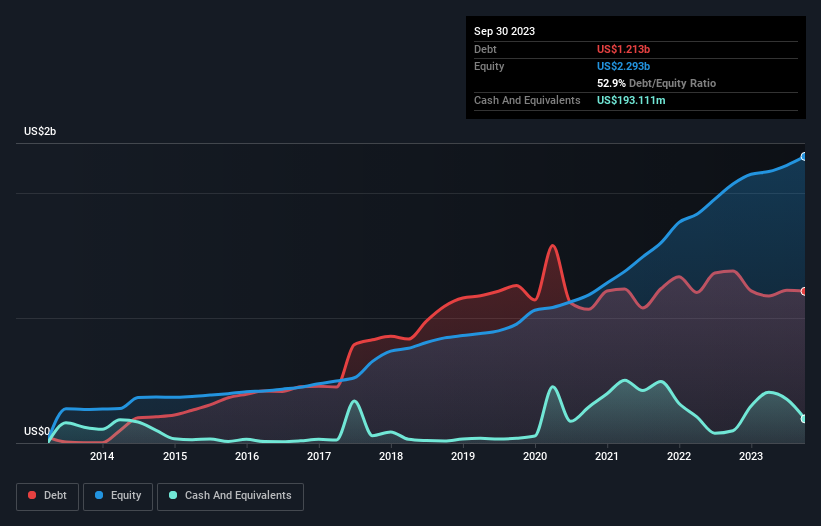

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que Century Communities tenía 1.210 millones de dólares de deuda en septiembre de 2023, por debajo de los 1.380 millones de un año antes. Sin embargo, tiene 193,1 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de alrededor de 1.020 millones de dólares.

Un vistazo al pasivo de Century Communities

Podemos ver en el balance más reciente que Century Communities tenía pasivos por valor de 471,3 millones de dólares que vencían dentro de un año, y pasivos por valor de 1.190 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de un efectivo de 193,1 millones de dólares, así como de cuentas por cobrar valoradas en 53,9 millones de dólares con vencimiento a 12 meses. Así pues, su pasivo supera en 1.410 millones de dólares la suma de su tesorería y sus créditos (a corto plazo).

Este déficit no es tan grave porque Century Communities vale 2.810 millones de dólares y, por lo tanto, probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). De esta forma, consideramos tanto el quantum absoluto de la deuda como los tipos de interés pagados por ella.

La deuda neta de Century Communities es 2,9 veces su EBITDA, lo que supone un apalancamiento significativo pero razonable. Pero su EBIT fue aproximadamente 1.000 veces su gasto por intereses, lo que implica que la empresa no está pagando realmente un coste elevado por mantener ese nivel de deuda. Incluso si el bajo coste resultara insostenible, es una buena señal. Los accionistas deben ser conscientes de que el EBIT de Century Communities descendió un 57% el año pasado. Si la tendencia de los beneficios continúa, pagar su deuda será tan fácil como subir gatos a una montaña rusa. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Century Communities para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que el paso lógico es observar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los últimos tres años, Century Communities apenas registró un flujo de caja libre positivo, en total. Algunos podrían decir que eso es preocupante, si se tiene en cuenta lo fácil que le resultaría endeudarse.

Nuestra opinión

Reflexionando sobre el intento de Century Communities de (no) hacer crecer su EBIT, ciertamente no estamos entusiasmados. Pero al menos es bastante decente cubriendo sus gastos por intereses con su EBIT; eso es alentador. Mirando el panorama general, nos parece claro que el uso de la deuda por parte de Century Communities está creando riesgos para la empresa. Si todo va bien, puede resultar rentable, pero el lado negativo de esta deuda es un mayor riesgo de pérdidas permanentes. A la hora de analizar los niveles de deuda, el balance es el lugar obvio para empezar. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Estos riesgos pueden ser difíciles de detectar. Todas las empresas los tienen, y nosotros hemos detectado 2 señales de advertencia de Century Communities que debería conocer.

A fin de cuentas, suele ser mejor centrarse en empresas que no tengan deuda neta. Puede acceder a nuestra lista especial de dichas empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Century Communities puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.