Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de pérdida permanente es el riesgo que me preocupa... y preocupa a todo inversor práctico que conozco". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Es importante destacar que Beazer Homes USA, Inc. (NYSE:BZH ) tiene deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Qué riesgo conlleva la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio de crisis. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de endeudamiento, primero consideramos tanto los niveles de efectivo como los de deuda, conjuntamente.

Vea nuestro último análisis de Beazer Homes USA

¿Cuánta deuda tiene Beazer Homes USA?

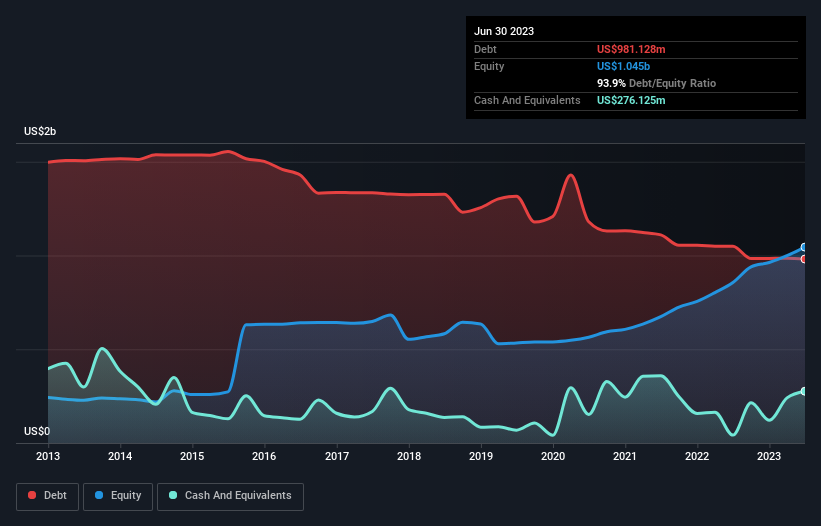

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que Beazer Homes USA tenía 981,1 millones de dólares de deuda en junio de 2023, frente a los 1.050 millones de dólares de un año antes. Sin embargo, también tenía 276,1 millones de dólares en efectivo, por lo que su deuda neta es de 705,0 millones de dólares.

¿Cuál es la solidez del balance de Beazer Homes USA?

Los últimos datos del balance muestran que Beazer Homes USA tenía pasivos por valor de 203,1 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 1.070 millones de dólares con vencimiento posterior. Para compensar estas obligaciones, disponía de un efectivo de 276,1 millones de dólares, así como de cuentas por cobrar valoradas en 33,2 millones de dólares que vencían en un plazo de 12 meses. Por lo tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 964,5 millones de dólares.

Dado que este déficit es superior a la capitalización bursátil de la empresa, de 719,2 millones de dólares, creemos que los accionistas deberían vigilar los niveles de deuda de Beazer Homes USA, como un padre que ve a su hijo montar en bicicleta por primera vez. Hipotéticamente, sería necesaria una dilución extremadamente fuerte si la empresa se viera obligada a pagar su pasivo mediante una ampliación de capital al precio actual de las acciones.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

La deuda neta de Beazer Homes USA es 2,9 veces su EBITDA, lo que supone un apalancamiento significativo pero razonable. Pero su EBIT fue aproximadamente 1.000 veces su gasto por intereses, lo que implica que la empresa no está pagando realmente un coste elevado por mantener ese nivel de deuda. Incluso si el bajo coste resultara insostenible, es una buena señal. Vimos que Beazer Homes USA aumentó su EBIT un 8,0% en los últimos doce meses. Aunque esto no nos sorprende, es positivo en lo que respecta a la deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Beazer Homes USA puede reforzar su balance con el tiempo. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas .

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Así que siempre comprobamos qué parte de ese EBIT se traduce en flujo de caja libre. En los tres últimos años, Beazer Homes USA ha generado un flujo de caja libre equivalente al 68% de su EBIT, más o menos lo que cabría esperar. Esta liquidez significa que puede reducir su deuda cuando lo desee.

Nuestra opinión

En nuestra opinión, el nivel de pasivo total y de deuda neta en relación con el EBITDA de Beazer Homes USA es un lastre. Pero su cobertura de intereses cuenta una historia muy diferente y sugiere cierta resistencia. Creemos que la deuda de Beazer Homes USA la hace un poco arriesgada, después de considerar conjuntamente los datos mencionados. Esto no es necesariamente malo, ya que el apalancamiento puede aumentar la rentabilidad de los fondos propios, pero es algo que hay que tener en cuenta. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 2 señales de advertencia con Beazer Homes USA , y comprenderlas debería formar parte de su proceso de inversión.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

If you're looking to trade Beazer Homes USA, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Beazer Homes USA puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.