Twin Vee Powercats Co. (NASDAQ:VEEE) podría no estar tan mal valorada como parece tras desplomarse un 27%.

Para disgusto de algunos accionistas, las acciones de Twin Vee Powercats Co.(NASDAQ:VEEE) han bajado un considerable 27% en el último mes, lo que continúa una racha horrible para la empresa. Para cualquier accionista a largo plazo, el último mes pone fin a un año para olvidar al encadenar una caída del precio de las acciones del 60%.

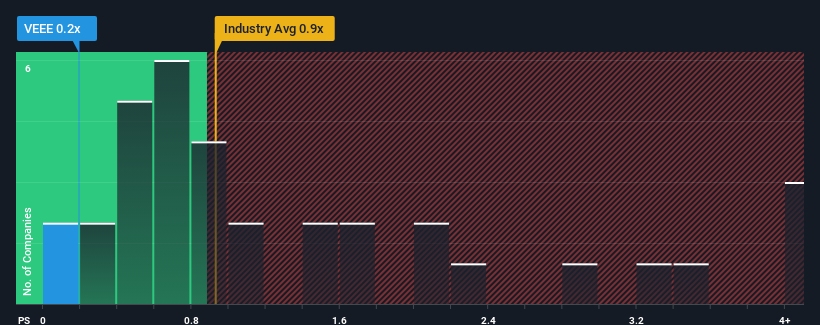

Dado que su precio ha caído sustancialmente, teniendo en cuenta que aproximadamente la mitad de las empresas que operan en el sector del ocio en Estados Unidos tienen ratios precio-ventas (o "P/S") superiores a 0,9x, puede considerar Twin Vee Powercats como una inversión atractiva con su ratio P/S de 0,2x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Consulte nuestro último análisis de Twin Vee Powercats

Cómo se ha comportado Twin Vee Powercats

Por ejemplo, consideremos que los resultados financieros de Twin Vee Powercats han sido malos últimamente, ya que sus ingresos han disminuido. Una posibilidad es que el PER sea bajo porque los inversores piensan que la empresa no hará lo suficiente para evitar un rendimiento inferior al del sector en general en un futuro próximo. Los alcistas de Twin Vee Powercats esperan que no sea así para poder comprar el título con una valoración más baja.

Aunque no hay estimaciones de analistas disponibles para Twin Vee Powercats, eche un vistazo a esta visualizacióngratuita rica en datos para ver cómo la empresa se apila en ganancias, ingresos y flujo de caja.¿Qué nos dicen las métricas de crecimiento de los ingresos sobre el bajo PER?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de Twin Vee Powercats se consideren razonables.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 15%. Sin embargo, unos años anteriores muy buenos significan que todavía fue capaz de aumentar los ingresos en un impresionante 157% en total durante los últimos tres años. Por consiguiente, aunque habrían preferido mantener la racha, los accionistas acogerían con satisfacción las tasas de crecimiento de los ingresos a medio plazo.

Sopesar la reciente trayectoria ascendente de los ingresos a medio plazo con la previsión de contracción a un año del sector en general, del 0,9%, demuestra que es una buena perspectiva mientras dure.

Con esta información, nos parece muy extraño que Twin Vee Powercats cotice a un P/S inferior al del sector. Al parecer, algunos accionistas creen que el rendimiento reciente ha sobrepasado sus límites y han estado aceptando precios de venta significativamente más bajos.

La clave

La PER de Twin Vee Powercats ha caído a la par que su cotización. Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Al analizar los datos anteriores, vemos que es inesperado que Twin Vee Powercats cotice actualmente a un P/V inferior al del resto del sector, dado que el crecimiento de sus ingresos en los últimos tres años está superando las expectativas en un sector difícil. Una hipótesis sería que existen algunos riesgos subyacentes para los ingresos que impiden que el PER aumente hasta igualar sus buenos resultados. Tal vez haya dudas sobre la capacidad de la empresa para mantener su rumbo reciente y nadar contra la corriente de la agitación general del sector. Aunque la posibilidad de que el precio de la acción caiga bruscamente es bastante remota, los inversores parecen anticipar una futura inestabilidad de los ingresos.

Antes de dar el siguiente paso, debería conocer las 3 señales de advertencia para Twin Vee Powercats (¡2 son preocupantes!) que hemos descubierto.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Así que puede que desee ver esta colección gratuita de otras empresas que tienen ratios razonables de PER y que han experimentado un fuerte crecimiento de los beneficios.

If you're looking to trade Twin Vee Powercats, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Twin Vee Powercats puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.