El negocio de Charles & Colvard, Ltd. (NASDAQ:CTHR) aún no ha alcanzado el precio de sus acciones

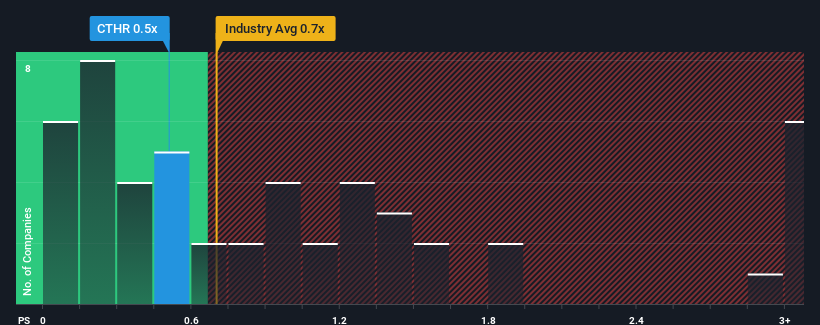

Con una relación precio/ventas (o "P/V") media cercana a 0,7 veces en el sector del lujo en Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación P/V de Charles & Colvard, Ltd. (NASDAQ:CTHR) de 0,5 veces. Sin embargo, no es prudente ignorar simplemente el P/S sin explicaciones, ya que los inversores pueden estar despreciando una oportunidad clara o un error costoso.

Vea nuestro último análisis de Charles & Colvard

Cómo ha evolucionado Charles & Colvard

Por ejemplo, consideremos que los resultados financieros de Charles & Colvard han sido malos últimamente, ya que sus ingresos han disminuido. Una posibilidad es que el P/S sea moderado porque los inversores piensan que la empresa aún podría hacer lo suficiente para estar en línea con la industria en general en un futuro próximo. Si le gusta la empresa, al menos esperaría que así fuera para poder comprar algunas acciones cuando aún no esté a favor.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre Charles & Colvard le ayudará a arrojar luz sobre su rendimiento histórico.¿Coinciden las previsiones de ingresos con el ratio P/S?

El ratio P/S de Charles & Colvard sería el típico para una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un rendimiento en línea con el sector.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 32% en los ingresos de la empresa. Esto significa que también se ha producido un descenso de los ingresos a largo plazo, ya que los ingresos han bajado un 6,7% en total en los últimos tres años. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

Sopesar esa trayectoria de los ingresos a medio plazo con la previsión de expansión a un año del sector en general, del 7,1%, muestra que es un panorama desagradable.

En vista de ello, resulta alarmante que el PER de Charles & Colvard se sitúe en línea con la mayoría de las demás empresas. Parece que la mayoría de los inversores ignoran el reciente bajo índice de crecimiento y esperan un giro en las perspectivas de negocio de la empresa. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que la continuación de las recientes tendencias de ingresos acabe pesando sobre la cotización.

La última palabra

Aunque la relación precio-ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Nos parece inesperado que Charles & Colvard cotice con un ratio P/V comparable al del resto del sector, a pesar de experimentar un descenso de los ingresos a medio plazo, mientras que se espera que el sector en su conjunto crezca. Aunque se equipare al sector, nos sentimos incómodos con el actual ratio P/S, ya que es poco probable que este pésimo comportamiento de los ingresos respalde un sentimiento más positivo durante mucho tiempo. A menos que las circunstancias que rodean el reciente medio plazo mejoren, no sería erróneo esperar un período difícil por delante para los accionistas de la empresa.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 2 señales de advertencia para Charles & Colvard ( 1 no debería ignorarse) que debería tener en cuenta.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Por ello, le recomendamos que consulte esta recopilación gratuita de otras empresas con ratios de PER razonables y que han experimentado un fuerte crecimiento de sus beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Charles & Colvard puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.