La subida del 27% del precio de Clarivate Plc (NYSE:CLVT) no está en sintonía con los ingresos

El precio de las acciones de Clarivate Plc(NYSE:CLVT) se ha comportado muy bien durante el último mes, registrando una excelente ganancia del 27%. Si miramos más atrás, la subida del 13% en los últimos doce meses no está tan mal, a pesar de la fortaleza de los últimos 30 días.

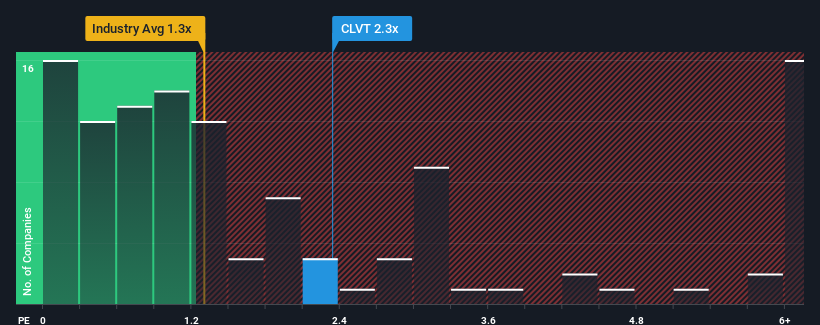

Dado que su precio se ha disparado, cuando casi la mitad de las empresas del sector de servicios profesionales de Estados Unidos tienen relaciones precio-ventas (o "P/V") inferiores a 1,3x, podría considerar que Clarivate es un valor que probablemente no merezca la pena investigar con su relación P/V de 2,3x. Sin embargo, el P/S puede ser alto por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Clarivate

¿Qué significa la relación precio/ventas de Clarivate para los accionistas?

Con un crecimiento de los ingresos inferior al de la mayoría de las empresas en los últimos tiempos, Clarivate se ha mostrado relativamente lento. Tal vez el mercado esté esperando que los ingresos futuros experimenten un cambio de tendencia, lo que ha elevado el ratio P/S. Si no es así, entonces los accionistas actuales pueden estar preocupados. Si no es así, los accionistas actuales pueden estar muy nerviosos sobre la viabilidad del precio de la acción.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Clarivate.¿Cuál es la tendencia de crecimiento de los ingresos de Clarivate?

Hay una suposición inherente de que una empresa debe superar al sector para que los ratios P/S como el de Clarivate se consideren razonables.

Si revisamos el último año de crecimiento de los ingresos, la empresa registró un digno aumento del 3,0%. Esto se vio respaldado por un excelente periodo anterior en el que los ingresos aumentaron un 149% en total durante los tres últimos años. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, el próximo año debería generar un crecimiento del 2,2%, según las estimaciones de los diez analistas que siguen la evolución de la empresa. Esta cifra es sensiblemente inferior al 6,9% previsto para el conjunto del sector.

Teniendo esto en cuenta, creemos que no tiene sentido que el PER de Clarivate supere al de sus homólogos del sector. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Es muy probable que estos accionistas se estén preparando para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

¿Qué podemos aprender de la PER de Clarivate?

La P/S de Clarivate está en alza desde que sus acciones han subido con fuerza. Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Es una sorpresa ver que Clarivate cotiza a un PER tan alto, dadas las previsiones de ingresos que no parecen muy halagüeñas. Cuando vemos unas previsiones de ingresos débiles, sospechamos que el precio de la acción se enfrenta a un riesgo mucho mayor de caer, con lo que las cifras de P/S vuelven a bajar. Esto supone un riesgo significativo para las inversiones de los accionistas y pone a los inversores potenciales en peligro de pagar una prima excesiva.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 3 señales de advertencia con Clarivate (al menos 2 que no deberían ignorarse), y comprenderlas debería formar parte de su proceso de inversión.

Si no está seguro de la solidez del negocio de Clarivate, por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Clarivate puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.