Algunos dicen que la volatilidad, más que la deuda, es la mejor manera de pensar en el riesgo como inversor, pero Warren Buffett dijo que "la volatilidad está lejos de ser sinónimo de riesgo". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Observamos que MillerKnoll, Inc.(NASDAQ:MLKN) tiene deuda en su balance. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Qué riesgo conlleva la deuda?

La deuda y otros pasivos se convierten en un riesgo para una empresa cuando no puede cumplir fácilmente esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Aunque esto no es demasiado frecuente, a menudo vemos que las empresas endeudadas diluyen permanentemente a los accionistas porque los prestamistas les obligan a captar capital a un precio desorbitado. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Lo primero que hay que hacer a la hora de considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de MillerKnoll

¿Cuánta deuda tiene MillerKnoll?

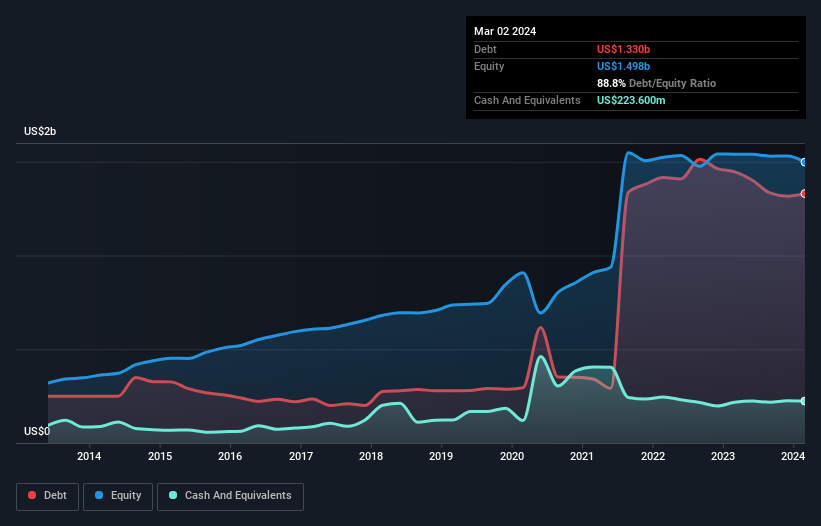

Como se puede ver a continuación, MillerKnoll tenía 1.330 millones de dólares de deuda en marzo de 2024, por debajo de los 1.450 millones de dólares del año anterior. Sin embargo, como tiene una reserva de efectivo de 223,6 millones de dólares, su deuda neta es menor, de unos 1.110 millones de dólares.

Un vistazo al pasivo de MillerKnoll

Los últimos datos del balance muestran que MillerKnoll tenía pasivos por valor de 680,5 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 1.920 millones de dólares con vencimiento posterior. En cambio, dispone de una tesorería de 223,6 millones de dólares y de créditos por valor de 318,7 millones que vencen dentro de un año. Por tanto, su pasivo supera en 2.050 millones de dólares la suma de su tesorería y sus créditos (a corto plazo).

Si tenemos en cuenta que este déficit supera los 1.980 millones de dólares de capitalización bursátil de la empresa, podríamos inclinarnos a revisar atentamente el balance. Hipotéticamente, se requeriría una dilución extremadamente fuerte si la empresa se viera obligada a pagar su pasivo mediante la captación de capital al precio actual de las acciones.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

La deuda de MillerKnoll es 2,8 veces su EBITDA, y su EBIT cubre 3,4 veces sus gastos por intereses. En conjunto, esto implica que, aunque no nos gustaría que aumentaran los niveles de deuda, creemos que puede manejar su apalancamiento actual. Dada la carga de la deuda, no es ideal que el EBIT de MillerKnoll haya sido bastante plano en los últimos doce meses. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de MillerKnoll para mantener un balance saneado en el futuro. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Por lo tanto, es evidente que tenemos que ver si ese EBIT se traduce en el correspondiente flujo de caja libre. En los últimos tres años, MillerKnoll ha registrado un flujo de caja libre equivalente al 40% de su EBIT, es decir, menos de lo que cabría esperar. Eso no es muy bueno, cuando se trata de pagar la deuda.

Nuestra opinión

A primera vista, la cobertura de intereses de MillerKnoll nos hace dudar del valor, y su nivel de pasivo total no es más atractivo que un restaurante vacío en la noche más concurrida del año. Dicho esto, su capacidad para aumentar su EBIT no es tan preocupante. En conjunto, nos parece evidente que el endeudamiento de MillerKnoll genera riesgos para la empresa. Si todo va bien, esto debería aumentar la rentabilidad, pero por otro lado, el riesgo de pérdida permanente de capital es elevado debido a la deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Tenga en cuenta que MillerKnoll muestra 3 señales de advertencia en nuestro análisis de inversiones, que usted debería conocer...

Al fin y al cabo, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si MillerKnoll puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.