Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Observamos que Forrester Research, Inc.(NASDAQ:FORR) tiene deuda en su balance. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Cuándo es un problema la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio barato de las acciones simplemente para tener la deuda bajo control. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Vea nuestro último análisis para Forrester Research

¿Cuál es la deuda de Forrester Research?

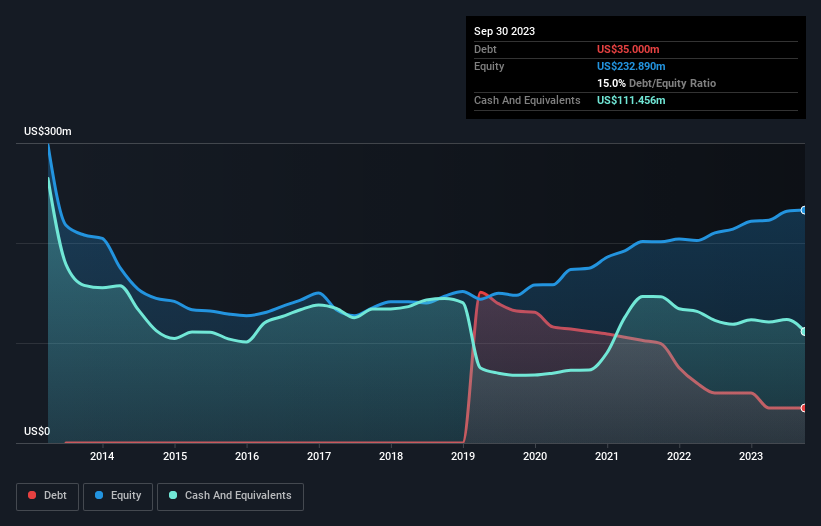

La siguiente imagen, en la que puede hacer clic para obtener más detalles, muestra que Forrester Research tenía una deuda de 35,0 millones de dólares a finales de septiembre de 2023, una reducción desde los 50,1 millones de dólares de hace un año. Sin embargo, su balance muestra que tiene 111,5 millones de dólares en efectivo, por lo que en realidad tiene 76,5 millones de dólares de efectivo neto.

Un vistazo al pasivo de Forrester Research

Podemos ver en el balance más reciente que Forrester Research tenía pasivos por valor de 215,6 millones de dólares que vencían dentro de un año, y pasivos por valor de 87,5 millones de dólares que vencían después. Como contrapartida, disponía de 111,5 millones de USD en efectivo y 41,0 millones de USD en cuentas por cobrar que vencían en un plazo de 12 meses. Por tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 150,7 millones de dólares.

Este déficit no es tan grave porque Forrester Research vale 448,7 millones de dólares y, por tanto, probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Pero, sin duda, debemos estar atentos a cualquier indicio de que su deuda entrañe demasiados riesgos. A pesar de sus notables pasivos, Forrester Research cuenta con efectivo neto, por lo que es justo decir que no tiene una pesada carga de deuda.

De hecho, la salvación de Forrester Research son sus bajos niveles de deuda, porque su EBIT se ha hundido un 33% en los últimos doce meses. La caída de los beneficios (si continúa la tendencia) podría hacer que incluso un endeudamiento modesto acabara siendo bastante arriesgado. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Forrester Research puede reforzar su balance con el tiempo. Así que si quiere ver lo que piensan los profesionales, quizá le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero contante y sonante. Aunque Forrester Research tiene efectivo neto en su balance, merece la pena echar un vistazo a su capacidad para convertir los beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, para ayudarnos a entender con qué rapidez está construyendo (o erosionando) ese saldo de efectivo. Afortunadamente para los accionistas, Forrester Research ha generado más flujo de caja libre que EBIT en los últimos tres años. Ese tipo de fuerte generación de efectivo nos alegra el corazón como un cachorro en un traje de abejorro.

Resumiendo

Aunque el balance de Forrester Research no es especialmente sólido, debido al pasivo total, es claramente positivo ver que dispone de una tesorería neta de 76,5 millones de dólares. La guinda del pastel es que ha convertido el 136% de ese EBIT en flujo de caja libre, lo que le ha reportado 6,1 millones de dólares. Así que no tenemos ningún problema con el uso de la deuda por parte de Forrester Research. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Estos riesgos pueden ser difíciles de detectar. Todas las empresas los tienen, y hemos detectado 2 señales de advertencia de Forrester Research que deberías conocer.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Forrester Research puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.