El negocio de Exponent, Inc. (NASDAQ:EXPO) aún no ha alcanzado el precio de sus acciones

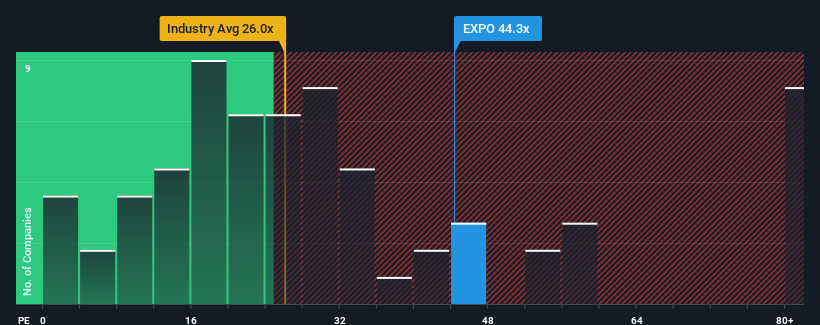

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficio (o "PER") inferiores a 16 veces, puede considerar Exponent, Inc.(NASDAQ:EXPO) como una acción a evitar por completo con su ratio PER de 44,3 veces. Sin embargo, no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

Con el crecimiento de sus beneficios en territorio positivo en comparación con el descenso de los beneficios de la mayoría de las demás empresas, Exponent lo ha estado haciendo bastante bien últimamente. Parece que muchos esperan que la empresa siga desafiando la adversidad del mercado en general, lo que ha aumentado la disposición de los inversores a pagar más por las acciones. De no ser así, los accionistas existentes podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Consulte nuestro último análisis de Exponent

¿Hay suficiente crecimiento para Exponent?

Existe la suposición inherente de que una empresa debe superar con creces al mercado para que ratios de PER como el de Exponent se consideren razonables.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un digno aumento del 3,6%. Además, el BPA ha subido un 32% en conjunto desde hace tres años, en parte gracias a los últimos 12 meses de crecimiento. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

Mirando ahora al futuro, se prevé que el BPA aumente un 6,1% durante el próximo año, según los tres analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del mercado crezca un 10%, lo que resulta notablemente más atractivo.

Con estos datos, nos parece preocupante que Exponent cotice a un PER superior al del mercado. Al parecer, muchos inversores en la compañía son mucho más alcistas de lo que indican los analistas y no están dispuestos a desprenderse de sus acciones a ningún precio. Sólo los más atrevidos supondrían que estos precios son sostenibles, ya que es probable que este nivel de crecimiento de los beneficios acabe pesando en la cotización.

La última palabra

Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Nuestro examen de las previsiones de los analistas de Exponent reveló que sus perspectivas de beneficios inferiores no están afectando a su elevado PER ni de lejos tanto como habríamos predicho. En estos momentos, nos sentimos cada vez más incómodos con el elevado PER, ya que no es probable que los beneficios futuros previstos respalden un sentimiento tan positivo durante mucho tiempo. Esto supone un riesgo significativo para las inversiones de los accionistas y pone a los inversores potenciales en peligro de pagar una prima excesiva.

El balance de la empresa es otra área clave para el análisis de riesgos. Eche un vistazo a nuestro análisisgratuito del balance de Exponent con seis sencillas comprobaciones de algunos de estos factores clave.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Exponent puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.