Como era de esperar, el precio de las acciones de Xylem Inc.(NYSE:XYL) se fortaleció gracias a su saludable informe de ganancias. Sin embargo, nuestro análisis sugiere que los accionistas pueden estar pasando por alto algunos factores que indican que el resultado de las ganancias no fue tan bueno como parecía.

Consulte nuestro último análisis de Xylem

Para entender el potencial de rentabilidad por acción, es esencial considerar en qué medida una empresa está diluyendo a los accionistas. Xylem amplió el número de acciones en circulación en un 34% durante el último año. Como resultado, sus ingresos netos se reparten ahora entre un mayor número de acciones. Hablar de ingresos netos, sin tener en cuenta las ganancias por acción, es distraerse con los grandes números mientras se ignoran los números más pequeños que hablan del valor por acción. Compruebe el crecimiento histórico del BPA de Xylem haciendo clic en este enlace.

¿Cómo afecta la dilución a las ganancias por acción (BPA) de Xylem?

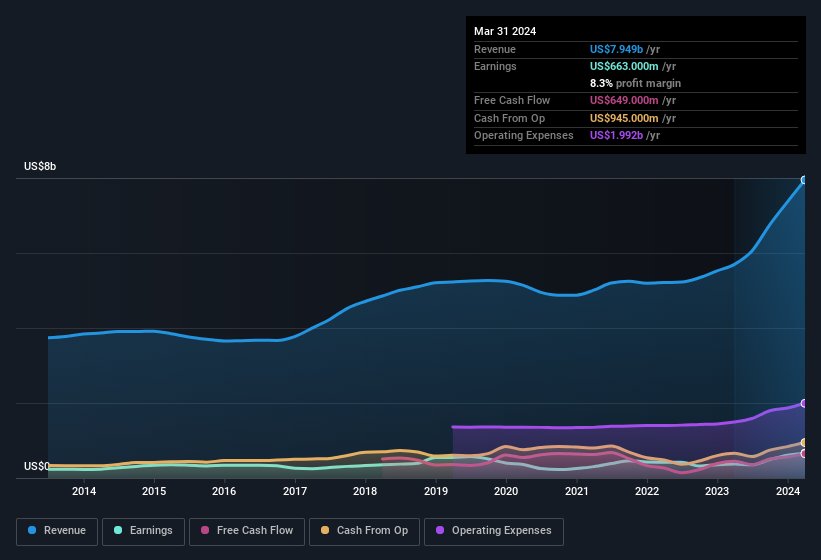

Como puede ver arriba, Xylem ha estado aumentando sus ingresos netos en los últimos años, con una ganancia anualizada del 119% en tres años. Pero el BPA sólo subió un 70% anual, exactamente en el mismo periodo. Y el aumento del 78% de los beneficios en el último año parece ciertamente impresionante a primera vista. Por otro lado, los beneficios por acción sólo han subido un 38% en ese tiempo. Así que se puede ver que la dilución ha tenido un impacto bastante significativo en los accionistas.

Los cambios en el precio de las acciones tienden a reflejar los cambios en los beneficios por acción, a largo plazo. Así que los accionistas de Xylem querrán ver que la cifra de BPA sigue aumentando. Sin embargo, si sus beneficios aumentan mientras sus ganancias por acción se mantienen estables (o incluso caen), entonces los accionistas podrían no ver mucho beneficio. Para el accionista minorista ordinario, el BPA es una gran medida para comprobar su hipotética "participación" en los beneficios de la empresa.

Eso puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

El impacto de los elementos inusuales en los beneficios

Además de esta dilución, también es importante señalar que los beneficios de Xylem se han visto afectados por partidas extraordinarias, que han reducido los beneficios en 210 millones de dólares en los últimos doce meses. Aunque las deducciones debidas a elementos inusuales son decepcionantes en primera instancia, hay un resquicio de esperanza. Cuando analizamos la gran mayoría de las empresas que cotizan en bolsa en todo el mundo, descubrimos que los elementos inusuales significativos no suelen repetirse. Y, al fin y al cabo, eso es exactamente lo que implica la terminología contable. Suponiendo que esos gastos inusuales no vuelvan a producirse, esperaríamos que Xylem obtuviera un beneficio mayor el año que viene, en igualdad de condiciones.

Nuestra opinión sobre los beneficios de Xylem

En su último informe, Xylem se vio afectada por elementos inusuales que deprimieron sus beneficios; si esto no se repite, los beneficios deberían ser mayores, en igualdad de condiciones. Pero desgraciadamente la dilución significa que los accionistas poseen ahora una proporción menor de la empresa (suponiendo que mantuvieran el mismo número de acciones). Eso pesará en el beneficio por acción, aunque no se refleje en el beneficio neto. Basándonos en estos factores, creemos que es muy poco probable que los beneficios estatutarios de Xylem la hagan parecer mucho más débil de lo que es. Por lo tanto, si desea profundizar en esta acción, es crucial tener en cuenta los riesgos a los que se enfrenta. En Simply Wall St, hemos encontrado 3 señales de advertencia para X ylem y creemos que merecen su atención.

En este artículo hemos analizado una serie de factores que pueden mermar la utilidad de las cifras de beneficios, como guía de un negocio. Pero hay muchas otras formas de formarse una opinión sobre una empresa. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Aunque puede que tenga que investigar un poco, puede que le resulte útil esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores que compran personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Xylem puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.