United Rentals (NYSE:URI) cede un 5,9% esta semana, ya que la rentabilidad anual cae más en línea con el crecimiento de los beneficios

Puede que a los accionistas les preocupe ver que la cotización de United Rentals, Inc.(NYSE:URI) ha bajado un 15% en el último mes. Pero eso no cambia el hecho de que los rendimientos en la última media década han sido espectaculares. En ese tiempo, el precio de la acción se ha disparado un 327%. Así que no creemos que la reciente caída de la cotización signifique que su historia sea triste. Sólo el tiempo dirá si el precio de la acción refleja todavía demasiado optimismo.

A la luz de la caída del 5,9% de la acción en la última semana, queremos investigar la historia a más largo plazo, y ver si los fundamentos han sido el motor de la rentabilidad positiva de la empresa en cinco años.

Vea nuestro último análisis de United Rentals

Citando a Buffett, "Los barcos navegarán alrededor del mundo, pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

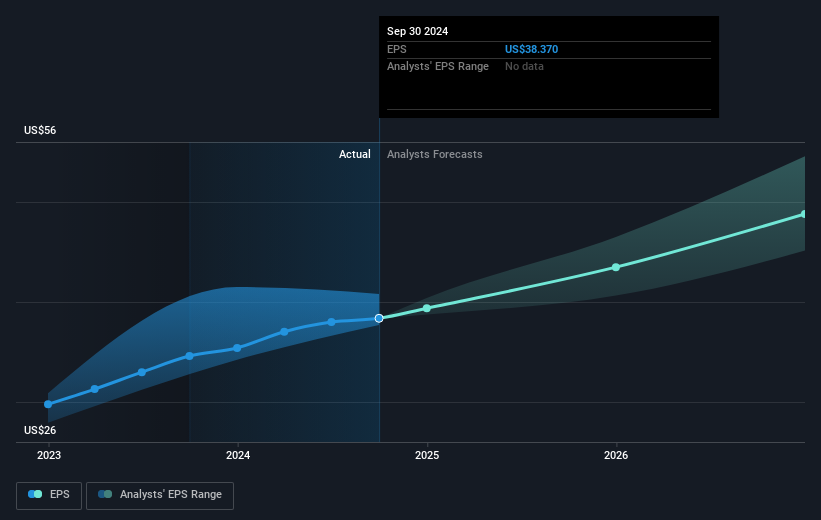

Durante cinco años de crecimiento del precio de las acciones, United Rentals logró un crecimiento compuesto de los beneficios por acción (BPA) del 22% anual. Este crecimiento del BPA es más lento que el crecimiento del precio de la acción del 34% anual, durante el mismo período. Así que es justo suponer que el mercado tiene una mejor opinión del negocio que hace cinco años. Y no es de extrañar, dado el historial de crecimiento.

Puede ver cómo ha cambiado el BPA a lo largo del tiempo en la siguiente imagen (haga clic en el gráfico para ver los valores exactos).

Por supuesto, es excelente ver cómo United Rentals ha aumentado sus beneficios a lo largo de los años, pero el futuro es más importante para los accionistas. Puede ver cómo se ha fortalecido (o debilitado) su balance a lo largo del tiempo en este gráfico interactivo gratuito.

¿Y los dividendos?

Es importante tener en cuenta la rentabilidad total para el accionista, además de la rentabilidad de la cotización, de cualquier acción. El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, partiendo del supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. En el caso de United Rentals, su TSR ha sido del 337% en los últimos 5 años. Esto supera la rentabilidad de la cotización que hemos mencionado anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

El TSR de United Rentals para el año estuvo ampliamente en línea con la media del mercado, con un 27%. Cabe señalar que el TSR a cinco años es más impresionante, con un 34% anual. Más recientemente, el crecimiento del precio de las acciones se ha ralentizado. Pero hay que decir que el panorama general es de buenos resultados a corto y largo plazo. Podría decirse que esto convierte a United Rentals en un valor que merece la pena seguir. Siempre es interesante seguir la evolución de la cotización a largo plazo. Pero para entender mejor a United Rentals, necesitamos considerar muchos otros factores. Aun así, tenga en cuenta que United Rentals muestra 1 señal de advertencia en nuestro análisis de inversión, que usted debería conocer...

Por supuesto, podría encontrar una inversión fantástica buscando en otra parte. Así que eche un vistazo a esta lista gratuita de empresas que esperamos que aumenten sus beneficios.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si United Rentals puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.