Sociedad Química y Minera de Chile (NYSE:SQM) parece utilizar la deuda con bastante sensatez

Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Por lo tanto, puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de un valor determinado, ya que demasiada deuda puede hundir a una empresa. Podemos ver que Sociedad Química y Minera de Chile S.A . (NYSE:SQM ) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es peligrosa la deuda?

La deuda y otros pasivos se vuelven riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado frecuente, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a captar capital a un precio distorsionado. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos el efectivo y la deuda juntos.

Vea nuestro último análisis de Sociedad Química y Minera de Chile

¿Cuál es la deuda neta de Sociedad Química y Minera de Chile?

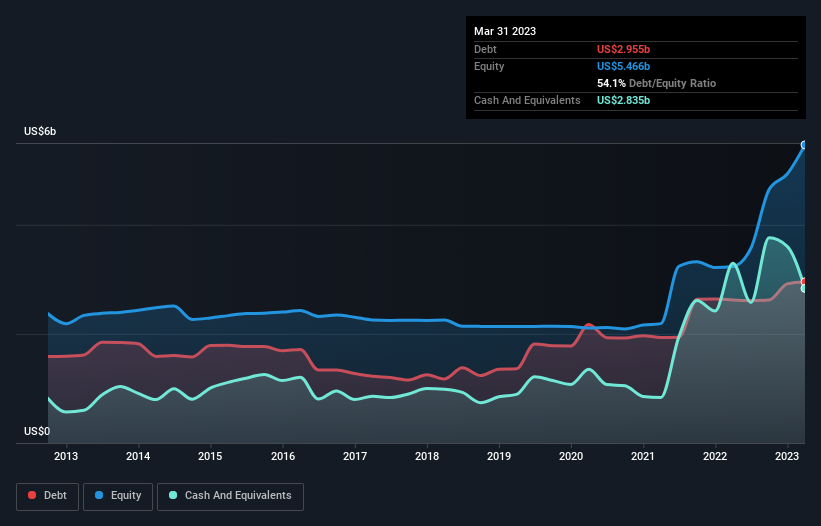

En la siguiente imagen, en la que puede hacer clic para ver más detalles, se observa que a marzo de 2023 Sociedad Química y Minera de Chile tenía una deuda de 2.950 millones de dólares, frente a los 2.620 millones de dólares de hace un año. Por otro lado, tiene 2.830 millones de dólares en efectivo, lo que supone una deuda neta de unos 120,2 millones de dólares.

¿Cómo de sano es el balance de Sociedad Química y Minera de Chile?

Los últimos datos del balance muestran que Sociedad Química y Minera de Chile tenía pasivos por valor de 2.830 millones de dólares con vencimiento dentro de un año y pasivos por valor de 2.870 millones de dólares con vencimiento posterior. Como contrapartida, disponía de 2.830 millones de dólares en efectivo y 1.720 millones de dólares en créditos con vencimiento a 12 meses. Por tanto, su pasivo supera en 1.140 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Por supuesto, Sociedad Química y Minera de Chile tiene una titánica capitalización bursátil de 19.200 millones de dólares, por lo que estos pasivos son probablemente manejables. Dicho esto, está claro que debemos seguir vigilando su balance, no sea que cambie a peor. Pero en cualquier caso, Sociedad Química y Minera de Chile no tiene prácticamente deuda neta, por lo que es justo decir que no tiene una pesada carga de deuda.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos financieros (su cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Sociedad Química y Minera de Chile tiene muy poca deuda (neta de efectivo), y cuenta con un ratio deuda/EBITDA de 0,021 y un EBIT de 292 veces los gastos financieros. Por tanto, en relación con los beneficios pasados, la carga de la deuda parece trivial. Mejor aún, Sociedad Química y Minera de Chile aumentó su EBIT un 182% el año pasado, lo que supone una mejora impresionante. Este impulso facilitará aún más el pago de la deuda en el futuro. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Sociedad Química y Minera de Chile para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

Pero nuestra última consideración también es importante, porque una empresa no puede pagar su deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que el paso lógico es observar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. Si analizamos los tres últimos años, Sociedad Química y Minera de Chile registró un flujo de caja libre equivalente al 34% de su EBIT, es decir, menos de lo que cabría esperar. Eso no es muy bueno, cuando se trata de pagar la deuda.

Nuestra opinión

La cobertura de intereses de Sociedad Química y Minera de Chile sugiere que puede hacer frente a su deuda tan fácilmente como Cristiano Ronaldo podría marcar un gol a un portero de una selección sub 14. Pero, a decir verdad, creemos que su conversión de EBIT a flujo de caja libre socava un poco esta impresión. Desde una perspectiva más amplia, creemos que el uso de la deuda por parte de Sociedad Química y Minera de Chile parece bastante razonable y no nos preocupa. Al fin y al cabo, un apalancamiento razonable puede aumentar la rentabilidad de los recursos propios. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo, hemos identificado 3 señales de advertencia para Sociedad Química y Minera de Chile (2 son significativas) que debería tener en cuenta.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Sociedad Química y Minera de Chile puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.