Hablemos de la popular nVent Electric plc(NYSE:NVT). En los últimos meses, las acciones de la empresa han registrado un decente crecimiento del 12% en la Bolsa de Nueva York. Aunque es una buena noticia para los accionistas, la empresa ha cotizado mucho más alto en el último año. Dado que son muchos los analistas que cubren este valor de gran capitalización, cabe esperar que cualquier anuncio sensible al precio ya se haya tenido en cuenta en la cotización. Sin embargo, ¿y si la acción sigue siendo una ganga? Echemos un vistazo a las perspectivas y el valor de nVent Electric basándonos en los datos financieros más recientes para ver si sigue existiendo la oportunidad.

Consulte nuestro último análisis de nVent Electric

¿Sigue siendo barata nVent Electric?

El valor parece bastante valorado en estos momentos según nuestro modelo de valoración. Está cotizando alrededor de un 0,85% por encima de nuestro valor intrínseco, lo que significa que si compra nVent Electric hoy, estaría pagando un precio relativamente razonable por ella. Y si cree que las acciones valen realmente 77,66 $, sólo hay una desventaja insignificante cuando el precio caiga a su valor real. Aunque, puede haber una oportunidad de compra en el futuro. Esto se debe a que la beta de nVent Electric (una medida de la volatilidad del precio de la acción) es alta, lo que significa que sus movimientos de precios serán exagerados en relación con el resto del mercado. Si el mercado es bajista, es probable que las acciones de la empresa caigan más que el resto del mercado, lo que supondría una excelente oportunidad de compra.

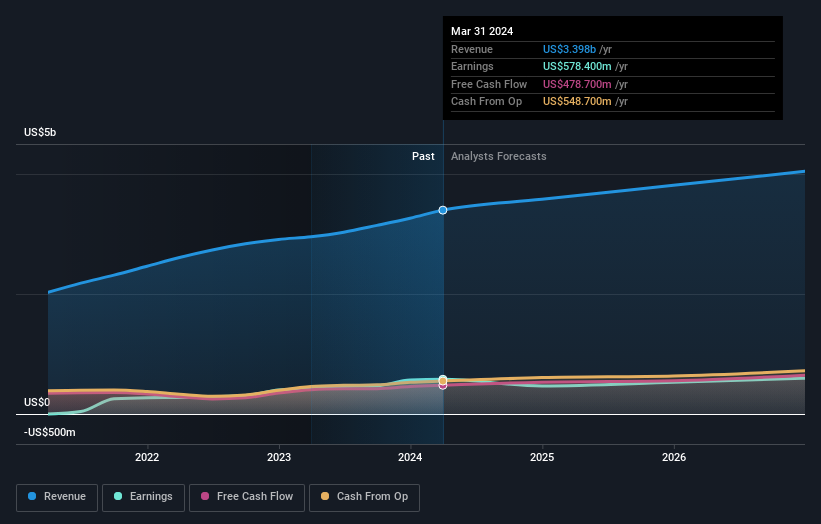

¿Cómo se presenta el futuro de nVent Electric?

Los inversores que buscan crecimiento en su cartera pueden considerar las perspectivas de una empresa antes de comprar sus acciones. Aunque los inversores en valor argumentarían que lo más importante es el valor intrínseco en relación con el precio, una tesis de inversión más convincente sería un alto potencial de crecimiento a un precio barato. Sin embargo, con una previsión de crecimiento negativo de los beneficios del -5,8% en los próximos dos años, el crecimiento a corto plazo no parece ciertamente un factor que impulse una decisión de compra para nVent Electric. Esta certeza inclina la balanza riesgo-rentabilidad hacia un riesgo más elevado.

¿Qué significa esto para usted?

¿Es usted accionista? NVT parece tener un precio justo en estos momentos, pero dada la incertidumbre de rendimientos negativos en el futuro, este podría ser el momento adecuado para reducir el riesgo en su cartera. ¿Es su exposición actual al valor óptima para el total de su cartera? ¿Y es demasiado alto el coste de oportunidad de mantener un valor con perspectivas negativas? Antes de tomar una decisión sobre el valor, compruebe si sus fundamentales han cambiado.

¿Es usted un inversor potencial? Si lleva tiempo observando a NVT, puede que ahora no sea el mejor momento para comprar, ya que cotiza en torno a su valor razonable. La acción parece estar cotizando a su valor razonable, lo que significa que hay menos beneficios por una valoración errónea. Además, las perspectivas negativas de crecimiento aumentan el riesgo de mantener la acción. Sin embargo, también hay otros factores importantes que no hemos considerado hoy, que pueden ayudar a gelificar sus opiniones sobre NVT en caso de que el precio fluctúe por debajo de su valor real.

Si desea profundizar más en nVent Electric, también debería analizar los riesgos a los que se enfrenta actualmente. Por ejemplo, hemos descubierto 2 señales de advertencia que debería repasar para hacerse una mejor idea de nVent Electric.

Si ya no le interesa nVent Electric, puede utilizar nuestra plataforma gratuita para consultar nuestra lista de más de 50 valores con un elevado potencial de crecimiento.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si nVent Electric puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.