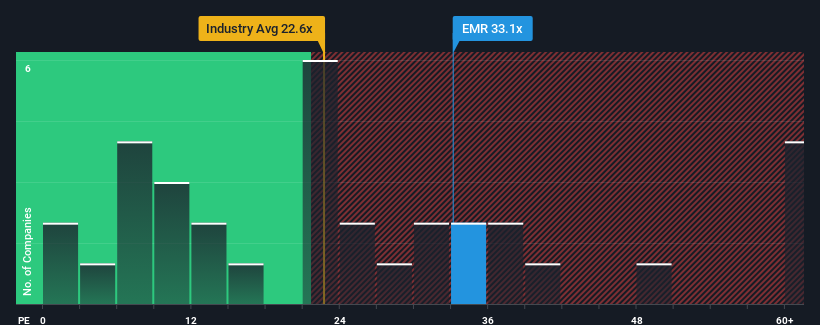

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficios (o "PER") inferiores a 17x, se podría considerar a Emerson Electric Co.(NYSE:EMR) como una acción a evitar por completo con su ratio PER de 33,1x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el elevado PER.

Con el crecimiento de sus beneficios en territorio positivo en comparación con el descenso de los beneficios de la mayoría de las demás empresas, Emerson Electric lo ha estado haciendo bastante bien últimamente. El PER es probablemente alto porque los inversores piensan que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Es de esperar que así sea, porque de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

Consulte nuestro último análisis de Emerson Electric

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

La relación PER de Emerson Electric sería típica de una empresa que se espera que registre un crecimiento muy fuerte y, lo que es más importante, que tenga un rendimiento mucho mejor que el del mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico incremento del 38%. A pesar de este fuerte crecimiento reciente, sigue luchando por ponerse al día, ya que su BPA a tres años se redujo frustrantemente un 1,3% en general. Así que, por desgracia, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los beneficios durante ese tiempo.

Mirando ahora al futuro, se prevé que el BPA aumente un 15% cada año durante los próximos tres años, según los analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del mercado sólo crezca un 10% anual, lo que resulta notablemente menos atractivo.

En vista de ello, es comprensible que el PER de Emerson Electric se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

Conclusión sobre el PER de Emerson Electric

Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Emerson Electric reveló que sus perspectivas de beneficios superiores contribuyen a su elevado PER. En este momento, los inversores consideran que el potencial de deterioro de los beneficios no es lo suficientemente grande como para justificar un PER más bajo. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 1 señal de advertencia para Emerson Electric que debería tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre Emerson Electric, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Emerson Electric puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Le preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.