Los sólidos beneficios reflejan la fortaleza empresarial de Cadre Holdings (NYSE:CDRE)

Cadre Holdings, Inc.(NYSE:CDRE) acaba de presentar unos beneficios saludables, pero la cotización no se ha movido mucho. Es probable que los inversores estén pasando por alto algunos factores subyacentes alentadores para el futuro de la empresa.

Vea nuestro último análisis de Cadre Holdings

Examinando el flujo de caja contra las ganancias de Cadre Holdings

Muchos inversores no han oído hablar del ratio de devengo del flujo de caja, pero en realidad es una medida útil de lo bien que los beneficios de una empresa están respaldados por el flujo de caja libre (FCF) durante un período determinado. En lenguaje llano, este ratio resta el FCF del beneficio neto y divide esa cifra por los activos operativos medios de la empresa durante ese periodo. El ratio nos muestra en qué medida el beneficio de una empresa supera su FCF.

Como resultado, un ratio de periodificación negativo es positivo para la empresa, y un ratio de periodificación positivo es negativo. Aunque tener un coeficiente de periodificación superior a cero es poco preocupante, creemos que merece la pena prestar atención cuando una empresa tiene un coeficiente de periodificación relativamente alto. En particular, hay algunas pruebas académicas que sugieren que un alto coeficiente de devengo es una mala señal para los beneficios a corto plazo, en términos generales.

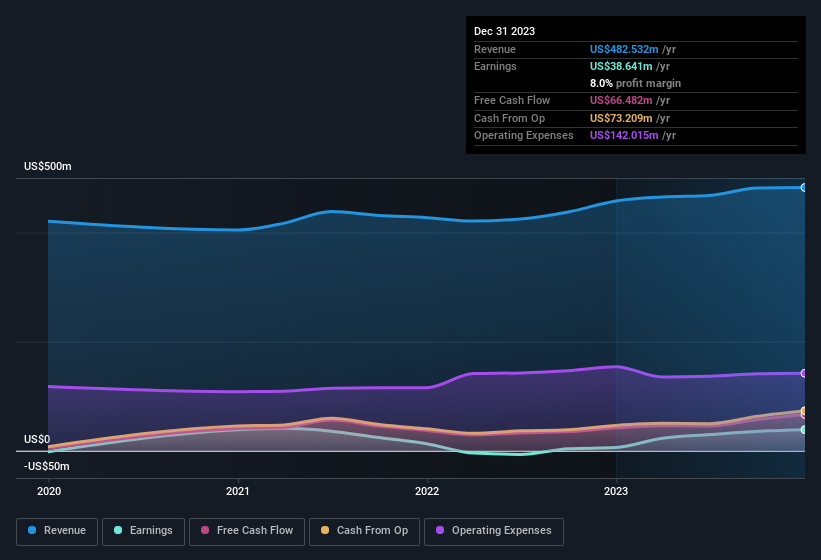

Cadre Holdings tiene un coeficiente de devengo de -0,11 para el año hasta diciembre de 2023. Por lo tanto, sus beneficios estatutarios fueron bastante inferiores a su flujo de caja libre. De hecho, tuvo un flujo de caja libre de 66 millones de dólares en el último año, mucho más que su beneficio estatutario de 38,6 millones de dólares. Los accionistas de Cadre Holdings están sin duda satisfechos de que el flujo de caja libre haya mejorado en los últimos doce meses.

Eso puede hacer que se pregunten qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Nuestra opinión sobre los beneficios de Cadre Holdings

Como hemos comentado anteriormente, Cadre Holdings tiene un flujo de caja libre perfectamente satisfactorio en relación con los beneficios. Por ello, creemos que el potencial de beneficios de Cadre Holdings es al menos tan bueno como parece, ¡y puede que incluso mejor! Además, ha hecho un gran trabajo haciendo crecer el BPA durante el último año. El objetivo de este artículo ha sido evaluar hasta qué punto podemos confiar en que los beneficios estatutarios reflejen el potencial de la empresa, pero hay mucho más que considerar. En última instancia, este artículo ha formado una opinión basada en datos históricos. Sin embargo, también puede ser interesante pensar en las previsiones de los analistas para el futuro. Así que no dude en consultar nuestro gráfico gratuito que representa las previsiones de los analistas.

Esta nota sólo ha analizado un único factor que arroja luz sobre la naturaleza del beneficio de Cadre Holdings. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Puede que le resulte útil esta recopilación gratuita de empresas con un alto rendimiento de los fondos propios o esta lista de valores que compran personas con información privilegiada.

If you're looking to trade Cadre Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Cadre Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.