El legendario gestor de fondos Li Lu (al que apoyó Charlie Munger) dijo una vez: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino si se va a sufrir una pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Es importante destacar que BlueLinx Holdings Inc.(NYSE:BXC) tiene deuda. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Por qué la deuda conlleva riesgo?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de endeudamiento, primero consideramos los niveles de tesorería y de deuda, conjuntamente.

Consulte nuestro último análisis de BlueLinx Holdings

¿Cuál es la deuda neta de BlueLinx Holdings?

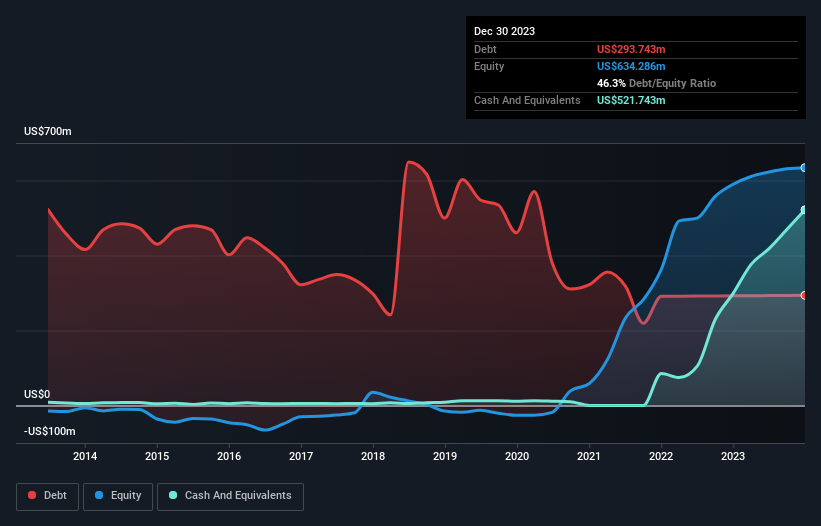

Como puede ver a continuación, BlueLinx Holdings tenía 293,7 millones de dólares de deuda, a diciembre de 2023, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Pero, por otro lado, también tiene 521,7 millones de dólares en efectivo, lo que supone una posición de caja neta de 228,0 millones de dólares.

¿Cómo de sano es el balance de BlueLinx Holdings?

Los últimos datos del balance muestran que BlueLinx Holdings tenía pasivos por valor de 218,6 millones de dólares que vencían dentro de un año, y pasivos por valor de 684,8 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de 521,7 millones de dólares en efectivo y de 228,4 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Así pues, su pasivo supera en 153,2 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Por supuesto, BlueLinx Holdings tiene una capitalización bursátil de 1.110 millones de dólares, por lo que estos pasivos son probablemente manejables. Dicho esto, está claro que debemos seguir vigilando su balance, no sea que cambie a peor. Aunque tiene pasivos dignos de mención, BlueLinx Holdings también tiene más efectivo que deuda, por lo que estamos bastante seguros de que puede gestionar su deuda con seguridad.

Es importante destacar que el EBIT de BlueLinx Holdings cayó un asombroso 70% en los últimos doce meses. Si la tendencia de los beneficios continúa, pagar su deuda será tan fácil como subir gatos a una montaña rusa. Cuando se analizan los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de BlueLinx Holdings para mantener un balance saneado en el futuro. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Aunque BlueLinx Holdings tiene efectivo neto en su balance, merece la pena echar un vistazo a su capacidad para convertir los beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, para ayudarnos a entender con qué rapidez está construyendo (o erosionando) ese saldo de efectivo. En los tres últimos años, BlueLinx Holdings ha generado un flujo de caja libre equivalente al 78% de su EBIT, más o menos lo que cabría esperar. Este flujo de caja libre coloca a la empresa en una buena posición para amortizar deuda, cuando proceda.

En resumen

Aunque BlueLinx Holdings tiene más pasivos que activos líquidos, también cuenta con una tesorería neta de 228,0 millones de dólares. Y nos impresionó con un flujo de caja libre de 279 millones de dólares, que representa el 78% de su EBIT. Así que no tenemos ningún problema con el uso de la deuda por parte de BlueLinx Holdings. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 3 señales de advertencia con BlueLinx Holdings , y comprenderlas debería formar parte de su proceso de inversión.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, entonces consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si BlueLinx Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.