El crecimiento benigno de Alta Equipment Group Inc. (NYSE:ALTG) sustenta el desplome del 31% de la acción

Las acciones de Alta Equipment Group Inc.(NYSE:ALTG) han tenido un mes horrible, perdiendo un 31% tras un periodo relativamente bueno anterior. La caída de los últimos 30 días ha puesto la guinda a un año difícil para los accionistas, en el que el precio de la acción ha bajado un 44%.

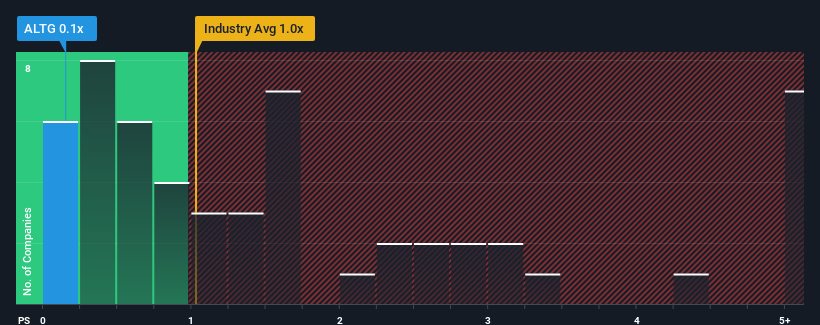

Después de una caída tan grande del precio, cuando cerca de la mitad de las empresas que operan en el sector de los distribuidores comerciales de Estados Unidos tienen relaciones precio-ventas (o "P/S") superiores a 1x, puede considerar Alta Equipment Group como una acción atractiva a la que echar un vistazo con su relación P/S de 0,1x. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Echa un vistazo a nuestro último análisis de Alta Equipment Group

Cómo ha evolucionado Alta Equipment Group

Alta Equipment Group podría estar haciéndolo mejor, ya que últimamente sus ingresos han crecido menos que los de la mayoría de las demás empresas. Parece que muchos esperan que persista el rendimiento poco alentador de los ingresos, lo que ha reprimido el crecimiento del ratio P/S. Si este es el caso, entonces los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la dirección futura del precio de la acción.

¿Quiere saber qué opinan los analistas sobre el futuro de Alta Equipment Group en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Se prevé un crecimiento de los ingresos de Alta Equipment Group?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que los ratios P/S como el de Alta Equipment Group se consideren razonables.

Retrospectivamente, el año pasado los ingresos de la empresa aumentaron un 14%. Esto se vio respaldado por un excelente periodo anterior en el que los ingresos aumentaron un 97% en total durante los tres últimos años. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

En cuanto al futuro, las estimaciones de los cuatro analistas que cubren la compañía sugieren que los ingresos crecerán un 4,1% cada año durante los próximos tres años. Dado que se prevé que el sector crezca un 6,8% anual, la empresa está preparada para obtener unos ingresos más débiles.

Teniendo esto en cuenta, está claro por qué el PER de Alta Equipment Group es inferior al de sus homólogos del sector. Al parecer, muchos accionistas no se sentían cómodos aguantando mientras la empresa está potencialmente abocada a un futuro menos próspero.

La última palabra

La reciente debilidad del precio de las acciones de Alta Equipment Group ha vuelto a situar su PER por debajo de otras empresas de distribución comercial. Generalmente, nuestra preferencia es limitar el uso del ratio precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Alta Equipment Group reveló que sus perspectivas de ingresos inferiores están contribuyendo a su bajo P/S. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Además, también debería conocer estas 3 señales de advertencia que hemos detectado en Alta Equipment Group (incluida 1 que no puede ignorarse).

Si no está seguro de la solidez del negocio de Alta Equipment Group, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto?

If you're looking to trade Alta Equipment Group, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Alta Equipment Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.