Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Podemos ver que AAR Corp.(NYSE:AIR) utiliza deuda en su negocio. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es peligrosa la deuda?

La deuda y otros pasivos se convierten en riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a captar capital a un precio distorsionado. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de AAR

¿Cuál es la deuda de AAR?

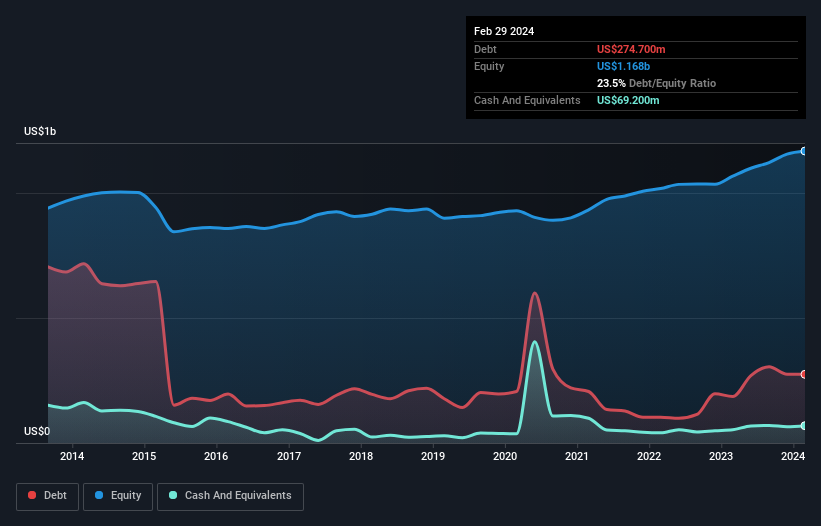

Como puede ver a continuación, a finales de febrero de 2024, AAR tenía 274,7 millones de dólares de deuda, frente a los 185,6 millones de dólares de hace un año. Haga clic en la imagen para ver más detalles. Por otro lado, tiene 69,2 millones de dólares en efectivo, lo que supone una deuda neta de unos 205,5 millones de dólares.

¿Cuál es la salud del balance de AAR?

Según el último balance, AAR tenía pasivos por valor de 428,2 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 425,6 millones de dólares con vencimiento a más de 12 meses. Para compensar estas obligaciones, disponía de 69,2 millones de dólares en efectivo, así como de 343,6 millones de dólares en créditos con vencimiento a menos de 12 meses. Así pues, su pasivo supera en 441,0 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Dado que las acciones de AAR que cotizan en bolsa tienen un valor total de 2.360 millones de dólares, parece poco probable que este nivel de pasivo suponga una amenaza importante. Dicho esto, está claro que debemos seguir vigilando su balance, no sea que cambie a peor.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). La ventaja de este enfoque es que tenemos en cuenta tanto el volumen absoluto de deuda (deuda neta sobre EBITDA) como los gastos financieros reales asociados a esa deuda (ratio de cobertura de intereses).

Teniendo en cuenta que la deuda neta en relación con el EBITDA es de 1,1 veces y que la cobertura de intereses es de 5,9 veces, nos parece que AAR está utilizando la deuda de una forma bastante razonable. Por tanto, recomendaríamos vigilar de cerca el impacto que los costes de financiación están teniendo en el negocio. Una forma en que AAR podría vencer su deuda sería si deja de pedir más préstamos pero sigue haciendo crecer el EBIT en torno al 18%, como hizo el año pasado. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura del negocio decidirá si AAR puede reforzar su balance con el tiempo. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra consideración final también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que es evidente que tenemos que ver si ese EBIT se está traduciendo en el correspondiente flujo de caja libre. En los tres últimos años, AAR registró un flujo de caja libre equivalente al 17% de su EBIT, lo que es realmente bajo. Para nosotros, una conversión de efectivo tan baja despierta un poco de paranoia sobre su capacidad para extinguir la deuda.

Nuestra opinión

La tasa de crecimiento del EBIT de AAR fue realmente positiva en este análisis, al igual que su deuda neta en relación con el EBITDA. Dicho esto, su conversión de EBIT a flujo de caja libre nos sensibiliza en cierta medida ante posibles riesgos futuros para el balance. Si tenemos en cuenta todos los elementos mencionados, nos parece que AAR está gestionando bastante bien su deuda. Dicho esto, la carga es lo suficientemente pesada como para que recomendemos a cualquier accionista que la vigile de cerca. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo, hemos descubierto 4 señales de advertencia para AAR que debería tener en cuenta antes de invertir aquí.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

If you're looking to trade AAR, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AAR puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.