Por qué no nos preocupa el precio de las acciones de WillScot Mobile Mini Holdings Corp. (NASDAQ:WSC)

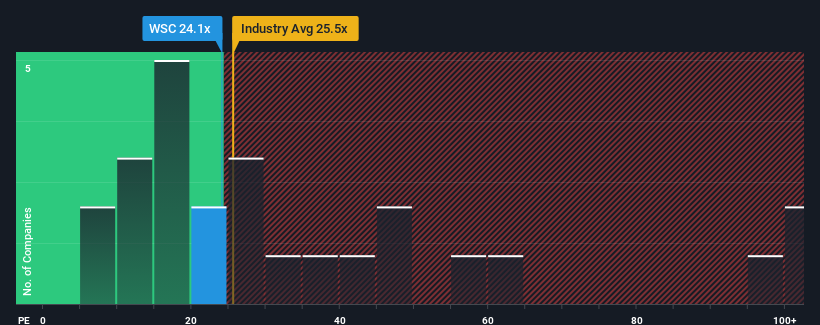

Con una relación precio/beneficios (o "PER") de 24,1x, WillScot Mobile Mini Holdings Corp.(NASDAQ:WSC) podría estar enviando señales bajistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER inferiores a 16x e incluso los PER inferiores a 9x no son inusuales. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el elevado PER.

No cabe duda de que WillScot Mobile Mini Holdings ha estado haciendo un buen trabajo últimamente, ya que el crecimiento de sus beneficios ha sido positivo, mientras que la mayoría de las demás empresas han visto retroceder sus beneficios. El PER es probablemente alto porque los inversores creen que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Si no es así, los accionistas actuales podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Consulte nuestro último análisis de WillScot Mobile Mini Holdings

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

Para justificar su PER, WillScot Mobile Mini Holdings necesitaría producir un crecimiento impresionante superior al del mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico incremento del 77%. Aun así, el BPA apenas ha aumentado en total desde hace tres años, lo que no es ideal. En consecuencia, los accionistas probablemente no estarían demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

Pasando al futuro, las estimaciones de los diez analistas que cubren la empresa sugieren que los beneficios deberían crecer un 33% durante el próximo año. Esta cifra es muy superior al 10% previsto para el mercado en general.

En vista de ello, es comprensible que el PER de WillScot Mobile Mini Holdings se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

¿Qué podemos aprender del PER de WillScot Mobile Mini Holdings?

Por lo general, nuestra preferencia es limitar el uso de la relación precio/beneficios a establecer lo que el mercado piensa sobre la salud general de una empresa.

Hemos establecido que WillScot Mobile Mini Holdings mantiene su elevado PER gracias a que su previsión de crecimiento es superior a la del mercado en general, tal y como se espera. En este momento, los inversores consideran que el potencial de deterioro de los beneficios no es lo suficientemente grande como para justificar un PER más bajo. A menos que estas condiciones cambien, seguirán proporcionando un fuerte apoyo al precio de la acción.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 2 señales de advertencia para WillScot Mobile Mini Holdings que debería tener en cuenta.

Es posible que pueda encontrar una inversión mejor que WillScot Mobile Mini Holdings. Si quiere una selección de posibles candidatos, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

If you're looking to trade WillScot Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si WillScot Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.