Ha bajado un 26%, pero Safe & Green Holdings Corp. (NASDAQ:SGBX) podría ser más arriesgada de lo que parece

Para disgusto de algunos accionistas, las acciones de Safe & Green Holdings Corp.(NASDAQ:SGBX) han bajado un considerable 26% en el último mes, lo que continúa una racha horrible para la empresa. La reciente caída completa unos doce meses desastrosos para los accionistas, que acumulan una pérdida del 73% durante ese tiempo.

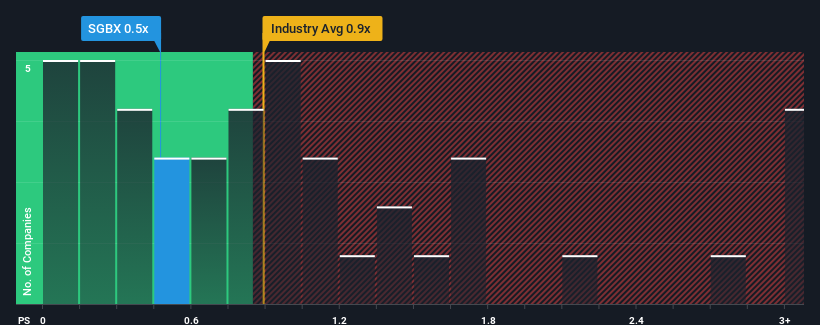

A pesar de la fuerte caída del precio, se le podría perdonar que se sintiera indiferente ante el ratio P/S de 0,5x de Safe & Green Holdings, ya que la mediana del ratio precio/ventas (o "P/S") del sector de la construcción en Estados Unidos también se acerca a 0,9x. Aunque puede que esto no llame la atención, si el ratio P/S no está justificado, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Vea nuestro último análisis de Safe & Green Holdings

Cómo ha evolucionado Safe & Green Holdings

Por ejemplo, el retroceso de los ingresos de Safe & Green Holdings en los últimos tiempos debería dar que pensar. Es posible que muchos esperen que la empresa deje atrás el decepcionante rendimiento de los ingresos en el próximo periodo, lo que ha impedido que la relación precio/valor caiga. De no ser así, los actuales accionistas podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

No tenemos previsiones de los analistas, pero puede ver cómo las tendencias recientes están preparando a la empresa para el futuro consultando nuestro informegratuito sobre los beneficios, los ingresos y el flujo de caja de Safe & Green Holdings.¿Se prevé un crecimiento de los ingresos de Safe & Green Holdings?

Existe la suposición inherente de que una empresa debe estar a la altura del sector para que los ratios P/S como el de Safe & Green Holdings se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 35% en los ingresos de la empresa. Espectacularmente, el crecimiento de los ingresos en tres años se ha disparado en varios órdenes de magnitud, a pesar de los inconvenientes experimentados en los últimos 12 meses. En consecuencia, los accionistas estarán satisfechos, pero también tendrán que plantearse algunas cuestiones importantes sobre los últimos 12 meses.

Esto contrasta con el resto de la industria, que se espera que crezca un 9,2% durante el próximo año, cifra materialmente inferior a las recientes tasas de crecimiento anualizado a medio plazo de la empresa.

A la luz de esto, resulta curioso que el PER de Safe & Green Holdings se sitúe en línea con la mayoría de las demás empresas. Es posible que la mayoría de los inversores no estén convencidos de que la empresa pueda mantener sus recientes tasas de crecimiento.

La última palabra

La caída en picado del precio de las acciones de Safe & Green Holdings ha devuelto su P/S a una región similar a la del resto del sector. Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

No acabamos de ver la relación precio/ventas de Safe & Green Holdings en línea con el sector en general, teniendo en cuenta que el crecimiento de los ingresos en los últimos tres años es superior a las perspectivas actuales del sector. Podría haber algunas amenazas no observadas a los ingresos que impidan que el ratio P/S iguale este rendimiento positivo. Al menos, el riesgo de una caída de los precios parece moderado si se mantienen las recientes tendencias de ingresos a medio plazo, pero los inversores parecen pensar que los ingresos futuros podrían experimentar cierta volatilidad.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 4 señales de advertencia en Safe & Green Holdings (al menos 3 que nos incomodan), y comprenderlas debería formar parte de su proceso de inversión.

Si le interesan las empresas sólidas que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

If you're looking to trade Safe & Green Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Safe & Green Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.