El rendimiento de Limbach Holdings (NASDAQ:LMB) es incluso mejor de lo que sugieren sus beneficios

Los inversores se sintieron decepcionados por los sólidos resultados publicados recientemente por Limbach Holdings, Inc.(NASDAQ:LMB). Hemos investigado un poco y creemos que están siendo innecesariamente pesimistas.

Vea nuestro último análisis de Limbach Holdings

Una mirada más de cerca a los beneficios de Limbach Holdings

Muchos inversores no han oído hablar del ratio de devengo del flujo de caja, pero en realidad es una medida útil de lo bien que los beneficios de una empresa están respaldados por el flujo de caja libre (FCF) durante un periodo determinado. Para obtener el ratio de devengo, primero restamos el FCF del beneficio de un periodo y, a continuación, dividimos esa cifra por los activos de explotación medios del periodo. Podríamos considerar el coeficiente de devengo del flujo de caja como el "coeficiente de beneficio no FCF".

Como resultado, un ratio de devengo negativo es positivo para la empresa, y un ratio de devengo positivo es negativo. Aunque tener una ratio de devengo superior a cero no es muy preocupante, creemos que merece la pena prestar atención cuando una empresa tiene una ratio de devengo relativamente alta. Citando un artículo de 2014 de Lewellen y Resutek, "las empresas con mayores periodificaciones tienden a ser menos rentables en el futuro".

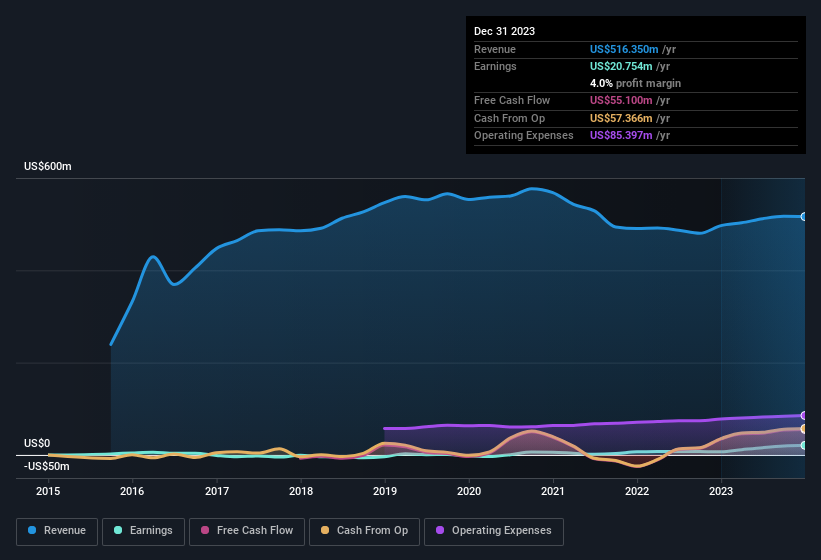

En los doce meses transcurridos hasta diciembre de 2023, Limbach Holdings registró un coeficiente de devengo de -0,46. Por lo tanto, sus beneficios estatutarios fueron muy significativamente inferiores a su flujo de caja libre. De hecho, en los últimos doce meses registró un flujo de caja libre de 55 millones de dólares, muy por encima de los 20,8 millones de dólares que registró de beneficios. El flujo de caja libre de Limbach Holdings mejoró en el último año, lo que en general es bueno de ver. Cabe destacar que la empresa ha emitido nuevas acciones, diluyendo así a los accionistas existentes y reduciendo su participación en los beneficios futuros.

Esto puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Para comprender el valor del crecimiento de los beneficios de una empresa, es imprescindible tener en cuenta cualquier dilución de los intereses de los accionistas. Limbach Holdings amplió el número de acciones emitidas en un 6,5% en el último año. Esto significa que sus beneficios se reparten entre un mayor número de acciones. Celebrar los ingresos netos ignorando la dilución es como alegrarse porque se tiene una sola porción de una pizza más grande, pero ignorando el hecho de que la pizza está ahora cortada en muchas más porciones. Compruebe el crecimiento histórico del BPA de Limbach Holdings haciendo clic en este enlace.

¿Cómo está afectando la dilución a los beneficios por acción (BPA) de Limbach Holdings?

Limbach Holdings ha mejorado su beneficio en los últimos tres años, con una ganancia anualizada del 257% en ese tiempo. En comparación, los beneficios por acción sólo aumentaron un 161% en el mismo periodo. Y el aumento de beneficios del 205% en el último año parece ciertamente impresionante a primera vista. Por otra parte, los beneficios por acción sólo han aumentado un 195% en ese tiempo. Así que se puede ver que la dilución ha tenido un poco de impacto en los accionistas.

A largo plazo, las variaciones del precio de las acciones tienden a reflejar las variaciones de los beneficios por acción. Por lo tanto, será ciertamente positivo para los accionistas si Limbach Holdings puede aumentar el beneficio por acción de forma persistente. Sin embargo, si sus beneficios aumentan mientras sus ganancias por acción se mantienen estables (o incluso caen), entonces los accionistas podrían no ver muchos beneficios. Para el accionista minorista ordinario, el BPA es una gran medida para comprobar su hipotética "participación" en los beneficios de la empresa.

Nuestra opinión sobre los beneficios de Limbach Holdings

A fin de cuentas, Limbach Holdings está diluyendo accionistas, lo que frenará el crecimiento de los beneficios por acción, pero su ratio de devengo demuestra que puede respaldar sus beneficios con flujo de caja libre. Basándonos en estos factores, creemos que los beneficios de Limbach Holdings son una guía razonablemente conservadora de su rentabilidad subyacente. Por lo tanto, si desea profundizar en este valor, es fundamental que tenga en cuenta los riesgos a los que se enfrenta. Todas las empresas tienen riesgos, y hemos detectado 1 señal de advertencia para Limbach Holdings que debería conocer.

Nuestro examen de Limbach Holdings se ha centrado en determinados factores que pueden hacer que sus beneficios parezcan mejores de lo que son. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Por eso, quizá le interese ver esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores que compran los iniciados.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Limbach Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.