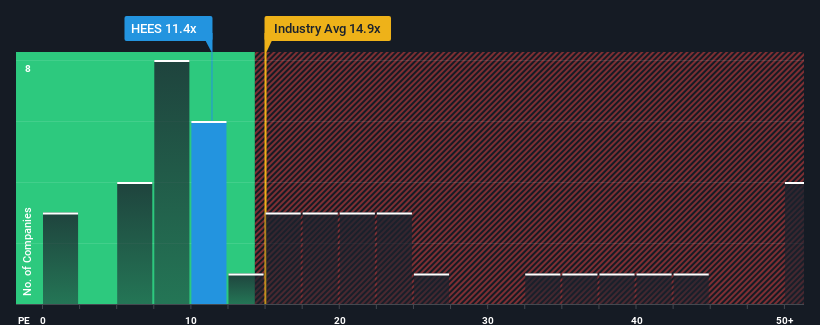

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficio (o "PER") superiores a 17x, es posible que considere H&E Equipment Services, Inc.(NASDAQ:HEES) como una inversión atractiva con su ratio PER de 11,4x. Sin embargo, el PER podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Con el crecimiento de sus beneficios en terreno positivo en comparación con el descenso de los beneficios de la mayoría de las demás empresas, H&E Equipment Services lo ha estado haciendo bastante bien últimamente. Una posibilidad es que el PER sea bajo porque los inversores piensan que los beneficios de la empresa van a caer pronto como los de todos los demás. Si no es así, los accionistas actuales tienen motivos para ser bastante optimistas sobre la evolución futura de la cotización.

Consulte nuestro último análisis de H&E Equipment Services

¿Qué nos dicen las métricas de crecimiento sobre el bajo PER?

El PER de H&E Equipment Services sería el típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico incremento del 63%. Aun así, el BPA apenas ha subido en total desde hace tres años, lo que no es ideal. En consecuencia, los accionistas probablemente no estarían demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

En cuanto al futuro, las estimaciones de los seis analistas que cubren la empresa sugieren que el crecimiento de los beneficios se dirige hacia territorio negativo, con un descenso del 1,0% durante el próximo año. Mientras tanto, se prevé que el mercado en general crezca un 10%, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que H&E Equipment Services cotice a un PER inferior al del mercado. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Incluso el simple mantenimiento de estos precios podría ser difícil de lograr, ya que las débiles perspectivas están lastrando las acciones.

¿Qué podemos aprender del PER de H&E Equipment Services?

Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Como sospechábamos, nuestro examen de las previsiones de los analistas de H&E Equipment Services reveló que sus perspectivas de reducción de beneficios contribuyen a su bajo PER. En estos momentos, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 3 señales de advertencia en H&E Equipment Services (al menos 1 que nos incomoda un poco), y comprenderlas debería formar parte de su proceso de inversión.

Si le interesan los ratios PER, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si H&E Equipment Services puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.