Los accionistas de Hudson Technologies (NASDAQ:HDSN) siguen subiendo un 889% en 5 años a pesar de retroceder un 10% la semana pasada.

La cotización de Hudson Technologies, Inc.(NASDAQ:HDSN) ha tenido una mala semana, con una caída del 10%. Pero eso no cambia el hecho de que los rendimientos en la última media década han sido espectaculares. De hecho, durante ese periodo, el precio de la acción subió un 889%. Impresionante. Así que puede ser que algunos accionistas estén recogiendo beneficios tras los buenos resultados. Por supuesto, lo que más importa es si la empresa puede mejorar de forma sostenible, justificando así un precio más alto. Aunque los rendimientos a largo plazo son impresionantes, sentimos cierta simpatía por quienes compraron más recientemente, dada la caída del 40% en el último año. Nos complace ver que los inversores obtienen tan buenos resultados en la cotización de sus acciones.

Aunque la acción ha caído un 10% esta semana, merece la pena centrarse en el largo plazo y ver si los rendimientos históricos de las acciones han sido impulsados por los fundamentos subyacentes.

Consulte nuestro último análisis de Hudson Technologies

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Una forma imperfecta pero sencilla de considerar cómo ha cambiado la percepción del mercado sobre una empresa es comparar la variación de los beneficios por acción (BPA) con el movimiento del precio de la acción.

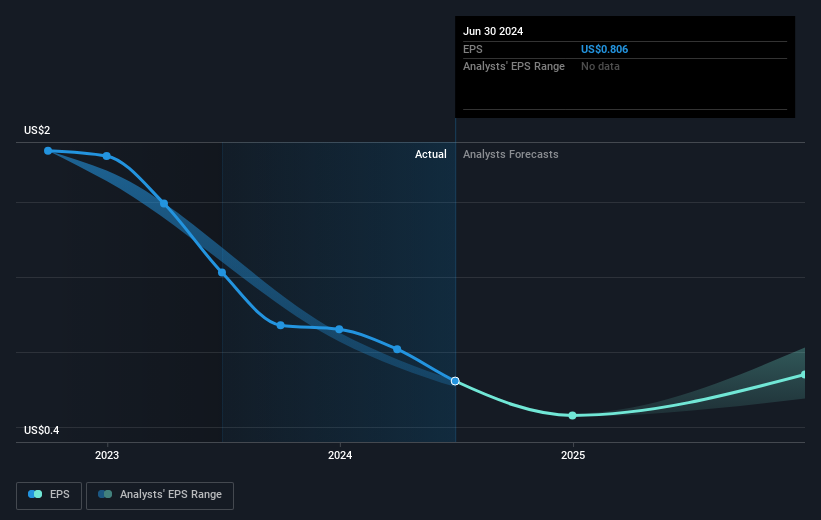

Durante la última media década, Hudson Technologies empezó a ser rentable. A veces, el inicio de la rentabilidad es un punto de inflexión importante que puede señalar un rápido crecimiento de los beneficios en el futuro, lo que a su vez justifica fuertes subidas del precio de las acciones. Dado que la empresa no era rentable hace cinco años, pero no hace tres, merece la pena fijarse también en la rentabilidad de los tres últimos años. De hecho, la cotización de Hudson Technologies ha ganado un 90% en tres años. En el mismo periodo, el BPA ha subido un 85% anual. Este crecimiento del BPA es superior al aumento medio anual del 24% del precio de la acción en los mismos tres años. Así que se podría concluir que el mercado es un poco más cauteloso sobre la acción, en estos días. Este sentimiento de cautela se refleja en su (bastante bajo) ratio PER de 9,21.

La siguiente imagen muestra la evolución del BPA a lo largo del tiempo (si hace clic en la imagen podrá verla con más detalle).

Nos complace informar de que la remuneración del Consejero Delegado es más modesta que la de la mayoría de los Consejeros Delegados de empresas de capitalización similar. Siempre merece la pena prestar atención a la remuneración de los consejeros delegados, pero una cuestión más importante es si la empresa aumentará sus beneficios a lo largo de los años. Antes de comprar o vender una acción, siempre recomendamos un examen minucioso de las tendencias históricas de crecimiento, disponibles aquí...

Una perspectiva diferente

Los accionistas de Hudson Technologies han perdido un 40% en el año, pero el mercado ha subido un 33%. Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Los inversores a largo plazo no estarían tan disgustados, ya que habrían ganado un 58%, cada año, durante cinco años. Podría ser que la reciente venta fuera una oportunidad, por lo que valdría la pena comprobar los datos fundamentales en busca de signos de una tendencia de crecimiento a largo plazo. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador de los resultados empresariales. Pero para obtener una visión real, también debemos tener en cuenta otra información. Por ejemplo, hemos identificado 1 señal de advertencia para Hudson Technologies que debería tener en cuenta.

Por supuesto, Hudson Technologies puede no ser la mejor acción para comprar. Por ello, le recomendamos que consulte esta colección gratuita de valores de crecimiento.

Tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hudson Technologies puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.