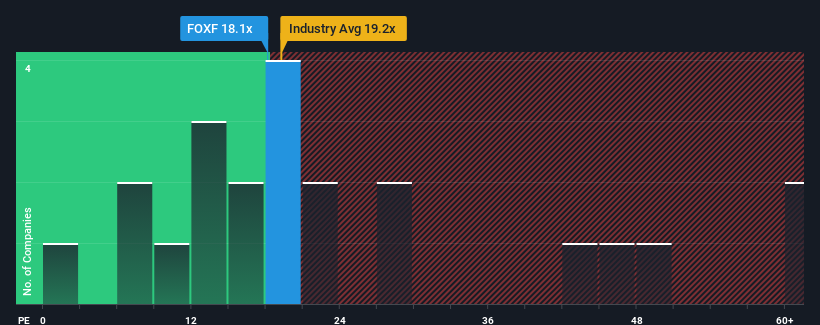

No habrá muchos que piensen que la relación precio/beneficios (o "PER") de 18,1 veces de Fox Factory Holding Corp.(NASDAQ:FOXF) merezca una mención cuando la mediana del PER en Estados Unidos es similar, en torno a 17 veces. Aunque puede que esto no llame la atención, si la relación precio/beneficio no está justificada, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Con unos beneficios que retroceden más que los del mercado últimamente, Fox Factory Holding se ha mostrado muy floja. Una posibilidad es que el PER sea moderado porque los inversores piensan que la tendencia de los beneficios de la empresa acabará cayendo en línea con la mayoría de las demás del mercado. Si todavía le gusta la empresa, querría que su trayectoria de beneficios diera un giro antes de tomar ninguna decisión. Si no es así, los accionistas actuales pueden estar un poco nerviosos sobre la viabilidad del precio de la acción.

Vea nuestro último análisis de Fox Factory Holding

¿Existe algún crecimiento para Fox Factory Holding?

El PER de Fox Factory Holding sería típico de una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un comportamiento en línea con el mercado.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 41% en los resultados de la empresa. Esto ha agriado el último periodo de tres años, que, sin embargo, ha logrado un decente aumento global del 28% en el BPA. Aunque ha sido un viaje lleno de baches, es justo decir que el crecimiento de los beneficios ha sido respetable para la empresa.

En cuanto al futuro, las estimaciones de los ocho analistas que cubren la empresa sugieren que el crecimiento de los beneficios se dirige hacia territorio negativo, con un descenso del 38% durante el próximo año. Mientras tanto, se prevé que el mercado en general crezca un 11%, lo que dibuja un panorama poco halagüeño.

Con esta información, nos parece preocupante que Fox Factory Holding cotice a un PER bastante similar al del mercado. Al parecer, muchos inversores en la empresa rechazan el pesimismo de la cohorte de analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que el descenso de los beneficios acabe pesando sobre la cotización.

La última palabra

Utilizar únicamente la relación precio/beneficios para determinar si debe vender sus acciones no es sensato, sin embargo puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestro examen de las previsiones de los analistas de Fox Factory Holding reveló que sus perspectivas de reducción de beneficios no están afectando a su PER tanto como habríamos predicho. Cuando vemos unas perspectivas poco halagüeñas con unos beneficios en retroceso, sospechamos que el precio de la acción corre el riesgo de bajar, enviando a la baja el moderado PER. Esto pone en peligro las inversiones de los accionistas y a los inversores potenciales, que corren el riesgo de pagar una prima innecesaria.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado dos señales de advertencia en Fox Factory Holding que debería tener en cuenta.

Si los ratios PER le interesan, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Fox Factory Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.