Creemos que Grupo Gigante S. A. B. de C. V (BMV:GIGANTE) puede mantener el control de su deuda

El legendario gestor de fondos Li Lu (al que apoyó Charlie Munger) dijo una vez: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino si sufrirá una pérdida permanente de capital". Así que puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de un valor determinado, porque demasiada deuda puede hundir a una empresa. Es importante destacar que Grupo Gigante, S. A. B. de C. V.(BMV:GIGANTE) tiene deuda. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando examinamos los niveles de deuda, primero tenemos en cuenta tanto los niveles de tesorería como los de deuda, conjuntamente.

Vea nuestro último análisis de Grupo Gigante S. A. B. de C. V

¿Cuál es la deuda de Grupo Gigante S. A. B. de C. V?

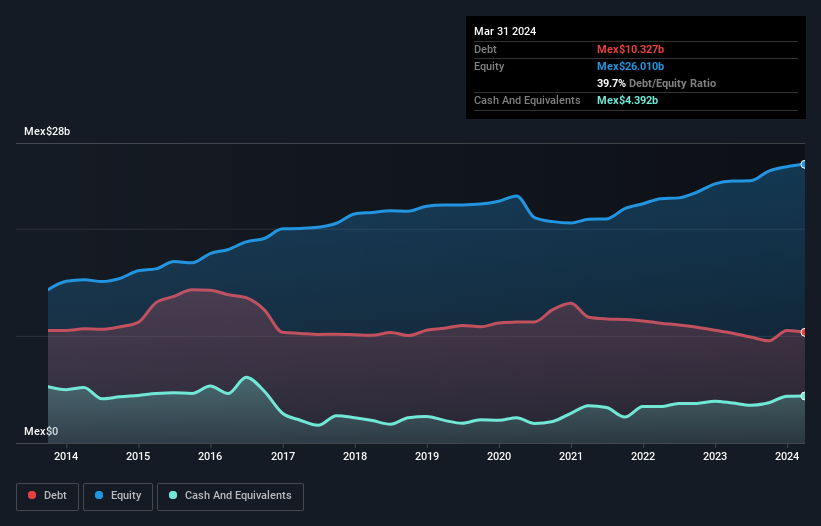

La siguiente gráfica, en la que puede hacer clic para ver más detalles, muestra que Grupo Gigante S. A. B. de C. V tenía una deuda de Mex$10,300 millones en marzo de 2024; aproximadamente la misma que el año anterior. Sin embargo, también tenía $4,390 millones en efectivo, por lo que su deuda neta es de $5,930 millones.

¿Qué tan sólido es el balance general de Grupo Gigante S. A. B. de C. V?

De acuerdo con el último balance general reportado, Grupo Gigante S. A. B. de C. V tenía pasivos por Mex$7,970 millones con vencimiento a menos de 12 meses, y pasivos por Mex$18,100 millones con vencimiento a más de 12 meses. Como contrapartida de estas obligaciones, disponía de una tesorería de 4.390 millones de pesos, así como de créditos por valor de 3.290 millones de pesos con vencimiento a menos de 12 meses. Por lo tanto, sus pasivos suman 18.400 millones de pesos más que la combinación de su efectivo y sus cuentas por cobrar a corto plazo.

Este déficit es considerable en relación con su capitalización de mercado de Mex$29,700 millones, por lo que sugiere que los accionistas deben vigilar el uso de la deuda por parte de Grupo Gigante S. A. B. de C. V. En caso de que sus prestamistas le exijan apuntalar el balance general, los accionistas probablemente enfrentarían una severa dilución.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es el número de veces que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). De este modo, consideramos tanto el importe absoluto de la deuda como los tipos de interés que se pagan por ella.

Aunque el bajo ratio deuda/EBITDA de Grupo Gigante S. A. B. de C. V, de 0,99, sugiere un uso modesto de la deuda, el hecho de que el EBIT sólo cubriera 3,3 veces el gasto por intereses el año pasado nos hace reflexionar. Pero los pagos de intereses son ciertamente suficientes para hacernos pensar en lo asequible que es su deuda. Vale la pena señalar que el EBIT de Grupo Gigante S. A. B. de C. V se disparó como el bambú después de la lluvia, ganando un 79% en los últimos doce meses. Eso facilitará la gestión de su deuda. Cuando se analizan los niveles de deuda, el balance es el lugar obvio para empezar. Pero son los beneficios de Grupo Gigante S. A. B. de C. V los que influirán en cómo se mantenga el balance en el futuro. Así que si quieres saber más sobre sus beneficios, puede que merezca la pena echar un vistazo a este gráfico de la tendencia de sus beneficios a largo plazo.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan dinero en efectivo. Así que el paso lógico es mirar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los tres últimos años, Grupo Gigante S. A. B. de C. V ha generado un flujo de caja libre equivalente a un 83% de su EBIT, más de lo que cabría esperar. Esto lo coloca en una posición muy sólida para pagar su deuda.

Nuestra opinión

La buena noticia es que la capacidad demostrada por Grupo Gigante S. A. B. de C. V para convertir el EBIT en flujo de efectivo libre nos encanta como un perrito mullido a un niño pequeño. Pero, a decir verdad, creemos que su cobertura de intereses socava un poco esta impresión. Si tenemos en cuenta la serie de factores anteriores, parece que Grupo Gigante S. A. B. de C. V es bastante sensato con su uso de la deuda. Si bien eso conlleva cierto riesgo, también puede mejorar los rendimientos para los accionistas. No hay duda de que lo que más aprendemos sobre la deuda es el balance. Pero, en última instancia, toda empresa puede contener riesgos que existen fuera del balance. Hemos identificado 2 señales de advertencia con Grupo Gigante S. A. B. de C. V (al menos 1 que no debería ignorarse) , y entenderlas debería formar parte de su proceso de inversión.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Grupo Gigante S. A. B. de C. V puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.