Las pérdidas de ALPEK. de (BMV:ALPEKA investor three-year losses grow to 21% as the stock sheds Mex$1.1b this past week

Muchos inversores definen el éxito de la inversión como batir la media del mercado a largo plazo. Pero si intenta elegir valores, corre el riesgo de obtener un rendimiento inferior al del mercado. Lamentamos informar que los accionistas a largo plazo de ALPEK, S.A.B. de C.V.(BMV:ALPEKA) han tenido esa experiencia, con una caída del precio de la acción del 40% en tres años, frente a un descenso del mercado de alrededor del 6,9%.

Si la semana pasada sirve de algo, el sentimiento de los inversores hacia ALPEK. de no es positivo, así que veamos si hay un desajuste entre los fundamentales y el precio de la acción.

Consulte nuestro último análisis de ALPEK. de

Citando a Buffett, "Los barcos navegarán alrededor del mundo pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

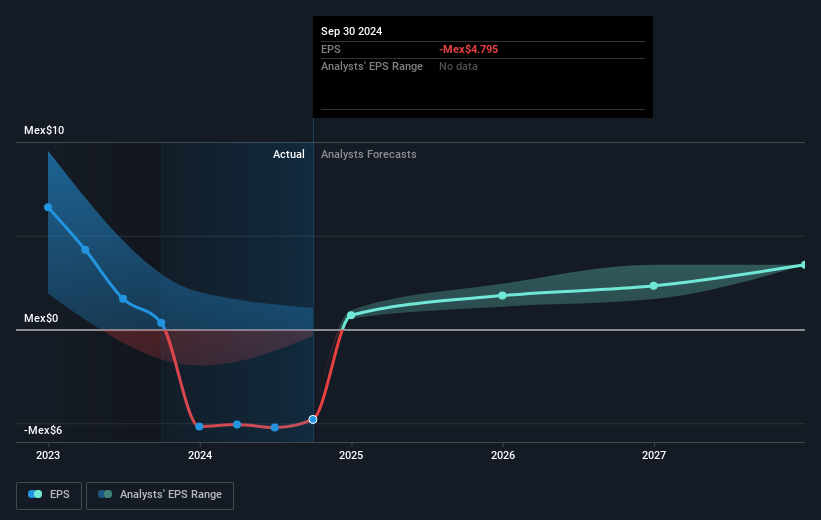

Durante los tres años en que bajó el precio de la acción, los beneficios por acción (BPA) de ALPEK. de se redujeron significativamente, cayendo a pérdidas. Esto se debió, en parte, a partidas extraordinarias que afectaron a los beneficios. Debido a las pérdidas, no es fácil utilizar el BPA como guía fiable del negocio. Pero es seguro decir que en general esperaríamos que el precio de las acciones fuera más bajo como resultado.

Puede ver cómo ha cambiado el BPA a lo largo del tiempo en la siguiente imagen (haga clic en el gráfico para ver los valores exactos).

Antes de comprar o vender una acción, siempre recomendamos un examen detallado de las tendencias históricas de crecimiento, disponibles aquí.

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deberían considerar la rentabilidad total para el accionista (RTA). Mientras que la rentabilidad de la cotización sólo refleja la variación del precio de la acción, la TSR incluye el valor de los dividendos (suponiendo que se reinviertan) y el beneficio de cualquier ampliación de capital o escisión con descuento. Es justo decir que el TSR ofrece una imagen más completa de los valores que pagan dividendos. En el caso de ALPEK. de, tiene un TSR del -21% en los últimos 3 años. Esto supera la rentabilidad de su cotización que hemos mencionado anteriormente. Y no hay premio por adivinar que el pago de dividendos explica en gran medida la divergencia.

Una perspectiva diferente

Es bueno ver que ALPEK. de ha recompensado a los accionistas con una rentabilidad total para el accionista del 18% en los últimos doce meses. Y eso incluye el dividendo. No cabe duda de que esos rendimientos recientes son mucho mejores que la pérdida de TSR del 1,0% anual durante cinco años. La pérdida a largo plazo nos hace ser cautelosos, pero la ganancia de TSR a corto plazo ciertamente insinúa un futuro más brillante. Aunque merece la pena considerar los diferentes impactos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son incluso más importantes. Un ejemplo: Hemos detectado dos señales de advertencia en ALPEK que debería tener en cuenta.

Si prefiere echar un vistazo a otra empresa, con una situación financiera potencialmente superior, no se pierda esta lista gratuita de empresas que han demostrado que pueden aumentar sus beneficios.

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de las acciones que cotizan actualmente en las bolsas mexicanas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si ALPEK. de puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes comentarios sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.