Los inversores parecen satisfechos con las perspectivas de Becle, S.A.B. de C.V. (BMV:CUERVO), ya que las acciones se disparan un 26%.

Los accionistas de Becle, S.A.B. de C.V.(BMV:CUERVO) han visto recompensada su paciencia con una subida del 26% en el último mes. Lamentablemente, las ganancias del último mes no han servido para enmendar las pérdidas del último año, ya que la acción ha perdido un 10% en ese periodo.

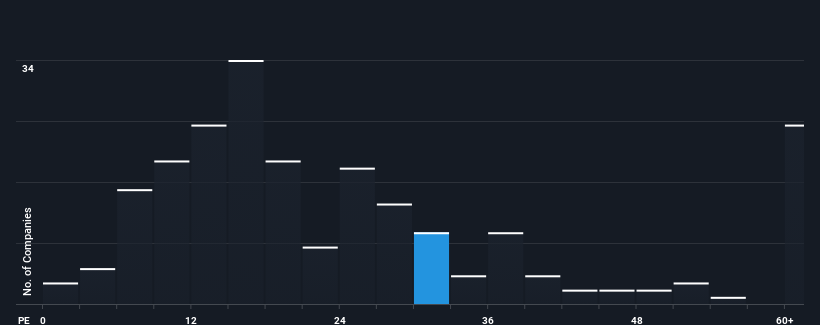

Dado que su precio ha subido, la relación precio/beneficios (o "PER") de Becle. de de 30,6 veces podría hacer que parezca una venta fuerte en este momento en comparación con el mercado en México, donde alrededor de la mitad de las empresas tienen PER por debajo de 13 veces e incluso PER por debajo de 8 veces son bastante comunes. Sin embargo, no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

Becle. de podría estar haciéndolo mejor, ya que sus beneficios han estado retrocediendo últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de sus beneficios. Es posible que muchos esperen una recuperación sustancial de los resultados, lo que ha impedido que el PER se desplome. Esperemos que así sea, porque de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

Consulte nuestro último análisis de Becle. de

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

Para justificar su PER, Becle. de necesitaría producir un crecimiento sobresaliente muy superior al del mercado.

Echando la vista atrás, el crecimiento de los beneficios por acción de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 19%. Esto significa que también se ha producido un descenso de los beneficios a largo plazo, ya que el BPA ha bajado un 8,4% en total en los últimos tres años. Por lo tanto, es justo decir que el crecimiento de los beneficios en los últimos tiempos no ha sido deseable para la empresa.

En cuanto al futuro, las estimaciones de los cinco analistas que cubren la empresa sugieren que los beneficios deberían crecer un 18% cada año durante los próximos tres años. Dado que se prevé que el mercado sólo crezca un 9,5% anual, la empresa está posicionada para obtener unos resultados más sólidos.

En vista de ello, es comprensible que el PER de Becle. de se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por el valor.

¿Qué podemos aprender del PER de Becle. de?

Las acciones de Becle. de han cobrado un buen impulso últimamente, lo que ha inflado realmente su PER. Utilizar únicamente la relación precio/beneficios para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Hemos comprobado que Becle. de mantiene su elevado PER porque sus previsiones de crecimiento son superiores a las del mercado en general, tal y como se esperaba. En este momento, los inversores consideran que el potencial de deterioro de los beneficios no es lo suficientemente grande como para justificar un PER más bajo. En estas circunstancias, es difícil que la cotización caiga con fuerza en un futuro próximo.

El balance de la empresa es otra área clave para el análisis de riesgos. Puede evaluar muchos de los principales riesgos mediante nuestro análisisgratuito del balance de Becle. de con seis sencillas comprobaciones.

Por supuesto, puede encontrar una inversión fantástica examinando unos cuantos buenos candidatos. Así que eche un vistazo a esta lista gratuita de empresas con un sólido historial de crecimiento, que cotizan con un PER bajo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Becle. de puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.