Los inversores en Iberdrola (BME:IBE) han obtenido una notable rentabilidad del 88% en los últimos cinco años

Cuando invertimos, generalmente buscamos valores que superen la media del mercado. La compra de empresas infravaloradas es una forma de obtener rendimientos superiores. Por ejemplo, los accionistas a largo plazo de Iberdrola, S.A.(BME:IBE) han disfrutado de una revalorización de la acción del 58% durante la última media década, muy por encima de la rentabilidad del mercado, que ronda el 24% (sin incluir dividendos). En cambio, las ganancias más recientes no han sido tan impresionantes, ya que los accionistas sólo han ganado un 25%, dividendos incluidos.

Teniendo esto en cuenta, vale la pena ver si los fundamentos subyacentes de la empresa han sido el motor del rendimiento a largo plazo, o si hay algunas discrepancias.

Consulte nuestro último análisis de Iberdrola

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo el rendimiento empresarial subyacente. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

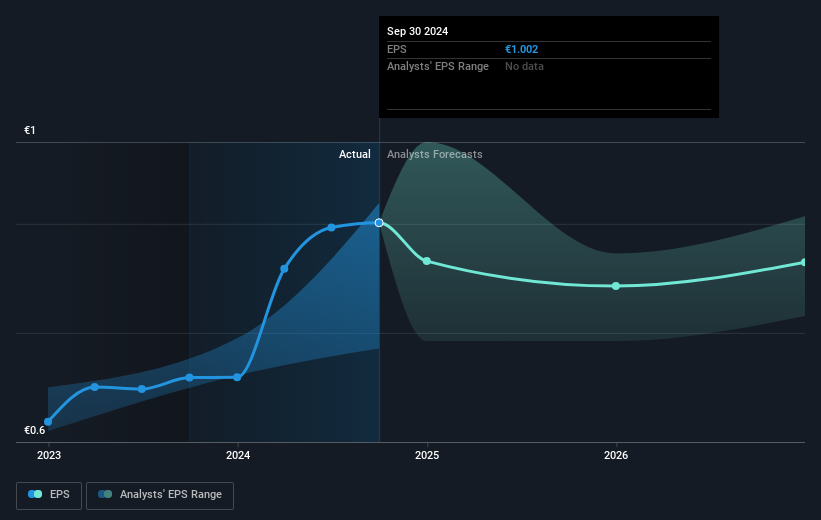

A lo largo de media década, Iberdrola ha conseguido que su beneficio por acción crezca un 15% anual. Este crecimiento del BPA es superior al 10% de incremento medio anual del precio de la acción. Por tanto, parece que el mercado se ha vuelto relativamente pesimista sobre la compañía.

El gráfico siguiente muestra cómo ha evolucionado el BPA a lo largo del tiempo (desvele los valores exactos haciendo clic en la imagen).

Sabemos que Iberdrola ha mejorado su cuenta de resultados últimamente, pero ¿va a crecer en ingresos? Si te interesa, puedes consultar este informe gratuito que muestra las previsiones de ingresos del consenso.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de la acción. El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que cualquier dividendo recibido se reinvirtiera) y el valor calculado de cualquier ampliación de capital y escisión descontada. Por lo tanto, para las empresas que pagan un dividendo generoso, el TSR es a menudo mucho más alto que el rendimiento del precio de la acción. En el caso de Iberdrola, el TSR de los últimos 5 años fue del 88%, mejor que la rentabilidad de la cotización mencionada anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Es bueno ver que Iberdrola ha recompensado a sus accionistas con una rentabilidad total para el accionista del 25% en los últimos doce meses. Y eso incluye el dividendo. Dado que el TSR a un año es mejor que el TSR a cinco años (este último se sitúa en el 13% anual), parece que el rendimiento de la acción ha mejorado en los últimos tiempos. Alguien con una perspectiva optimista podría considerar que la reciente mejora del TSR indica que la propia empresa está mejorando con el tiempo. Aunque merece la pena tener en cuenta los distintos efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Por ejemplo, hemos descubierto 4 señales de advertencia para Iberdrola (¡1 es preocupante!) que debería tener en cuenta antes de invertir aquí.

Si prefiere echar un vistazo a otra empresa, una con una situación financiera potencialmente superior, no se pierda esta lista gratuita de empresas que han demostrado que pueden aumentar sus beneficios.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas españolas.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Iberdrola puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.