Die Rendite von Entergy (NYSE:ETR) übertraf mit 51% das Gewinnwachstum des Unternehmens im selben Einjahreszeitraum

Die einfachste Art, in Aktien zu investieren, ist der Kauf von börsengehandelten Fonds. Aber man kann noch mehr erreichen, wenn man überdurchschnittlich gute Aktien auswählt (als Teil eines diversifizierten Portfolios). So ist der Aktienkurs der Entergy Corporation(NYSE:ETR) um 44 % höher als vor einem Jahr und liegt damit weit über der Marktrendite von rund 36 % (ohne Dividenden) im gleichen Zeitraum. Das sollte den Aktionären ein Lächeln entlocken. Längerfristig hat die Aktie jedoch nicht so gut abgeschnitten, denn in drei Jahren ist sie nur um 30 % gestiegen.

Nach dem starken Anstieg in der vergangenen Woche lohnt es sich zu prüfen, ob die längerfristigen Renditen durch verbesserte Fundamentaldaten bedingt sind.

Siehe unsere neueste Analyse zu Entergy

Um Benjamin Graham zu paraphrasieren: Kurzfristig ist der Markt eine Wahlmaschine, aber langfristig ist er eine Waage. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns je Aktie (EPS) mit der Entwicklung des Aktienkurses zu vergleichen.

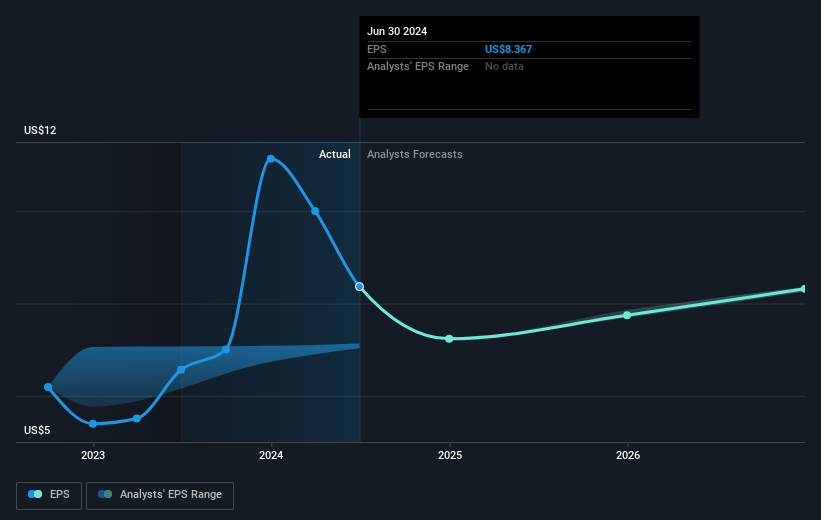

Im letzten Jahr steigerte Entergy seinen Gewinn je Aktie (EPS) um 27 %. Der Anstieg des Aktienkurses um 44 % übertraf das Wachstum des Gewinns pro Aktie deutlich. Dies deutet darauf hin, dass der Markt jetzt optimistischer gegenüber der Aktie ist.

Wie sich der Gewinn je Aktie im Laufe der Zeit verändert hat, können Sie der folgenden Abbildung entnehmen (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Wir wissen, dass Entergy sein Ergebnis in letzter Zeit verbessert hat, aber wird das Unternehmen auch seine Einnahmen steigern können? Prüfen Sie, ob die Analysten der Meinung sind, dass Entergy seine Einnahmen in Zukunft steigern wird.

Was ist mit den Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch die Gesamtrendite für die Aktionäre (TSR) berücksichtigen. In den TSR fließen der Wert etwaiger Abspaltungen oder diskontierter Kapitalerhöhungen sowie etwaige Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Bei Unternehmen, die eine großzügige Dividende zahlen, ist der TSR also oft viel höher als die Aktienkursrendite. Der TSR von Entergy lag im letzten Jahr bei 51 % und damit über der oben erwähnten Aktienkursrendite. Dies ist weitgehend auf die Dividendenzahlungen zurückzuführen!

Eine andere Sichtweise

Es ist schön zu sehen, dass die Aktionäre von Entergy im letzten Jahr eine Gesamtrendite von 51 % erhalten haben. Darin ist die Dividende enthalten. Da der Ein-Jahres-TSR besser ist als der Fünf-Jahres-TSR (letzterer liegt bei 6 % pro Jahr), scheint es, dass sich die Performance der Aktie in letzter Zeit verbessert hat. Angesichts der anhaltend starken Kursdynamik könnte es sich lohnen, einen genaueren Blick auf die Aktie zu werfen, um keine Gelegenheit zu verpassen. Es ist immer interessant, die Entwicklung des Aktienkurses über einen längeren Zeitraum zu verfolgen. Aber um Entergy besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Wir haben zum Beispiel 4 Warnzeichen für Entergy entdeckt (1 davon gefällt uns nicht!), die Sie beachten sollten, bevor Sie hier investieren.

Aber Achtung: Entergy ist möglicherweise nicht die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

If you're looking to trade Entergy, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Entergy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.