Wir glauben, dass es für die U-Haul Holding (NYSE:UHAL) mehr Probleme gibt als nur schleppende Erträge

Die glanzlose Gewinnbekanntgabe der U-Haul Holding Company(NYSE:UHAL) in der vergangenen Woche hat den Aktienkurs nicht sinken lassen. Wir denken, dass die Anleger über einige Schwächen besorgt sind, die den Ergebnissen zugrunde liegen.

Sehen Sie unsere neueste Analyse für U-Haul Holding

Ein genauerer Blick auf die Gewinne der U-Haul Holding

Wie Finanzfachleute bereits wissen, ist die Abgrenzungsquote aus dem Cashflow eine wichtige Kennzahl, um zu beurteilen, wie gut der freie Cashflow (FCF) eines Unternehmens mit seinem Gewinn übereinstimmt. Im Klartext: Diese Kennzahl subtrahiert den FCF vom Nettogewinn und dividiert diese Zahl durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum. Man könnte die Abgrenzungsquote vom Cashflow als die "Nicht-FCF-Gewinnquote" betrachten.

Folglich ist eine negative Periodenabgrenzungsquote positiv für das Unternehmen und eine positive Periodenabgrenzungsquote ist negativ. Das soll nicht heißen, dass wir uns über eine positive Periodenabgrenzungsquote Sorgen machen sollten, aber es ist erwähnenswert, wenn die Periodenabgrenzungsquote recht hoch ist. Denn einige akademische Studien legen nahe, dass hohe Rückstellungsquoten tendenziell zu niedrigeren Gewinnen oder geringerem Gewinnwachstum führen.

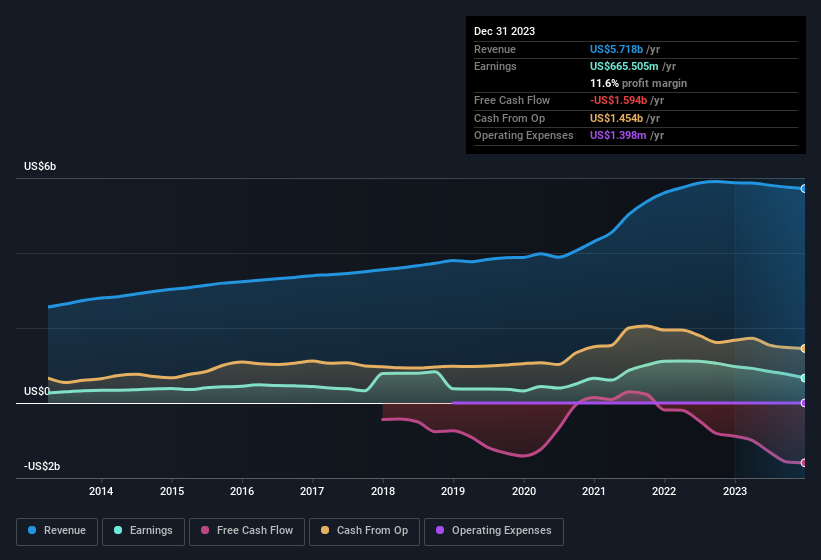

In den zwölf Monaten bis Dezember 2023 verzeichnete die U-Haul Holding eine Rückstellungsquote von 0,21. Das bedeutet leider, dass der freie Cashflow deutlich hinter den ausgewiesenen Gewinnen zurückblieb. In den letzten zwölf Monaten hatte das Unternehmen sogar einen negativen freien Cashflow mit einem Abfluss von 1,6 Mrd. US-Dollar, trotz des oben erwähnten Gewinns von 665,5 Mio. US-Dollar. Angesichts des negativen freien Cashflows im vergangenen Jahr könnten sich einige Aktionäre fragen, ob der Cash-Burn von 1,6 Mrd. USD in diesem Jahr ein hohes Risiko darstellt.

Sie werden sich fragen, was die Analysten in Bezug auf die zukünftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um eine interaktive Grafik zu sehen, die die zukünftige Rentabilität auf der Grundlage der Analystenschätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von U-Haul Holding

Die Rückstellungsquote von U-Haul Holding für die letzten zwölf Monate bedeutet, dass die Bargeldumwandlung nicht ideal ist, was sich negativ auf unsere Einschätzung der Gewinne auswirkt. Daher halten wir es für möglich, dass die tatsächliche Ertragskraft der U-Haul Holding geringer ist als ihr statutarischer Gewinn. Eine weitere schlechte Nachricht ist, dass der Gewinn pro Aktie im letzten Jahr gesunken ist. Letztendlich ist es wichtig, mehr als nur die oben genannten Faktoren zu berücksichtigen, wenn man das Unternehmen richtig verstehen will. Wenn Sie mehr über die U-Haul Holding als Unternehmen wissen möchten, ist es wichtig, sich der Risiken bewusst zu sein, denen es ausgesetzt ist. Um Ihnen dabei zu helfen, haben wir 3 Warnzeichen entdeckt (1 kann nicht ignoriert werden!), auf die Sie achten sollten, bevor Sie Aktien von U-Haul Holding kaufen.

In dieser Notiz wurde nur ein einziger Faktor betrachtet, der Aufschluss über die Art des Gewinns von U-Haul Holding gibt. Es gibt aber noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Vielleicht interessieren Sie sich für diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder für diese Liste von Aktien, die von Insidern gekauft werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob U-Haul Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.