Wir denken, dass die Alaska Air Group (NYSE:ALK) mit ihrer Verschuldung ein gewisses Risiko eingeht

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass die Alaska Air Group, Inc.(NYSE:ALK) in ihrem Geschäft Schulden macht. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Welches Risiko birgt die Verschuldung?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann risikoreich, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Die häufigste Situation ist jedoch die, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für Alaska Air Group an

Wie hoch ist die Nettoverschuldung von Alaska Air Group?

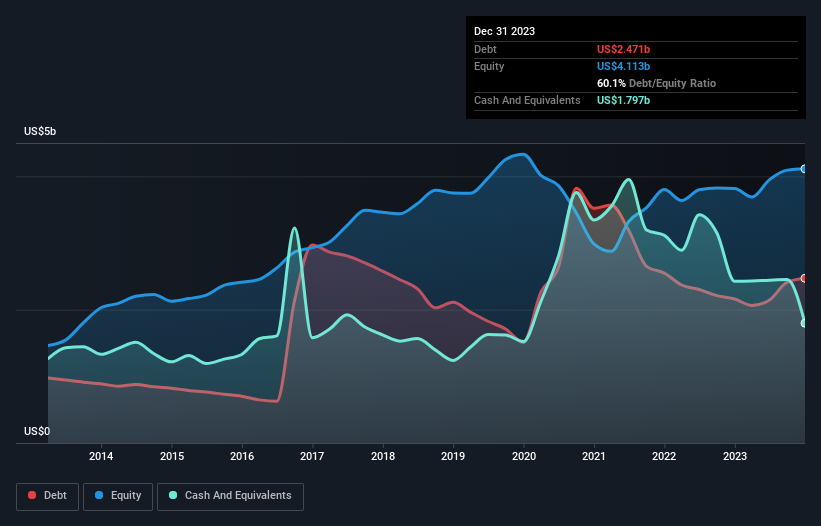

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass die Alaska Air Group im Dezember 2023 Schulden in Höhe von 2,47 Mrd. US-Dollar hatte, was einem Anstieg von 2,16 Mrd. US-Dollar innerhalb eines Jahres entspricht. Allerdings verfügte das Unternehmen auch über Barmittel in Höhe von 1,80 Mrd. USD, so dass die Nettoverschuldung 674,0 Mio. USD betrug.

Wie stark ist die Bilanz der Alaska Air Group?

Aus der jüngsten Bilanz geht hervor, dass die Alaska Air Group Verbindlichkeiten in Höhe von 4,46 Mrd. US-Dollar hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 6,04 Mrd. US-Dollar, die danach fällig werden. Demgegenüber standen Barmittel in Höhe von 1,80 Milliarden US-Dollar und Forderungen in Höhe von 383,0 Millionen US-Dollar, die innerhalb von 12 Monaten fällig wurden. Die Verbindlichkeiten des Unternehmens sind also insgesamt 8,32 Mrd. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit wirft einen Schatten auf das 4,99-Milliarden-US-Dollar-Unternehmen, wie ein Koloss, der über den Normalsterblichen thront. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau im Auge behalten sollten. Am Ende des Tages würde die Alaska Air Group wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn ihre Gläubiger eine Rückzahlung fordern würden.

Wir verwenden zwei Hauptkennzahlen, um uns über den Schuldenstand im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Nettoverschuldung der Alaska Air Group beträgt nur das 0,53-fache des EBITDA. Und das EBIT deckt den Zinsaufwand mit dem 58,4-fachen Wert problemlos ab. Wir sind also ziemlich entspannt, was den äußerst konservativen Umgang mit Schulden angeht. Glücklicherweise hat die Alaska Air Group ihr EBIT im letzten Jahr um 4,6 % gesteigert, was die Schuldenlast noch überschaubarer erscheinen lässt. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztendlich wird die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob die Alaska Air Group ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten zwei Jahren hat die Alaska Air Group eine Menge Bargeld verbrannt. Das mag zwar ein Ergebnis der Wachstumsausgaben sein, macht aber die Verschuldung viel riskanter.

Unsere Meinung

Auf den ersten Blick hat uns die Umwandlung des EBIT in freien Cashflow der Alaska Air Group skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Aber zumindest deckt das Unternehmen seinen Zinsaufwand ziemlich gut mit seinem EBIT ab; das ist ermutigend. Alles in allem kann man wohl sagen, dass die Alaska Air Group genug Schulden hat, dass es einige echte Risiken in der Bilanz gibt. Wenn alles gut geht, sollte das die Rendite steigern, aber auf der anderen Seite ist das Risiko eines dauerhaften Kapitalverlustes durch die Schulden erhöht. Es besteht kein Zweifel daran, dass wir am meisten über Schulden aus der Bilanz lernen. Doch nicht alle Anlagerisiken sind in der Bilanz enthalten - im Gegenteil. Ein typisches Beispiel: Wir haben 1 Warnzeichen für die Alaska Air Group ausgemacht, das Sie beachten sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Alaska Air Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.