Warum Star Bulk Carriers (NASDAQ:SBLK) eine beträchtliche Schuldenlast hat, erfahren Sie hier

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität der Aktienkurse sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Es ist wichtig, dass Star Bulk Carriers Corp. (NASDAQ:SBLK ) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Das kommt zwar nicht allzu häufig vor, aber wir erleben oft, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse zu Star Bulk Carriers an

Wie hoch ist die Verschuldung von Star Bulk Carriers?

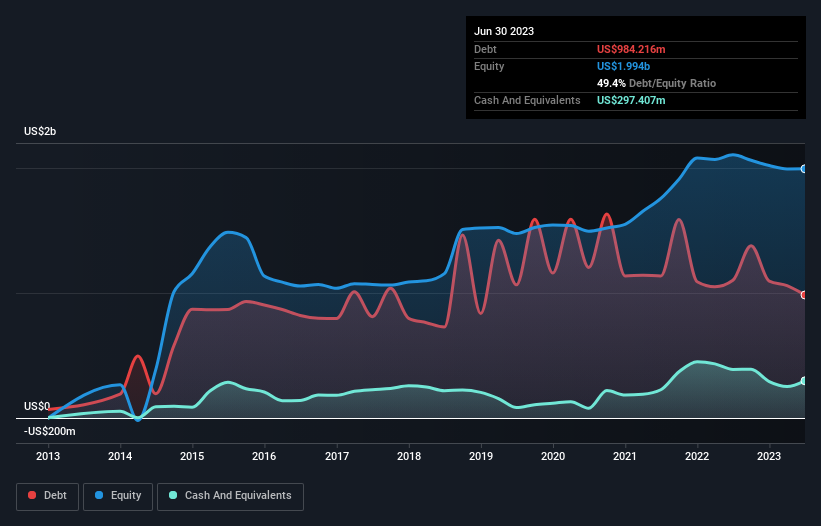

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Star Bulk Carriers im Juni 2023 Schulden in Höhe von 984,2 Millionen US-Dollar hatte, gegenüber 1,10 Milliarden US-Dollar ein Jahr zuvor. Da das Unternehmen jedoch über eine Barreserve von 297,4 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 686,8 Mio. US$ geringer.

Wie stark ist die Bilanz von Star Bulk Carriers?

Die letzten Bilanzdaten zeigen, dass Star Bulk Carriers Verbindlichkeiten in Höhe von 329,5 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 962,7 Mio. US$, die danach fällig werden. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 297,4 Mio. US$ und Forderungen im Wert von 60,1 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten sind also insgesamt 934,7 Mio. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit ist nicht so schlimm, da Star Bulk Carriers einen Wert von 1,80 Mrd. US-Dollar hat und daher wahrscheinlich genug Kapital aufnehmen könnte, um seine Bilanz zu stützen, falls dies erforderlich wäre. Aber wir sollten auf jeden Fall die Augen nach Anzeichen dafür offen halten, dass die Verschuldung ein zu großes Risiko darstellt.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Angesichts eines Verhältnisses von Nettoverschuldung zu EBITDA von 1,5 und eines Zinsdeckungsgrades von 5,6 scheint Star Bulk Carriers die Verschuldung wahrscheinlich recht vernünftig zu nutzen. Aber die Zinszahlungen sind sicherlich ausreichend, um uns darüber nachdenken zu lassen, wie erschwinglich die Verschuldung ist. Wichtig ist, dass das EBIT von Star Bulk Carriers in den letzten zwölf Monaten um atemberaubende 67 % gesunken ist. Wenn sich dieser Rückgang fortsetzt, wird die Schuldentilgung schwieriger sein als der Verkauf von Stopfleber auf einem Veganer-Kongress. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man Schulden analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Star Bulk Carriers in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. In den letzten drei Jahren hat Star Bulk Carriers tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Generierung wärmt unsere Herzen wie ein Welpe in einem Hummelanzug.

Unser Ausblick

Die EBIT-Wachstumsrate und die Höhe der Gesamtverbindlichkeiten von Star Bulk Carriers belasten das Unternehmen unserer Meinung nach definitiv. Die gute Nachricht ist jedoch, dass das Unternehmen in der Lage zu sein scheint, das EBIT mit Leichtigkeit in freien Cashflow umzuwandeln. Betrachtet man alle oben genannten Aspekte, so erscheint uns Star Bulk Carriers aufgrund seiner Verschuldung als eine etwas riskante Investition. Das ist nicht unbedingt etwas Schlechtes, da Leverage die Eigenkapitalrendite steigern kann, aber es ist etwas, dessen man sich bewusst sein sollte. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für Star Bulk Carriers ausgemacht ( von denen eines nicht ignoriert werden sollte!), die Sie kennen sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Star Bulk Carriers unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.