Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass Landstar System, Inc.(NASDAQ:LSTR) Schulden in seinem Geschäft verwendet. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen risikoreich machen.

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn das Unternehmen nicht in der Lage ist, seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nachzukommen, könnten die Aktionäre letztendlich leer ausgehen. Auch wenn dies nicht allzu häufig vorkommt, erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für Landstar System an

Wie hoch ist die Verschuldung von Landstar System?

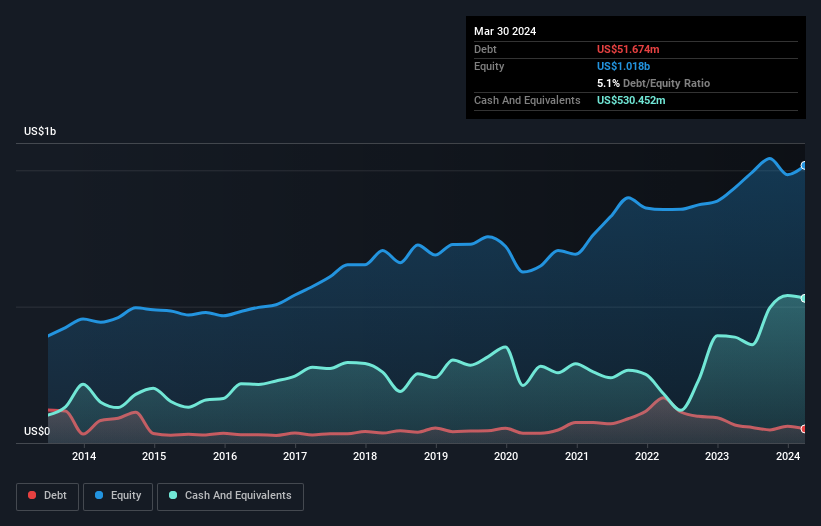

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Landstar System im März 2024 Schulden in Höhe von 51,7 Mio. US-Dollar hatte, gegenüber 66,2 Mio. US-Dollar ein Jahr zuvor. Dem stehen jedoch liquide Mittel in Höhe von 530,5 Mio. USD gegenüber, was zu einem Nettobarvermögen von 478,8 Mio. USD führt.

Wie stark ist die Bilanz von Landstar System?

Die jüngsten Bilanzdaten zeigen, dass Landstar System Verbindlichkeiten in Höhe von 589,7 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 138,3 Mio. US$, die danach fällig werden. Demgegenüber standen 530,5 Mio. US$ an Barmitteln und 764,4 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig wurden. Das Unternehmen verfügt also über 566,9 Mio. US$ mehr an liquiden Mitteln als an Gesamtverbindlichkeiten.

Diese kurzfristige Liquidität ist ein Zeichen dafür, dass Landstar System seine Schulden wahrscheinlich mit Leichtigkeit zurückzahlen könnte, da seine Bilanz alles andere als angespannt ist. Einfach ausgedrückt ist die Tatsache, dass Landstar System über mehr Barmittel als Schulden verfügt, wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann.

Es ist nur gut, dass die Last von Landstar System nicht zu groß ist, denn sein EBIT ist im letzten Jahr um 41 % gesunken. Wenn ein Unternehmen einen Gewinneinbruch erlebt, kann es passieren, dass sich die Beziehungen zu seinen Kreditgebern verschlechtern. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Landstar System in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Obwohl Landstar System über Nettobarmittel in seiner Bilanz verfügt, lohnt sich ein Blick auf die Fähigkeit des Unternehmens, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell das Unternehmen diesen Bargeldbestand aufbaut (oder abbaut). In den letzten drei Jahren verzeichnete Landstar System einen freien Cashflow im Wert von satten 90 % seines EBIT, was stärker ist, als wir normalerweise erwarten würden. Damit ist das Unternehmen gut positioniert, um Schulden abzubauen, wenn dies wünschenswert ist.

Resümee

Wir haben zwar Verständnis für Anleger, denen die Verschuldung ein Dorn im Auge ist, doch sollten Sie nicht vergessen, dass Landstar System über Nettobarmittel in Höhe von 478,8 Mio. USD sowie über mehr liquide Aktiva als Passiva verfügt. Und das Unternehmen hat uns mit einem freien Cashflow von 320 Mio. USD beeindruckt, der 90 % seines EBIT entspricht. Wir haben also kein Problem mit der Verwendung von Schulden durch Landstar System. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 1 Warnzeichen für Landstar System entdeckt, das Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Landstar System unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.