Die Anleger von Verizon Communications (NYSE:VZ) sitzen auf einem Verlust von 12%, wenn sie vor fünf Jahren investiert hätten

Im Idealfall sollte Ihr Gesamtportfolio den Marktdurchschnitt schlagen. Das Wichtigste ist jedoch, genügend Gewinner zu finden, um die Verlierer mehr als auszugleichen. Daher würden wir es langfristigen Aktionären von Verizon Communications Inc.(NYSE:VZ) nicht verübeln, wenn sie an ihrer Entscheidung zweifeln, die Aktie zu halten, da sie in einem halben Jahrzehnt um 32 % gefallen ist.

Werfen wir also einen Blick darauf, ob die längerfristige Performance des Unternehmens mit der Entwicklung des zugrunde liegenden Geschäfts übereinstimmt.

Siehe unsere neueste Analyse zu Verizon Communications

Die Hypothese der effizienten Märkte wird zwar immer noch von einigen gelehrt, aber es ist erwiesen, dass die Märkte überreagierende dynamische Systeme sind und dass die Anleger nicht immer rational handeln. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns je Aktie (EPS) mit der Entwicklung des Aktienkurses zu vergleichen.

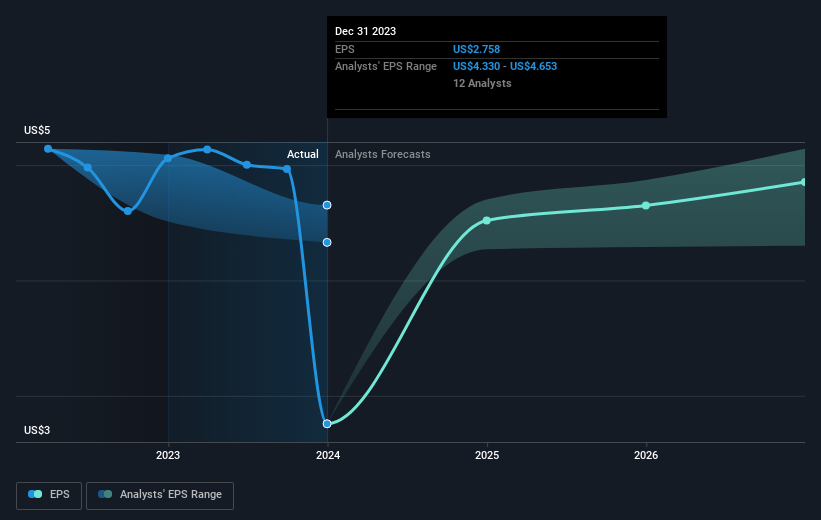

In den letzten fünf Jahren sind sowohl der Aktienkurs als auch der Gewinn je Aktie von Verizon Communications gesunken, letzterer um 6,0 % pro Jahr. Bemerkenswert ist, dass der Aktienkurs um 7 % pro Jahr gefallen ist, was ziemlich genau der Veränderung des Gewinns pro Aktie entspricht. Dies deutet darauf hin, dass der Markt die Aktie ziemlich gleichmäßig bewertet hat. Vielmehr spiegelte die Veränderung des Aktienkurses die Veränderungen des Gewinns je Aktie wider.

Nachstehend sehen Sie, wie sich der Gewinn je Aktie im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie durch Klicken auf das Bild).

Vor dem Kauf oder Verkauf einer Aktie empfehlen wir immer eine genaue Prüfung der historischen Wachstumstrends, die Sie hier finden.

Was ist mit Dividenden?

Es ist wichtig, bei jeder Aktie nicht nur die Kursrendite, sondern auch die Gesamtrendite für die Aktionäre zu berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst die TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder eines Spin-offs. Bei Unternehmen, die eine großzügige Dividende zahlen, ist der TSR also oft viel höher als die Aktienkursrendite. Im Fall von Verizon Communications lag der TSR in den letzten 5 Jahren bei -12 %. Das übertrifft die bereits erwähnte Aktienkursrendite. Dies ist weitgehend auf die Dividendenzahlungen zurückzuführen!

Eine andere Sichtweise

Verizon Communications erzielte in den letzten zwölf Monaten einen TSR von 15 %. Damit lag er jedoch unter dem Marktdurchschnitt. Positiv betrachtet ist das immer noch ein Gewinn, und er ist sicherlich besser als der jährliche Verlust von etwa 2 %, den das Unternehmen über ein halbes Jahrzehnt hinnehmen musste. Es könnte durchaus sein, dass sich das Geschäft stabilisiert. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt auch andere Faktoren, die noch wichtiger sind. Denken Sie zum Beispiel an das allgegenwärtige Gespenst des Investitionsrisikos. Wir haben 5 Warnzeichen bei Verizon Communications identifiziert , die Sie im Rahmen Ihres Anlageprozesses beachten sollten.

Natürlich könnten Sie eine fantastische Investition finden, wenn Sie woanders suchen. Werfen Sie also einen Blick auf diese kostenlose Liste von Unternehmen, von denen wir erwarten, dass sie ihre Erträge steigern werden.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Verizon Communications unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.